c1-2020

|

Ce qui suit est le premier cours, consacré aux banques et aux marchés. Comprendre le fonctionnement global de ces institutions est une étape essentielle pour la suite. |

|

Pourquoi banques et marchés? Parce qu'ils sont au coeur de l'économie. C'est eux qui donnent vie aux échanges entre les entreprises, les consommateurs et les États. Comprendre comment et pourquoi l'argent circule est nécessaire pour comprendre vraiment l'économie, comprendre la gestion des entreprises, leurs problèmes de financement, comprendre les crises, et suivre l'actualité mondiale. |

LECTURE RAPIDE

Les principaux sujets développés dans ce premier cours sont résumés

ci-après (cliquer sur les images)

| ______________________________________________________________ |

|

La "vue d'hélicoptère" de l'économie et de la finance. Pourquoi la croissance est plus nécessaire que jamais. Le rôle des banques, des marchés, ... et des États. ... (clic sur image) |

|

| ______________________________________________________________ |

| ______________________________________________________________ |

| ______________________________________________________________ |

| ______________________________________________________________ |

|

Banque, Finance, Économie ces trois sujets forment un tout: il n'y a pas la banque, puis les marchés et plus loin l'économie. Dans le monde réel, ces domaines se mélangent. |

|

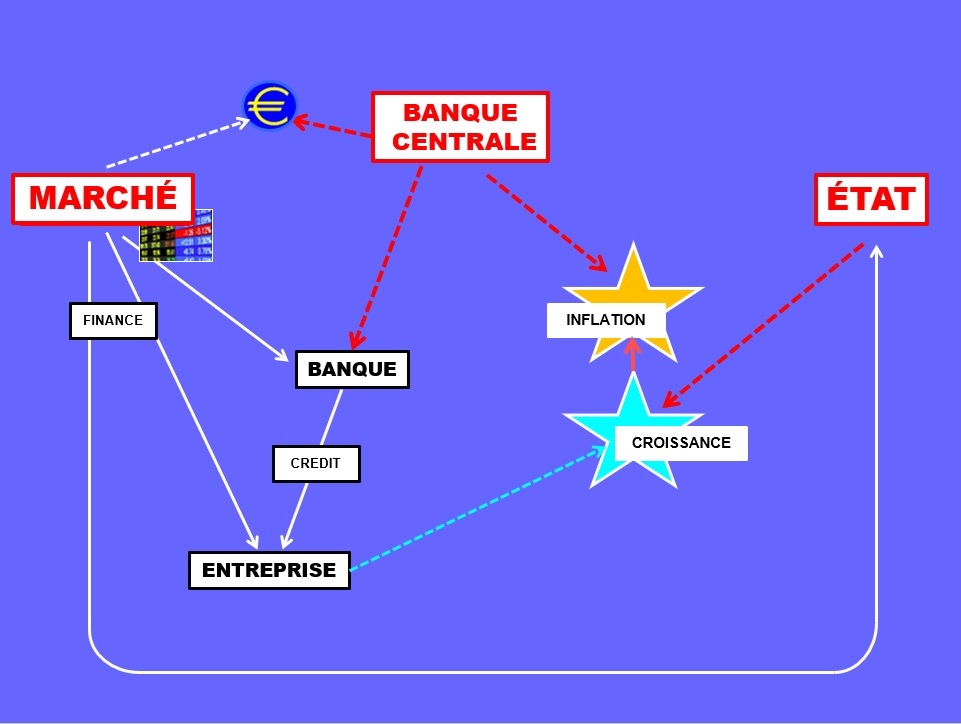

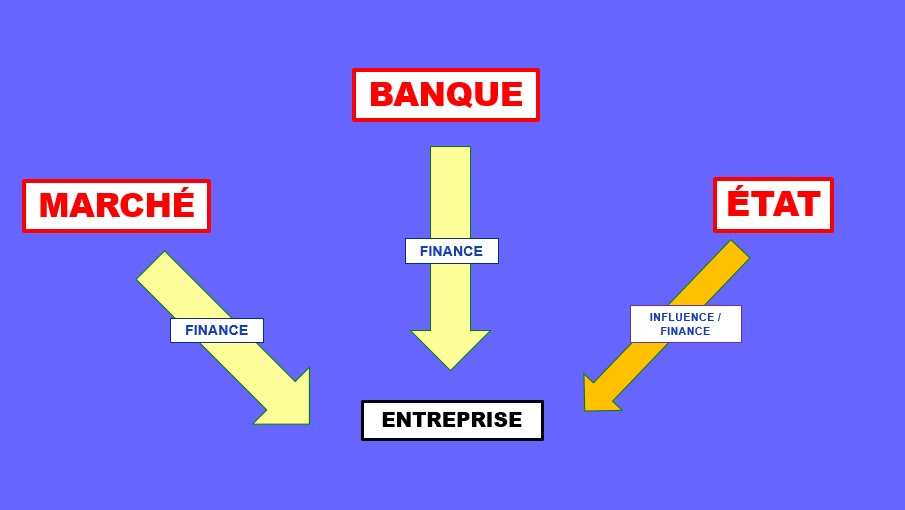

Le survol du système financier permet de visualiser l'environnement de l'entreprise. Ce premier chapitre montre les relations entre les grands acteurs du monde économique. Il fait notamment apparaître le rôle des marchés, très présents dans le financement de l'économie. |

Les États se préoccupent de la stimulation de l'activité économique, de manière à favoriser l'emploi et la création/redistribution des richesses.

Le Système Bancaire, personnifié par les banques et les banques centrales, est au coeur de l'économie en ce qu'il permet la circulation de l'argent et le crédit. Les banques centrales contrôlent également l'inflation.

Les Marchés complètent l'action des banques dans le domaine du recyclage de l'épargne et de la couverture des risques. Par ailleurs, en organisant la libre confrontation de l'offre et de la demande, ils jouent un rôle majeur dans la fixation des prix de toute nature: matières premières, devises, valeur des entreprises, dettes. En fait les marchés financent tout le monde.

Si on regarde les choses d'un peu plus près, on voit mieux ce rôle multiple des marchés, et aussi l'importance de la banque centrale, qui intervient sur plusieurs fronts; contrôle de l'euro, contrôle du système bancaire et surveillance de l'inflation. On voit aussi que les marché financent les États.

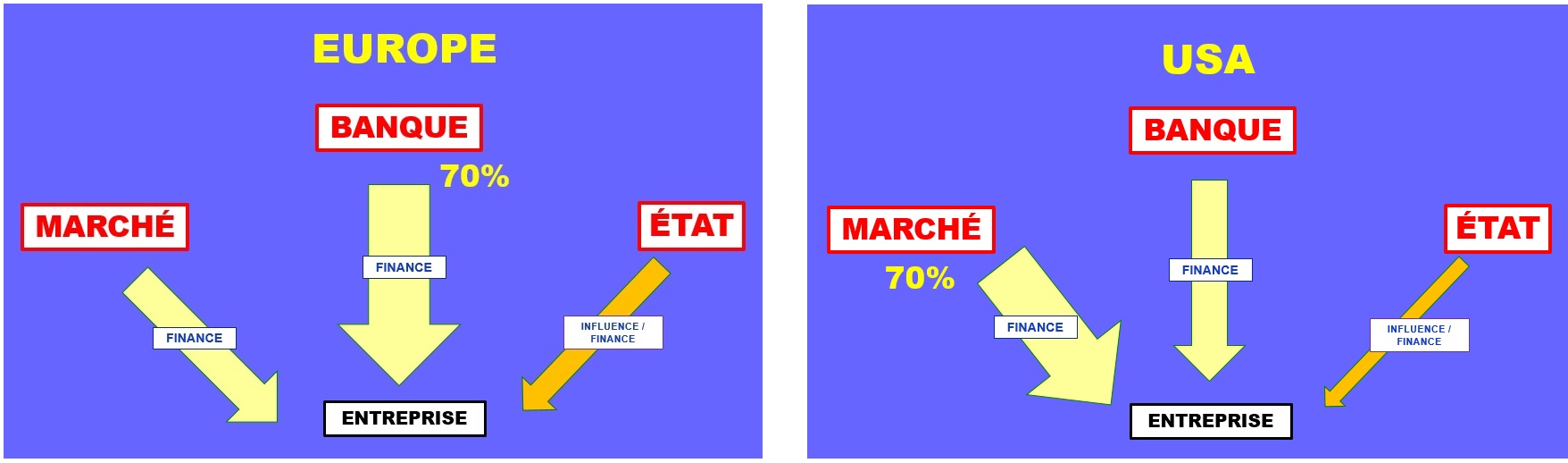

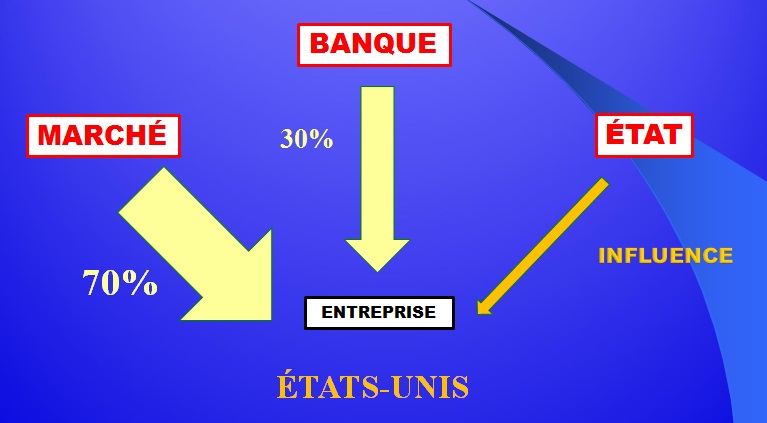

Pour revenir à la vue générale, le schéma qui suit montre deux choses qui ont une grande importance et dont on n'a pas conscience spontanément: la part relative des banques et des marchés dans le financement de l'économie, et surtout en quoi les États-Unis et l'Europe sont différents.

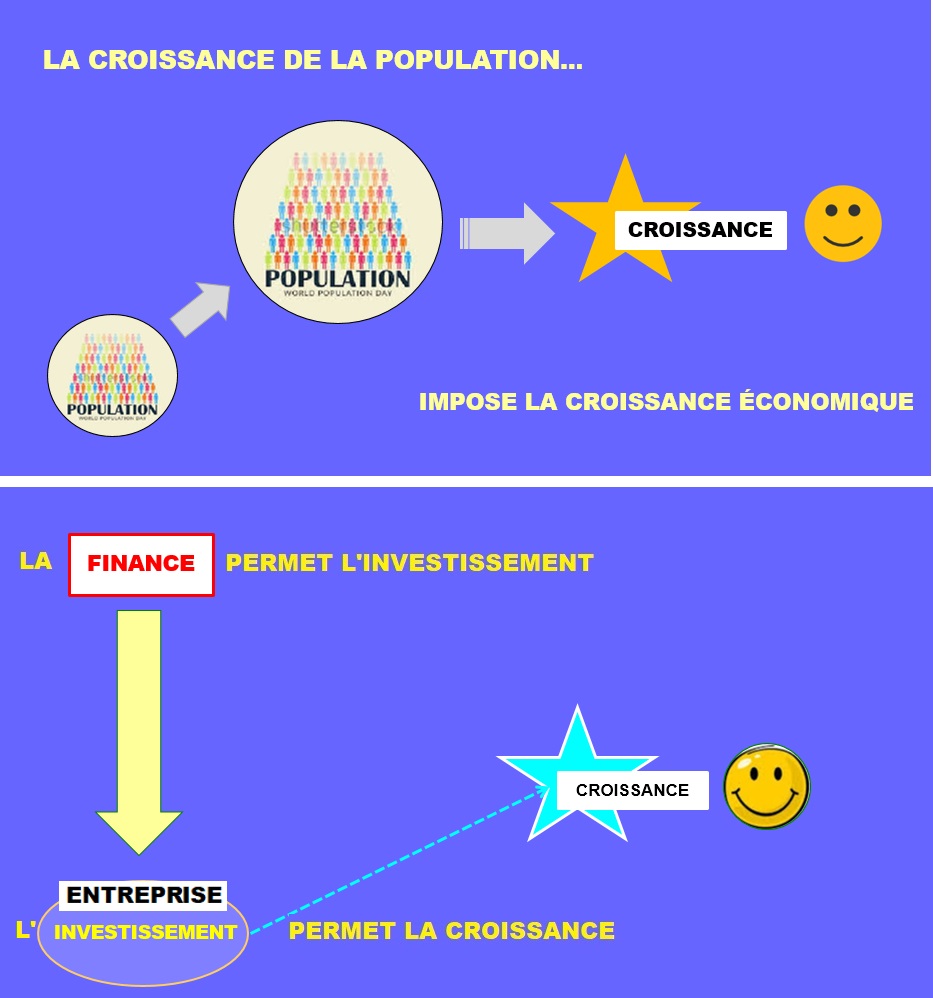

Pourquoi cette importance de la finance dans l'économie?

|

Que retenir de cette vue globale d'abord le fait que les marchés financent tout le monde ! Tout le monde, c'est-à-dire les entreprises, les Etats, ... et les banques.

On peut se demander alors ce "double" circuit des banques et des marchés? La réponse est dans leur complémentarité, ce qui n'est pas évidente à première vue.

Cette notion de complémentarité est développée ci-dessous et reprise dans plusieurs modules du cours. Elle concerne en effet autant les investisseurs que les entreprises.

Enfin, cette présentation laisse aussi dans son sillage de nombreuses questions en suspens, comme par exemple: -qu'est-ce que le marché interbancaire? -pourquoi cette importance des marchés dans le financement de l'économie, alors que le crédit est l'activité principale des banques? -pourquoi les banques centrales ont-elles tant de difficulté à maintenir l'inflation dans des limites étroites, à relancer l'activité économique, etc ... -pourquoi le contrôle des banques est-il si important? -pourquoi, malgré ce contrôle, les risques de crise ne sont pas totalement écartés?

Et une certitude: le retard économique de l'Europe par rapport à l'Amérique s'explique notamment par la relative faiblesse du marché des capitaux en Europe. La BCE s'emploie (discrètement) à y remédie.

Ces quelques questions montrent, si besoin était, les liens existant entre les sujets habituellement séparés: banque, finance, économie. |

|

Avant toutes choses, un petit exercice de ... comptabilité! Oui, la comptabilité n'est pas seulement cette matière jugée austère et réservée aux spécialistes. C'est aussi un outil très utile pour comprendre ce qui se passe dans les entreprises.

Dans ce petit exercice il ne s'agit pas de faire de la comptabilité mais de l'interpréter, et plus précisément d'interpréter des bilans.

Le but est de montrer qu'il est possible de comprendre l'utilité du bilan sans connaissances préalables. N'hésitez-pas à reprendre plusieurs fois les explications. Tout est affaire de bon sens! |

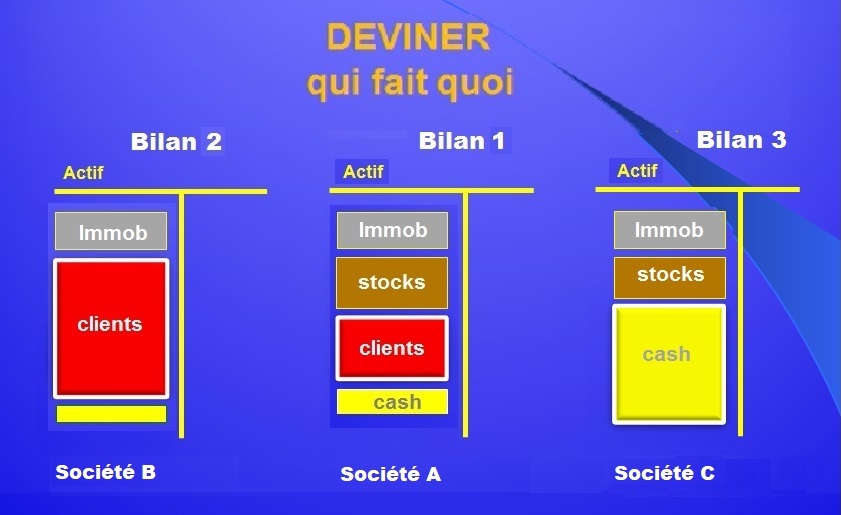

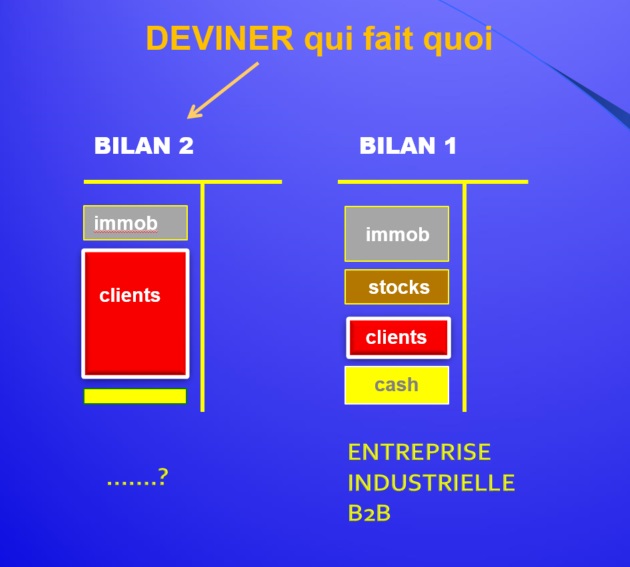

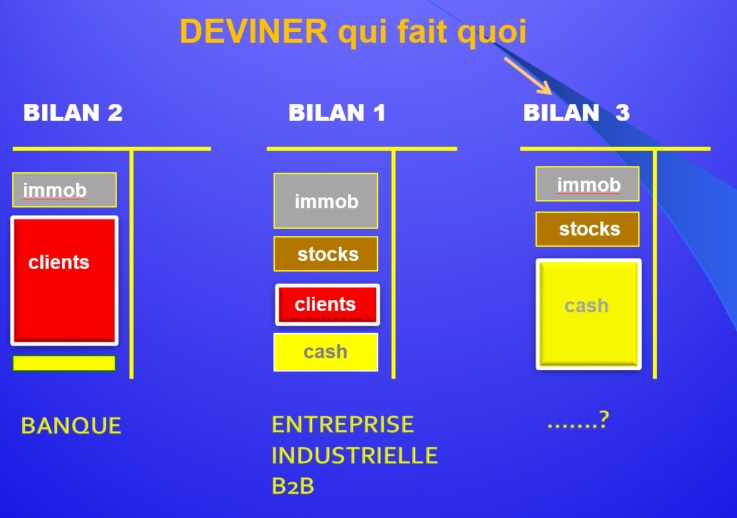

Trois bilans différents sont donc proposés (plus exactement trois moitiés de bilans). L'exercice consiste à deviner ce qu'ils représentent, à quels types d'entreprises ils correspondent.

Quelles sont les activités des Sociétés A, B et C ?

Mais d'abord quelques explications sur le bilan de départ, le bilan 1.

Les rectangles de couleur sont plus ou moins grands selon l'importance des chiffres. Ce sont bien évidemment leurs proportions qui nous mettront sur la piste.

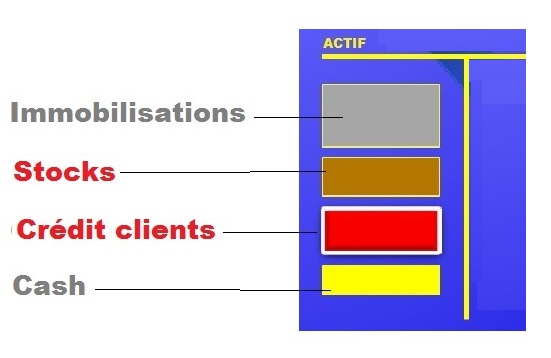

Une précision sur la signification de ces rectangles:

-IMMOB(ilisations) représentent la valeur des machines et des bâtiments.

-STOCKS représentent des produits finis en attente d'être vendus ou des matières premières.

-CLIENTS est très important: ce sont les créances de l'entreprise sur ses clients. En clair, des factures émises et que les clients n'ont pas encore payées, parce que l'entreprise leur a fait un crédit de un mois ou plus.

-CASH c'est la caisse (comptes bancaires et liquide)

L'exercice de réflexion commence:

|

Ce BILAN 1 est celui d'une entreprise "classique". On ne voit que ce qu'elle possède, son actif en langage comptable.

REMARQUE 1 - CETTE ENTREPRISE VEND DES BIENS ET NON PAS DES SERVICES. Pourquoi? Parce qu'elle a un poste STOCKS.

REMARQUE 2 - IL EST TRÈS PROBABLE QU'ELLE FABRIQUE LES BIENS QU'ELLE VEND. Pourquoi? Parce que le poste IMMOBILISATIONS est important. Il y a donc des machines en plus de biens immobiliers.

REMARQUE 3 - SES CLIENTS SONT DES ENTREPRISES ET NON PAS DES PARTICULIERS. Pourquoi? Parce qu'elle a un poste CLIENTS important. Les entreprises font rarement crédit aux consommateurs, elles passent par des institutions spécialisées (banques ou sociétés de leasing). Le poste clients représente donc un crédit fait à des entreprises clientes. On parle habituellement de "conditions de paiement". En pratique le délai de paiement est de 3 ou 6 mois. En fait c'est un vrai crédit consenti par l'entreprise, qui fait un peu un travail de banquier ... souvent sans le savoir!

CETTE ENTREPRISE EST DANS CE QU'ON APPELLE LE B2B, ABRÉVIATION IMAGÉE DE BUSINESS-TO-BUSINESS. CETTE FORMULE S'OPPOSE A B2C, BUSINESS TO CONSUMER. |

Voyons le bilan suivant:

|

BILAN 2- A GAUCHE UNE AUTRE ENTREPRISE, DONT LA STRUCTURE D'ACTIF EST DIFFÉRENTE, TRÈS DIFFÉRENTE MÊME .... QUELLE EST SON ACTIVITÉ ? VOYONS .... - PEU D'IMMOBILISATIONS, des locaux qui lui appartiennent sans doute - PAS DE STOCKS, donc elle ne produit pas de biens physiques; c'est une société de services. - UN ÉNORME POSTE "CLIENTS" Cette entreprise de services qui détient un gros volume de crédits CLIENTS, c'est ............. mais oui ....

PLUS DIFFICILE: |

|

QUEL TYPE D'ENTREPRISE PRÉSENTE LE BILAN 3 ?

La question est plus difficile car il y a plusieurs solutions possibles. VOYONS: - cette entreprise a des STOCKS, donc elle vend des produits. - il est peu probable qu'elle les produise car elle a PEU d'IMMOBILISATIONS, donc à priori peu ou pas de machines. - le plus étrange: un CASH énorme, et peu de CRÉDIT CLIENTS. On pourrait penser qu'elle vend principalement à des clients qui paient comptant. Donc à des particuliers. C'est l'hypothèse la plus plausible. Donc cette entreprise est vraisemblablement .....

|

|

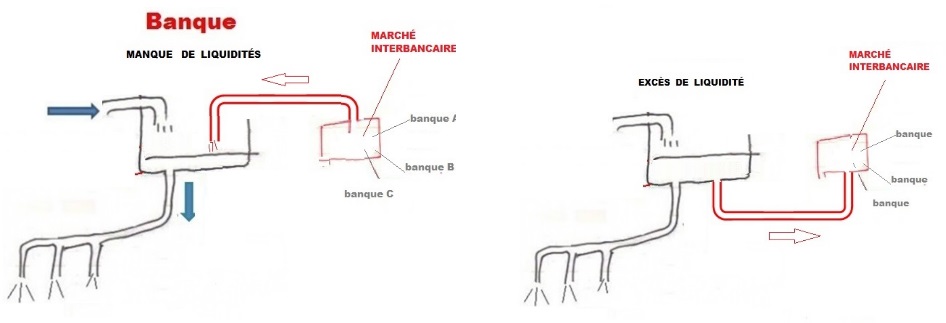

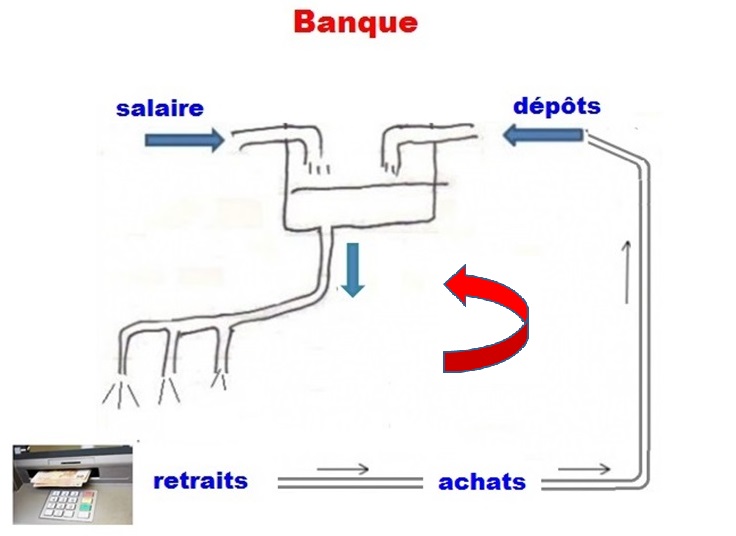

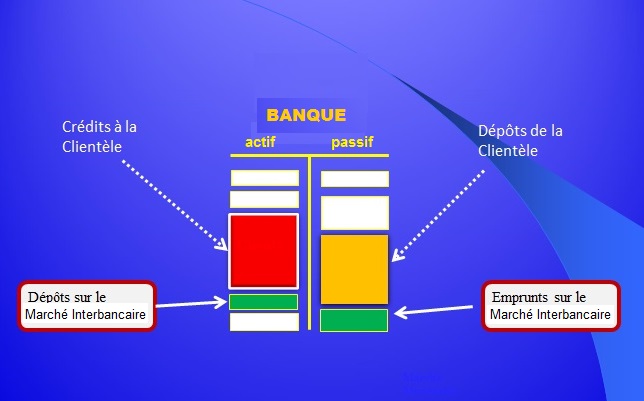

RÉSUMÉ Les banques remplissent trois fonctions de base nécessaires à l'économie: les transferts d'argent, les dépôts et le crédit. Le marché interbancaire permet chaque jour aux banques excédentaires de prêter à celles qui sont en déficit de liquidités. En amont des banques, la banque centrale (ici la BCE, Banque Centrale Européenne) veille à l'alimentation correcte du circuit monétaire et régule le volume des crédits distribués par les banques. La banque centrale joue donc un rôle financier et un rôle économique. L'importance du marché interbancaire et de son bon fonctionnement illustre deux points importants: la fragilité du système bancaire et la solidarité forcée des banques entre elles. |

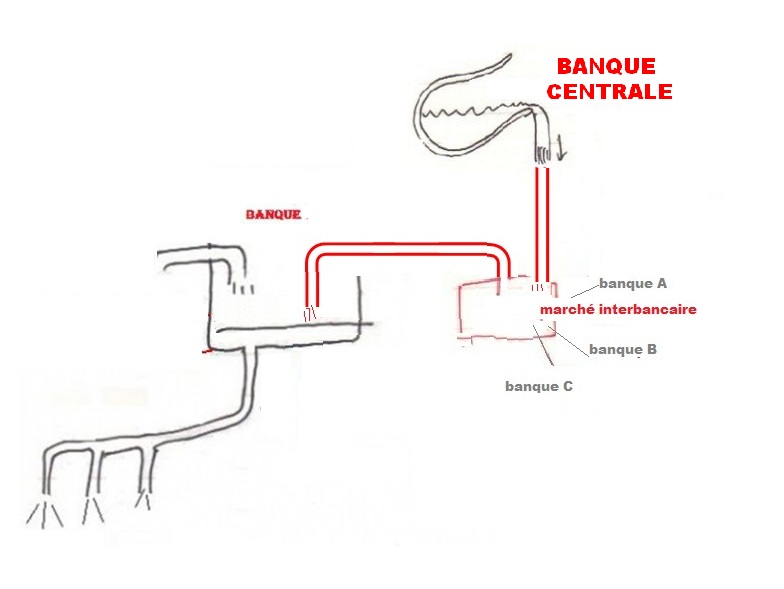

Il faut se représenter le système bancaire comme un ensemble de tuyauteries invisibles reliant entre eux tous les acteurs de l'économie. Grâce aux banques, l'argent se déplace dans les circuits sous forme électronique et se concrétise à certains endroits en billets.

Dans ce système il y a des points d'entrée et des points de sortie. Les distributeurs de billets installés par centaines dans le paysage urbain sont des points de sortie d'argent, tout comme les fontaines d'autrefois étaient des points de sortie d'eau.

Pour reprendre l’analogie avec la distribution d’eau, les banques remplissent une double fonction de réservoir et de pompe. Elles stockent et font circuler l’argent nécessaire à l’économie. L'argent tourne. Comme nous pouvons le constater, chaque utilisation de carte de crédit entraîne tôt ou tard la diminution de notre réserve bancaire. Notre réserve disponible est inscrite dans un compte, lequel est alimenté par un flux d'argent d'origine diverse, le plus souvent un salaire.

Globalement, la banque gère l’ensemble des dépôts de ses clients. Loin d’être constante, cette masse d'argent fluctue considérablement d’un jour à l’autre, en fonction des besoins des détenteurs de comptes, besoin de paiements, tirage des crédits ou besoins de stockage.

Dans cet exemple, certains flux sont prévisibles, puisque les salaires sont par exemple payés à date fixe. Mais il faut se représenter aussi tous les flux imprévisibles. Ces flux imprévisibles correspondent aux retraits soudains des particuliers ou des entreprises, à la réception des acomptes sur commandes pour une entreprise, aux rappels d’impôt à payer, etc…

Les banques font face chaque jour à cette imprévisibilité des opérations des clients. Elles n’ont donc jamais exactement en caisse l’argent disponible correspondant à leurs besoins. A contrario, elles n’ont jamais l’emploi immédiat des sommes que ceux-ci déposent.

Cette situation de fluctuation permanente des excédents de ressources ou des besoins de ressources est encore amplifiée par le phénomène du crédit. L'argent prêté par la banque à certains clients provient des dépôts et de l'épargne des autres clients. Cet argent disponible permet d'accorder des crédits, mais il est bloqué pour longtemps.

En fin de journée, au moment de faire leurs comptes pourrait-on dire, chaque banque se retrouve donc soit avec un excès d’argent disponible, soit au contraire avec un manque.

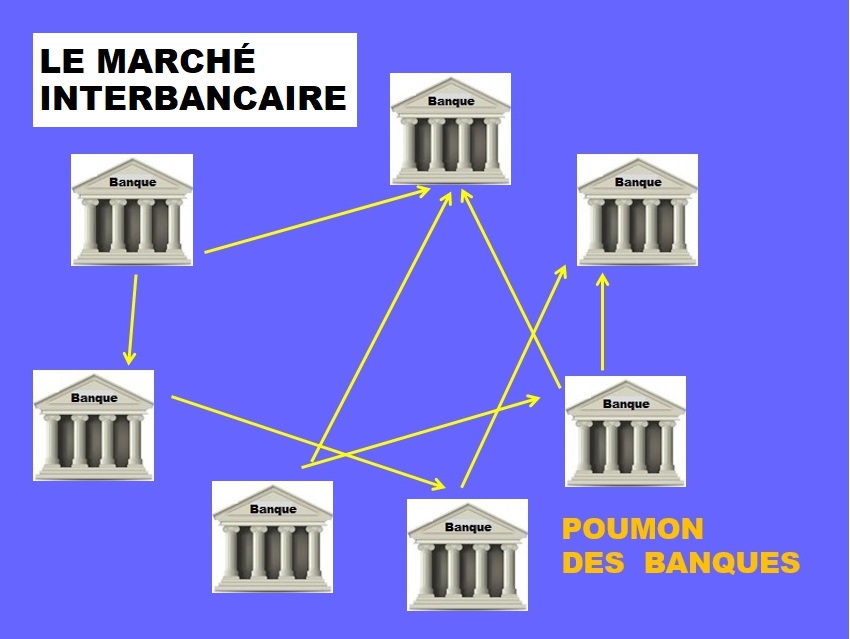

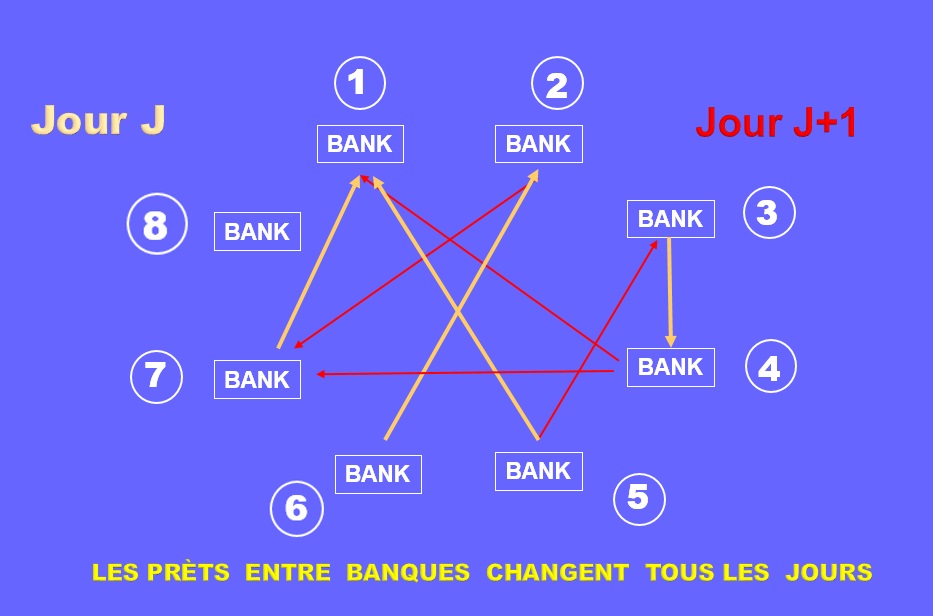

C’est ici qu’intervient un élément capital, invisible, mais indispensable au bon fonctionnement du monde bancaire. La complémentarité des besoins d’une banque à l’autre a en effet donné naissance à un système de solidarité et de facilités mutuelles. C’est le marché interbancaire, compartiment du marché monétaire (les deux termes sont souvent confondus).

Sur le marché interbancaire, les banques se prêtent entre elles chaque jour des sommes considérables. Ces échanges ne sont pas improvisés et font au contraire l’objet de règles rigoureuses.

Grâce au marché interbancaire, les banques qui ont des besoins importants savent qu'elles peuvent compter sur d'autres banques pour les couvrir. Il en est de même de celles qui ont des excédents, et qui sont assurées que cet argent disponible ne "dormira" pas, mais au contraire leur rapportera des intérêts. Une banque peut être emprunteuse un jour et prêteuse le lendemain, ce qu’illustre le schéma ci-dessus.

|

Une précision technique qui ne change rien à cet état de fait: les banques ont d'autant plus besoin du crédit interbancaire qu'elles pratiquent ce que l'on appelle la transformation. Résumé d'une phrase, les banques empruntent court et prêtent long.

Pourquoi ? Pour profiter de l'écart de taux entre le court terme et le long terme. Cet écart est en leur faveur, sauf situation exceptionnelle d'inversion de la courbe des taux. La contrepartie du risque pris est un supplément de rentabilité. Conséquence: à chaque fin de prêt court terme, la banque rembourse en souscrivant un nouveau prêt court terme de même montant et ainsi de suite jusqu'au remboursement définitif du crédit consenti au client. Cela explique la très grande activité et la très grande importance du bon fonctionnement du marché interbancaire. |

illustration

A tout moment, une banque peut être à la fois emprunteuse et prêteuse sur le marché interbancaire. La raison en est qu'il s'agit d'emprunts et prêts de durées différentes.

Ceci peut être observé dans le rapports annuels des banques, visibles sur internet. La terminologie d'usage dans ces rapports est "Prêts et avances sur les Etablissements de Crédit", ou "Dettes envers les Etablissements de crédit".

A noter que ces montants n'ont rien d'immuables, comme cela a été dit. Les valeurs indiquées correspondent à la date du rapport, soit le 31 décembre de l'année pour le rapport annuel.

| CRISE : imaginez une seconde que pour une raison ou une autre, le marché interbancaire soit bloqué. Des banques parfaitement saines feraient faillite faute de ressources immédiates. Le mécanisme toucherait par cascade un grand nombre de banques... Impossible ? Pas du tout, nous avons frôlé cette situation en 2008, dans le contexte des subprimes.... |

Le système décrit est idéal en ce qu’il suppose que les excédents d’une partie des banques couvrent exactement les besoins des autres. La réalité est un peu différente. Et même très différente si l’on pense au crédit. Le système est alors susceptible d’être déficitaire, si les crédits distribués à un moment donnés dépassent l’épargne disponible.

C’est alors que la banque centrale intervient pour faire l’appoint, pourrait-on dire. Cet appoint se fait en volume et en TAUX.

En fait, la banque centrale ne se limite pas à ce rôle de contrôleur qui se contente de vérifier la bonne alimentation du système en liquidité.

Elle peut agir aussi de son propre chef et décider soit de "sur-alimenter" les circuits, soit au contraire de retirer une partie des liquidités des circuits bancaires. Dans le premier cas, le but recherché est de faciliter le crédit. Elle peut alors choisir aussi de baisser les taux d'intérêts, de moduler les taux en fonctions des durées, donc piloter de manière précise la distribution du crédit à l'économie.

Dans le deuxième cas, son objectif est au contraire de limiter les crédits à l'économie, de manière à éviter une surchauffe et à lutter contre l'inflation.

a- Les banques accordent des crédits à hauteur des dépôts des clients, sans plus.

b- Les marchés sont une alternative au crédit bancaire pour financer les entreprises.

c- Les banques ne pourraient pas fonctionner sans la banque centrale

d- Les banques peuvent poser un problème d'ordre public.

e- La Bank of Cyprus (Chypre) a perdu en 2013 l'argent des actionnaires et des clients.

f- Seules les banques mal gérées empruntent sur le marché interbancaire

g- Le blocage du marché interbancaire entraîne la faillite des banques

h- Qu'est-ce qui peut provoquer ce qu'on appelle "la ruée sur les guichets" ?

L'important bien sûr n'est pas la réponse proprement dite, mais la réflexion suggérée par les questions.

Voir le CORRIGÉ du quizz.

|

En résumé, les banques remplissent trois fonctions de base nécessaires à l'économie: les transferts, les dépôts et le crédit.

Le marché monétaire permet aux banques excédentaires de prêter à celles qui sont au contraire en déficit de liquidités.

En amont des banques, la banque centrale veille à l'alimentation correcte du circuit monétaire et régule le volume des crédits distribués par les banques. La banque centrale joue donc un rôle financier et un rôle économique.

Nous reviendrons sur ces notions dans le module consacré au décryptage de l'actualité. Mais auparavant, il n'est pas inutile de faire un détour par la comptabilité pour une première découverte du bilan. Pourquoi ? Parce que le bilan dit tout ou presque de l'activité d'une entreprise ou d'une banque. C'est l'outil le plus simple, le plus imagé et le plus utile pour comprendre comment une entité est gérée. |

|

Ce qui suit est une initiation au bilan, pas un cours de comptabilité. Comme vous allez vous en rendre compte, comprendre la construction d'un bilan ouvre des portes insoupçonnées, et surtout, c'est possible sans connaissances préalables. Le bilan est considéré ici comme un langage descriptif... un langage universel, qui obéit à des règles simples. Hommage à ses inventeurs, et notamment aux banquiers italiens du XVème siècle à qui l'on doit (presque) tout ! |

|

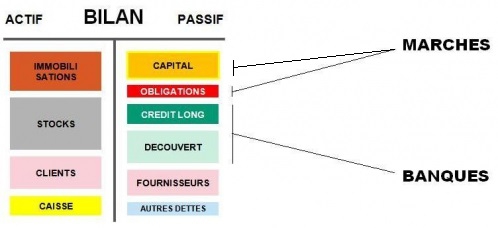

RÉSUMÉ Avoir en tête les grandes masses du BILAN est un MUST pour comprendre énormément de choses, au delà-même du domaine de l'entreprise. C'est un must pour comprendre les problèmes de gestion des banques. C'est un must pour comprendre comment les fonds et les hedge funds sont construits. Pour comprendre les enjeux de la réglementation bancaire ou l'impact des décisions de la BCE.

Oui, les banques et la BCE! Quand on a compris comment est construit un bilan d'entreprise, on fait d'une pierre deux coups, car il est très facile ensuite de passer au bilan d'une banque ou de n'importe quelle structure.

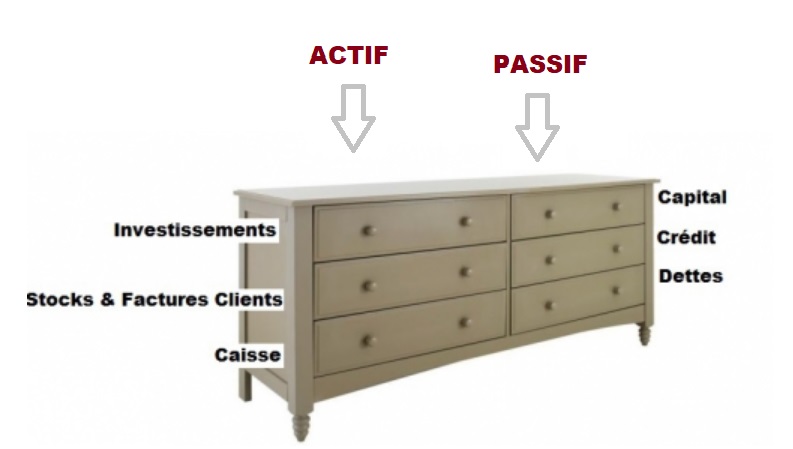

Les deux piliers de la comptabilité sont le bilan et le compte d'exploitation, ce dernier étant aussi appelé compte de résultats. Dans ce cours, nous commençons par le bilan. Il est important de comprendre sa philosophie, comment il est construit, son utilité. Pour cela, nous allons suivre pas-à-pas la création d'une start-up. Son bilan, établi progressivement, va faire apparaître les différents problèmes qu'elle va rencontrer tout au long de de son développement . |

Les chiffres sont froids et ne "parlent" pas. Pour les représenter, nous allons utiliser aussi souvent que possible des symboles simples, des rectangles, dont la surface symbolisera les montants. Ce qui compte en effet dans un bilan, ce sont les valeurs relatives des postes.

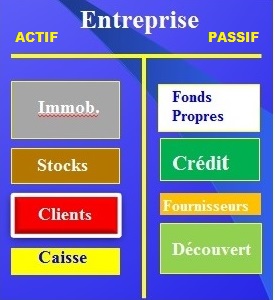

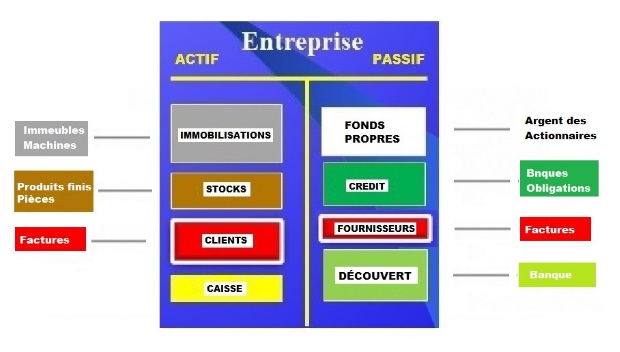

colonne de droite: le passif

Un élément est plus important que tous les autres, c'est le crédit. Sans crédit, pas d'entreprise, pas de vie économique. Le crédit et la mise de départ des actionnaires, voilà les ressources utilisées par l'entreprise.

Notons que ce "crédit" représente l'ensemble des crédits dont bénéficie l'entreprise: le crédit bancaire (le crédit proprement dit et le découvert), les obligations émises par l'entreprise, qui sont une autre forme de crédit et le crédit consenti par les fournisseurs. Le crédit fournisseur et le découvert varient en permanence.

A noter qu'il y a une différence entre "découvert" et "crédit bancaire", même s'il s'agit dans les deux cas de crédits accordés par la banque. Par convention le "crédit bancaire" est supérieur à un an. C'est un crédit classique, remboursé sur une durée fixée d'avance. Le découvert est plus souple: son montant évolue chaque jour, il est parfois nul, ponctuellement. Il peut être révoqué à court terme par le banquier. Nous verrons au fil du cours l'intérêt de cette distinction.

L'argent des actionnaires - le capital - varie moins souvent. Une fois par an en fait, au gré des décisions des actionnaires de laisser ou pas les bénéfices dans l'entreprise. S'il s'agit de pertes, celles-ci diminuent d'autant le capital.

La coutume veut qu'on place le capital en haut. On met en haut du bilan ce qui ne "bouge" pas beaucoup dans la durée. A gauche comme à droite.

colonne de gauche, l'actif

Voyons à présent ce que l'entreprise a fait des ressources qui lui ont été prêtées (crédit) ou qui lui ont été mises à disposition (capital). Ce qu'on appelle les emplois.

Le premier poste s'appelle "immobilisations" (en anglais assets) Il désigne l'immobilier dont l'entreprise aest propriétaire et de façon plus générale les investissements lourds, les machines de productions, les véhicules, etc...

Le poste suivant désigne les stocks, stocks de produits finis prêts à la vente, ou de produits en cours de fabrication ou enfin matières premières.

Viennent ensuite, après la vente, les factures émises et non réglées. C'est un poste important car les factures au comptant sont rares.

Par habitude, dans le monde entier, les entreprises B2B s'accordent entre elles des facilités de paiement. Ce n'est rien d'autre que du crédit. On l'appelle "crédit clients" ou encore "effets-à-recevoir" ou "clients". En anglais la terminologie la plus courante est accounts receivable ou receivables.

|

Il faut remarquer que ce crédit systématique des entreprises entre elles est une activité ... bancaire. Ce crédit qui peut aller jusqu'à 90 jours doit être géré de façon professionnelle, exactement comme le ferait une banque, avec rigueur et sens commercial. Beaucoup d'entreprises négligent cet aspect des choses et confient la gestion du poste "clients" à la comptabilité. Il faut remarquer aussi que l'entreprise bénéficie du crédit de ses fournisseur. Les entreprises sont donc reliées entre elles par des chaines de crédits, crédit accordés et crédits reçus. C'est important sur le plan macro-économique: si un client est défaillant, cela peut entraîner l'incapacité pour l'entreprise de payer ses fournisseurs, d'où une réaction en chaîne, une forme de risque systémique. Les banquiers sont très attentifs à la manière dont les clients gèrent ce poste clients. |

Il y a enfin la "caisse". On regroupe ici tout l'argent disponible immédiatement ou à très court terme (moins d'un an). Comme on l'a vu plus haut, c'est l'argent en caisse proprement dite, le solde des comptes courants, les placements aisément négociables, comme les bons du trésor. On appelle aussi ce poste "trésorerie" ou "disponibilités".

Dans la vraie vie, pourrait-on dire, on ne fait pas un bilan chaque jour. Pour faire un "vrai" bilan une entreprise choisit une date convenue, et fait comme si elle s'arrêtait de vendre, d'acheter, de payer des salaires, de rembourser des crédits, etc...

Où l'entreprise en est-elle ? Quels sont ses avoirs en caisse, combien reste-t-il à payer aux banques, quel est le stock d'invendus, le volume des factures encore non réglées, etc ...

C'est littéralement le cas dans toutes les entreprises, petites ou grandes. "Fermé pour cause d'inventaire". On imagine le travail nécessaire pour établir le bilan annuel d'une multinationale. L'un des exercices proposés dans le cours consiste à faire un bilan personnel. Bonne manière de percevoir l'ampleur de la tâche.

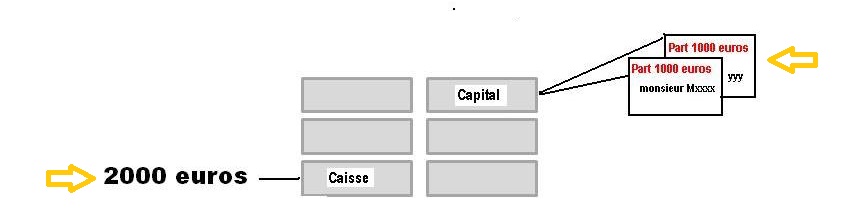

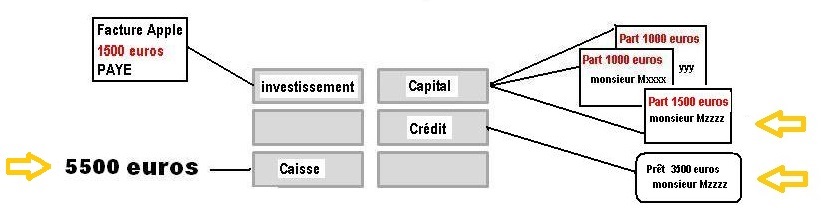

L'exemple choisi est celui de deux amis qui décident de créer une petite entreprise d'achats-vente d'ordinateurs d'occasion.

Il est recommandé de ne pas chercher à lire ce qui suit en une seule fois, mais de regarder d'abord attentivement ce qui se passe de l'étape 1 à l'étape 3 et, crayon en main, de refaire les schémas. Et d'attendre quelques jours avant de recommencer, en ajoutant une ou deux étapes supplémentaires. Comme indiqué en introduction, ce qui est enseigné ici est un langage. Un langage limité certes, mais un langage quand même, ce qui demande un certain apprentissage.

Pour expliquer la construction du bilan nous allons prendre l'analogie de la commode:

Cette commode comporte deux colonnes de tiroirs, une gauche et une droite. Les tiroirs de droite s'appellent, en ordre descendant, capital, crédit, dettes. Ceux de gauche sont appelés investissements, clients ("argent dû" par des tiers) et caisse.

Pour se rendre compte de l'intérêt de cette image et des tiroirs, prenons l'exemple de deux amis qui décident de créer une petite entreprise de travail graphique et d'achats-vente d'ordinateurs d'occasion.

|

LES ASSOCIÉS VERSENT LEUR PART DANS LA SOCIÉTÉ |

Chacun met 1000 euros dans l'affaire, en liquide. Le tiroir "caisse" contient ce premier versement, soit 2000 euros. Plus tard, on va puiser dans cette caisse pour faire des achats, et, il faut l'espérer, encaisser des ventes.

Pour s'y retrouver, il faut bien noter quelque part le montant de la mise initiale des deux associés. C'est à cela que sert le tiroir "capital". Dedans il n'y a pas d'argent, mais deux papiers indiquant seulement qui a versé quoi initialement.

Le schéma symbolique ci-dessous représente l'état de la commode

(cliquer sur l'image pour l'agrandir)

Total colonne de gauche: 2000 euros - colonne de droite: 2000 euros

Voilà, nous avons passé nos premières écritures !

|

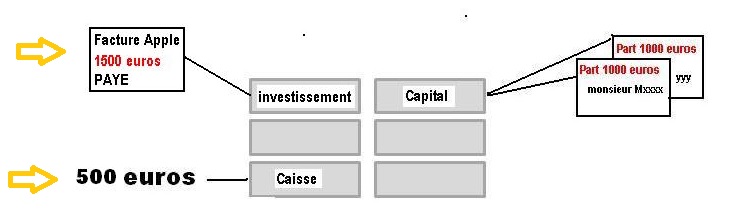

ACHAT D'UN ORDINATEUR POUR LA GESTION |

Les deux amis achètent un premier ordinateur de 1500 euros. La caisse va baisser du même montant, mais l'entreprise possède à présent un ordinateur. Pour faire état de cette acquisition, on place la facture (payée) dans le tiroir supérieur gauche.

La nouvelle physionomie de la commode est donc comme suit:

Total colonne de gauche: 2000 euros - colonne de droite: 2000 euros

|

DE NOUVELLES RESSOURCES SONT NÉCESSAIRES |

Un ordinateur, c'est insuffisant. Par ailleurs il faut pouvoir acheter les ordinateurs d'occasion qui se présenteront. De nouvelles ressources sont nécessaires. Un ami de la famille est disposé à mettre 5 000 euros dans leur affaire.

Les deux amis réfléchissent: quel statut donner à cet ami, actionnaire ou prêteur ? S'il devient actionnaire, ses

5000 euros lui donneront la majorité et le pouvoir de décider seul ou presque. S'il prête les 5000 euros, il faudra commencer à le rembourser alors que l'entreprise n'aura peut-être pas fait de ventes. Ils décident donc une solution moyenne: un prêt de 3500 euros et l'achat d'une part de 1500 euros.

Le versement global du nouveau partenaire, soit 5000 euros vient dans la caisse qui passe donc à 5500 euros. En ce qui concerne la colonne de droite, le tiroir capital augmente de 1500 euros, soit la part de Mr zzz.

Un nouveau tiroir est créé, intitulé "crédit". On place dedans le contrat de prêt des 3500 euros, souscrit entre l'entreprise et le même M zzz.

Le bilan "commode" devient le suivant:

Total colonne de gauche: 7000 euros - colonne de droite: 7000 euros

|

Avant de poursuivre, une remarque. Ce qui se déroule sous vos yeux est une séquence de ce qui s'appelle la comptabilité en partie double. Pourquoi double ? Parce ce qu'un flux financier est toujours identifié par un point d'origine et un point d'aboutissement.

Je verse x euros en capital, donc je modifie le poste "capital". cet argent se retrouve en caisse, donc le contenu de "caisse" augmente. Et ainsi de suite. L'avantage ? On voit tout de suite ce que l'entreprise DOIT, c'est la colonne de droite. Et ce qu'elle a fait de cet argent, son EMPLOI, est à gauche. Comment faisait-on avant l'invention du bilan et de la comptabilité en partie double ? On écrivait tout à la suite. Date, opération, montant. Imaginez la fin du mois: cent, mille écritures qu'il fallait regrouper pour s'y retrouver. |

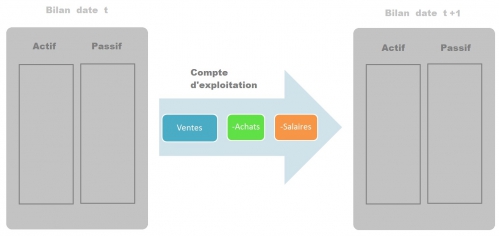

En résumé, le bilan est à chaque instant la photographie à l'instant t des avoirs et des dettes de l'entreprise. Il change donc au fur et à mesure des transactions.

Le bilan est une manière condensée de décrire les choses il ne dit pas tout. Difficile de savoir comment le bénéfice de 200 euros a été généré si l'on s'en tient au dernier bilan.

Deux bilans consécutifs ne disent pas tout ce qui s'est passé entre-temps, seulement l'impact global sur les comptes. Pour en avoir le détail, il faudra regarder le compte d'exploitation.

Le bilan est un formidable outil descriptif de l'activité des entreprises et des banques. Un coup d'oeil renseigne sur les forces et les points faibles. Un coup d'oeil !

On voit tout de suite ce qui différencie les entreprises, les banques. Les déséquilibres financiers, les problèmes de réglementation bancaire. On voit tout de suite ce que "fait" un hedge fund ou une société d'investissement.

|

|

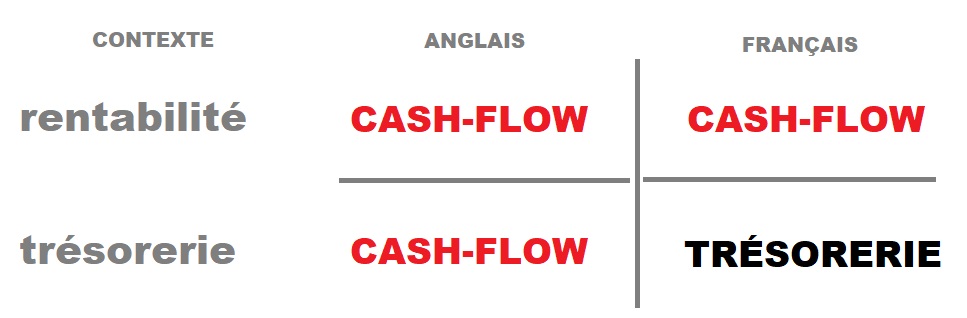

Cette notion intéresse en priorité les spécialistes de l'analyse des rapports annuels des sociétés, dans les banques de crédit. Elle intéresse aussi les banques d'affaires, car l'analyse des cash-flows futurs est l'une des méthodes de valorisation des entreprises. Chaque banque a un peu sa méthode pour calculer le cash-flow. Pour une raison curieuse, ce terme a acquis une certaine notoriété en dehors des cercles de spécialistes. |

|

La notion de cash-flow n'est hélas pas très intuitive. Le cash-flow ce n'est pas du cash dans la caisse de l'entreprise comme le vocabulaire pourrait le faire croire. Ce n'est pas non plus le bénéfice, même si le bénéfice en fait partie. Par ailleurs, l'absence de codification internationale précise ajoute à la difficulté de compréhension.

Pour une raison curieuse, ce terme a acquis une certaine notoriété en dehors des cercles de spécialistes. Il se trouve aussi qu'il a gâché - et gâche encore - la vie de nombreux étudiants en "business", et ce pour plusieurs raisons.

La première est que la définition scolaire cash-flow = bénéfice net plus amortissement tient souvent lieu d'explication pédagogique. Or pour bien comprendre, il faut avoir à l'esprit ce que l'amortissement a de particulier, et pourquoi on l'ajoute au bénéfice. Calculé ainsi, le cash-flow est un indicateur précieux pour mesurer la vraie rentabilité de l'entreprise. Il y a des variantes de calcul, comme le cash-flow "libre" ou l'ebitda, mais pour y voir clair, il faut avant tout saisir le sens de la première formule.

La deuxième raison est qu'il existe DEUX DÉFINITIONS DU CASH-FLOW. La première, donc, mesure la rentabilité. L'autre définition, utilisée dans les rapports annuels, concerne l'analyse des flux de trésorerie. On voit comment sur une année, la trésorerie a évolué. Avec un peu d'habitude, on voit comment l'entreprise gère son "bas de bilan". En clair, comment elle répond au besoin de trésorerie de son activité. Le banquier y est naturellement très, très attentif. Une confusion est créée du fait qu'en anglais, le mot cash-flow et le mot trésorerie sont utilisés indifféremment pour parler ... de la situation de trésorerie.

Le même mot désigne donc soit une mesure de la rentabilité, et se réfère donc au compte d'exploitation, soit une analyse de la liquidité, qui se réfère au bilan. Or ce sont deux choses différentes, même s'il y a un lien: une entreprise qui fait des pertes répétées aura fatalement un problème de trésorerie. Cette trésorerie résulte d'éléments commerciaux et non-commerciaux, comme l'encaissement d'un crédit par exemple.

Il existe en fait une troisième définition: le mot cash-flow peut aussi désigner tout simplement un flux d'argent sans contexte particulier. Par exemple, une obligation ou un crédit sont analysés en termes financiers comme des suites de paiements échelonnés dans le temps. Ces paiements sont appelés des cash-flows, des flux positifs ou négatifs. On parle ainsi de cash-flows actualisés pour évaluer la valeur d'une entreprise.

Les rapports annuels parlent aussi du free cash-flow défini comme the money firms generate after capital investment has been subtracted. Ce qui se traduit par la formule suivante: free cash-flow= Cash-flow au sens 'Résultat net + amortissement' - Investissements réels. Pour bien la comprendre, il faut se remettre à l'esprit que l'amortissement est une sorte de réserve théorique pour l'investissement. Ce qui reste de cette réserve théorique, après déduction de l'investissement réel, s'ajoute au résultat net pour définir le free cash-flow, c'est à dire l'argent gagné par l'entreprise et réellement disponible... pour la distribution d'éventuels dividendes.

La notion de cash-flow est une étape pour comprendre des sujets plus généraux: comment les banques (ou les agences de notation) s'y prennent pour mesurer la qualité de signature des emprunteurs, comment les banques d'affaires évaluent la valeur des entreprises et ... comment il faut négocier les crédits avec les banques. Le chef d'entreprise se doit d'anticiper le raisonnement des banques de son "tour de table". |

Le concept de cash-flow répond à une question simple : quelle est la "vraie" marge créée par une entreprise? Qu'est-ce que cette entreprise gagne vraiment ?

La réponse à cette question n'est pas évidente. Le premier réflexe est de se référer au résultat net tel qu'il ressort de la comptabilité. Ce résultat comptable a le mérite d'exister et d'être publié. C'est d'ailleurs la référence du calcul de l'impôt et des dividendes. Mais ce n'est pas si simple.

Le problème est qu'il n'est pas un bon indicateur de la rentabilité, car il y a des éléments qui "perturbent" son calcul. C'est le cas des provisions et surtout de l'amortissement, qui ne représente pas une dépense réelle, mais qui peut le devenir, lorsque l'entreprise change son matériel.

Pour permettre d'apprécier pleinement la performance d'une entreprise, ou pour comparer des entreprises entre elles, on a donc recours au cash-flow qui est un bénéfice net retraité, c'est-à-dire calculé comme s'il n'y avait pas d'amortissement.

Comme indiqué en préambule, il existe aussi ce qu'on appelle le cash-flow libre, obtenu en soustrayant du cash-flow les dépenses nécessaires à la maintenance de l'appareil de production en bon état et les remboursements de prêts. Le cash-flow libre indique donc le surplus vraiment disponible .... pour payer les dividendes par exemple. Cette information intéresse en priorité les détenteurs d'actions et les banquiers sollicités pour de nouveaux crédits.

A noter enfin qu'il existe une autre interprétation du cash-flow, au sens de l'analyse de la trésorerie de l'entreprise sur une période donnée.

Derrière tout cela, un fait certain: la comptabilité est un outil incomparable pour analyser ce qui se passe dans une entreprise ou dans une banque, sauf sur deux points particuliers, la rentabilité et la trésorerie. Il a donc fallu inventer des concepts nouveaux, malheureusement susceptibles de nombreuses variations.

Voici la première définition du cash-flow. C'est la plus courante, celle qui est par exemple enseignée aux étudiants des business schools et utilisée par les analystes de crédit.

|

CASH-FLOW = BÉNÉFICE + AMORTISSEMENT |

Cette formule est plus "parlante" si l'on regarde la place de l'amortissement dans la séquence de calcul du bénéfice:

Comme le schéma le suggère, on a en quelque sorte extrait l'amortissement de l'ensemble des dépenses pour ne faire apparaître que les "vraies" dépenses. Si l'on fait un nouveau calcul du résultat avec seulement ces VRAIES DÉPENSES , on obtient le cash-flow.

Il y a donc deux manières de calculer le cash-flow :

| de HAUT en BAS : CASH-FLOW = VENTES - "VRAIES" DÉPENSES |

| de BAS EN HAUT: CASH-FLOW = BÉNÉFICE + AMORTISSEMENT |

Ainsi, ajouter l'amortissement au bénéfice, c'est la même chose que ne pas le retrancher des ventes. Dans les deux cas on a considéré que l'amortissement n'était pas une dépense comme les autres, ce n'est pas une dépense opérationnelle.

Avant d'examiner pourquoi l'amortissement n'est pas considéré comme une "vraie" dépense, voyons la deuxième définition du cash-flow, consistant à tenir compte aussi des provisions comptables.

|

CASH-FLOW = BÉNÉFICE + AMORTISSEMENT + PROVISIONS |

Ces deux définitions du cash-flow peuvent être illustrées comme suit:

Pour simplifier, nous ne parlons que du premier cash-flow dans cet extrait. Le point central est en effet la notion d'amortissement.

La raison d'être du cash-flow est donc que le bénéfice comptable de l'entreprise ne rend pas vraiment compte de sa rentabilité. Le cash-flow résulte d'un recalcul de ce bénéfice.

Le bénéfice, tout le monde "voit" ce que c'est, mais l'amortissement, c'est moins clair. Pour comprendre il faut faire une incursion dans la comptabilité.

L'amortissement est un drôle de concept, c'est un concept flou. Plus précisément, son calcul est flou dans l'univers rigoureux de la comptabilité. Il y a d'ailleurs d'autres concepts de même nature (comme les provisions évoquées ci-dessus).

Cet aspect des choses n'est pas explicité aux étudiants. Le discours convenu et l 'usage comptable indiquent que l'amortissement est lié à la durée de vie, donc à l'obsolescence des investissements. Sauf que personne n'est capable de déterminer cette durée de vie avec exactitude.

|

Pour expliquer l'origine de l'amortissement, un petit détour. Tout le monde comprend que le bénéfice est grosso modo la différence entre les revenus et les coûts. Le bénéfice du boulanger, par exemple, est ce qui reste quand on retire du produit des ventes de pain les dépenses liées à cette activité, l'achat de farine, le salaire de la vendeuse, l'électricité, etc...

Mais supposons qu'un jour le boulanger décide de changer son four. Grosse dépense, énorme dépense même, susceptible de bouleverser le calcul de son bénéfice. Ce bénéfice va fortement diminuer, peut-être se transformer en perte l'année de l'achat, même si les ventes de pain connaissent un bel essor. Donc le bénéfice calculé de cette manière ne rendrait plus compte de la performance économique.

Pour se rapprocher de la réalité "économique", "on" a eu l'idée d'étaler la dépense d'investissement dans le temps. Plutôt que la considérer en totalité, cette dépense est fractionnée sur plusieurs années successives. Et pour rendre comparables les calculs de bénéfices, on a défini des durées-types par catégories d'investissements. Le critère retenu a été celui de la durée de vie estimée des investissements concernés. On" c'était les associations de normalisation comptables. Le fisc s'en est mêlé, puisque l'étalement change le calcul de l'impôt annuel sur les bénéfices.

Résultat: une mesure de bon sens, mais des interprétations multiples. Ceci explique pourquoi la plupart des entreprises ont au moins deux comptabilités, une comptabilité disons "économique" et une comptabilité fiscale. Le but n'est pas le secret ou la fraude. Cela résulte simplement des différences d'interprétations de certains concepts - par exemple l'amortissement - entre l'administration fiscale et les normes comptables. Quand on sait que les normes ne sont pas encore harmonisées au plan fiscal et que chaque fisc a ses "particularités", on imagine le casse-tête des auditeurs chargés de faire les états consolidés d'une multinationale... |

Le cash flow rend compte de la rentabilité de l'activité indépendamment des dépenses d'investissement. Le cash-flow mesure le muscle de l'entreprise.

L'investissement et son financement ont bien sûr affecté les finances - on dit la liquidité - de l'entreprise, mais pas la mesure de sa rentabilité (au détail près des intérêts du crédit, si crédit il y a pour financer l'investissement). Les changements de liquidité sont perceptibles dans le bilan de l'entreprise, pas dans le compte d'exploitation.........

Le cash-flow est utile pour évaluer la rentabilité et la valeur des entreprises.

Cet élément dérivé de la comptabilité intéresse donc au premier chef les banquiers qui prêtent, les agences de notation et les banquiers d'affaires impliqués dans les opérations en capital: ventes d'entreprises, introduction en bourse, fusions, etc...

Les banquiers qui prêtent, et les Agences de Notation, utilisent les ratios de Cash-Flow, comme par exemple le ratio Cash-Flow / Chiffre d'Affaires, mais ce n'est qu'un ratio parmi d'autres. L'analyse de risque est une discipline qui demande une technique rigoureuse, bien-sûr, mais aussi la capacité de jugement. Et cette capacité de jugement s'acquiert avec l'expérience. Un peu comme le médecin qui se doit d'ajouter un "vécu" à ses connaissances théoriques.

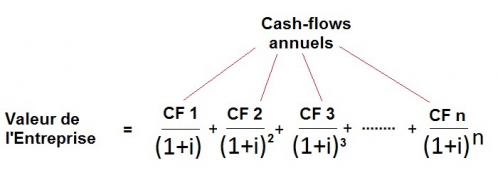

Les banquiers d'affaires et les sociétés de conseil utilisent la très populaire méthode dite des Cash-Flows Actualisés - Discounted Cash-Flows - qui est l'une des méthodes d'évaluation de la valeur d'une entreprise. Cette méthode consiste à simuler le compte de pertes et profits sur une longue période, disons 10 ou 15 ans. Donc à estimer pour chaque année les différents éléments du calcul du bénéfice: les ventes, les dépenses de production, les intérêts de la dette et ... le cash-flow.

On additionne ensuite tous les cash-flows annuels en tenant compte de l'actualisation. En effet, 100€ dans 10 ans n'ont pas la même valeur que 100€ aujourd'hui. 100€ dans 10 ans valent 100€/(1+i)**10, avec i égal au taux d'actualisation, souvent considéré comme le taux d'intérêt estimé sur la période ( (1+i)**10 signifie (1 i) puissance 10).

La méthode séduit les "matheux" pour sa simplicité. La valeur actuelle des cash-flows futurs annuels donne une indication de la valeur d'entreprise. La méthode présente néanmoins de sérieuses limites: on ne peut pas vraiment prédire les ventes et les coûts d'une entreprise dans dix ans, de même pour le taux d'intérêt i utilisé pour l'actualisation, qui en réalité n'est jamais constant sur une telle période. Ces mêmes-matheux ont eu l'idée de pondérer les estimations des cash-flows annuels par des coefficients de probabilité statistique. Le résultat se présente alors sous forme de plusieurs valeurs actuelles affectées chacune d'une probabilité statistique.

Si on peut émettre des doutes sur la capacité de la méthode à déterminer la valeur d'une entreprise, elle est néanmoins utile pour les comparaisons des entreprises entre elles. En appliquant la même méthode avec les mêmes hypothèses de taux d'actualisation à deux entreprises du même secteur, on peut avoir une bonne idée de leur valeur relative.

En pratique la méthode est utilisée conjointement avec d'autres. La valeur comptable en est une autre, de même que la valeur en bourse, ou la valeur actualisée des dividendes.

Comme toujours, en matière de prix, le "vrai" prix est celui qui est effectivement payé à un moment donné par un acheteur.

ebitda, cash-flow et free cash-flow

L' ebitda (earning before interest, tax, depreciation and amortization ) est un concept proche du cash-flow qui ne tient pas compte des intérêts payés. Il est notamment utilisé pour la valorisation des entreprises, avant une introduction en bourse par exemple. Cela dit, il présente des variations de calcul d'une banque à l'autre. ...

Le free cash-flow intéresse particulièrement les banquiers sollicités pour de nouveaux crédits et les actionnaires, car il mesure l'argent réellement disponible pour rembourser de nouveaux emprunts et payer des dividendes. Pour le calculer, on tient compte des dépenses "nécessaires" pour maintenir en l'état l'appareil de production. Le free cash flow est inférieur au cash-flow. En pratique, ce free cash-flow est calculé par l'entreprise elle-même, et il est mentionné dans son rapport annuel.

cash-flow et négociation

Comme cela a été dit, le cash-flow est principalement utilisé pour le calcul de ratios dans le cadre de l'analyse de risque ou pour le calcul de la valeur d'une entreprise. On est alors dans le domaine de l'incertain, de l'estimation et surtout de la négociation.

Les analystes de crédit s'efforcent de déterminer le "vrai" risque d'une entreprise, ce qui est évidemment impossible à mesurer. Pour donner à cette mesure une apparence d'objectivité, on va utiliser les mêmes critères, les mêmes ratios d'une entreprise à l'autre. "Telle société a les mêmes paramètres que telle autre société du même secteur évaluée auparavant et notée Triple A. Nous lui attribuons la même notation Triple A ". L'accumulation des données sur de longues périodes permet aux Agences d'affiner les mesures et de réduire la marge d'erreur, mais sans jamais l'annuler.

On peut imaginer par ailleurs les batailles de banquiers conseils d'entreprises en pourparler dans une opération de fusion-acquisitions. Les uns vont essayer de minimiser la valeur de l'entreprise, les autres de maximiser cette valeur. Les calculs et re-calculs de cash-flows "corrigés" ou pas de certaines provisions, sont l'une des armes de ces négociations.

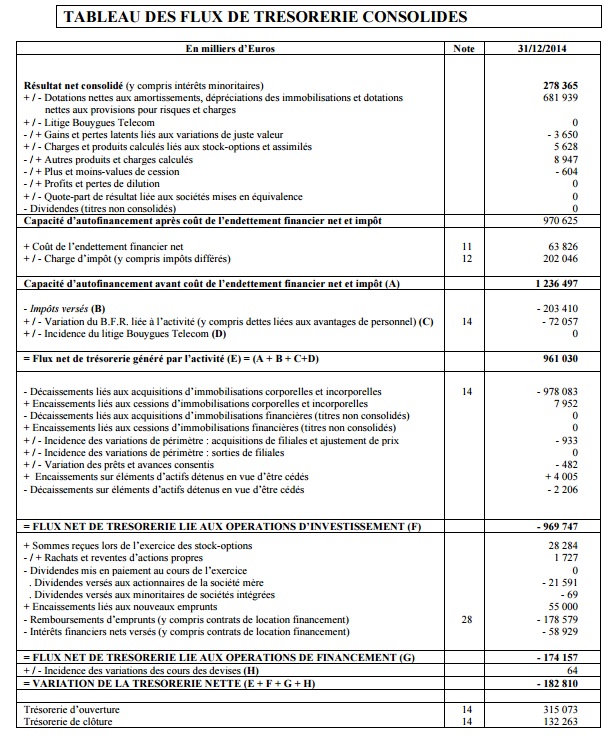

Le cash-flow a été présenté jusqu'ici comme un instrument de mesure de la rentabilité. Comme indiqué en introduction, il existe une autre interprétation au sens des flux financiers, et de l'analyse de la trésorerie.

Cette interprétation ne contredit pas vraiment la précédente mais elle risque de semer le trouble. Dans cette lecture, il est considéré que l'activité de l'entreprise génère progressivement un flux de liquidités tout au long de l'année. Ce flux n'apparaît pas dans la comptabilité car il est disséminé dans l'entreprise. Une partie est notamment absorbée par les variations de stocks, le crédit-client et le crédit fournisseur (ce qu'en jargon comptable on appelle le Besoin en Fond de Roulement, le BFR). Le point le plus déroutant relève et de la terminologie et de l'apparente confusion des concepts.

exemple de confusion des termes

paru dans les Échos du 25 janvier 2016

|

Le directeur financier de l'entreprise a ainsi mobilisé les troupes sur le thème : "Il faut réduire le BFR". Dans les mêmes circonstances, le discours de son homologue d'un groupe américain aurait été: "we have to increase our CASH-FLOW".

Dans les deux cas, il s'agit en fait du même message, exprimé différemment. Le but recherché est d'améliorer la trésorerie de l'entreprise, de manière à produire deux effets: réduire l'endettement et donc réduire les frais financiers.

A noter que la réduction des frais financiers résultant de l'augmentation du CASH-FLOW "trésorerie" entrainera l'augmentation du CASH-FLOW "rentabilité"..... |

flux de trésorerie

Le calcul du "flux de trésorerie" figure dans les rapports annuels des sociétés. Le point de départ est le cash-flow de "rentabilité", auquel on ajoute, ou retranche tous les éléments ayant affecté la liquidité.

L'exemple le plus simple est celui du remboursement d'un emprunt. Rembourser un emprunt n'affecte pas la rentabilité, mais la liquidité. Comptablement, seul le bilan est affecté: le cash diminue, mais la dette aussi. Si au contraire, l'entreprise a souscrit un nouvel emprunt, c'est le même phénomène mais en sens inverse: le bilan augmente côté actif (augmentation du cash) et côté passif (augmentation de la dette) mais pas d'impact sur la rentabilité .... au "détail" près d'une augmentation des frais financiers.

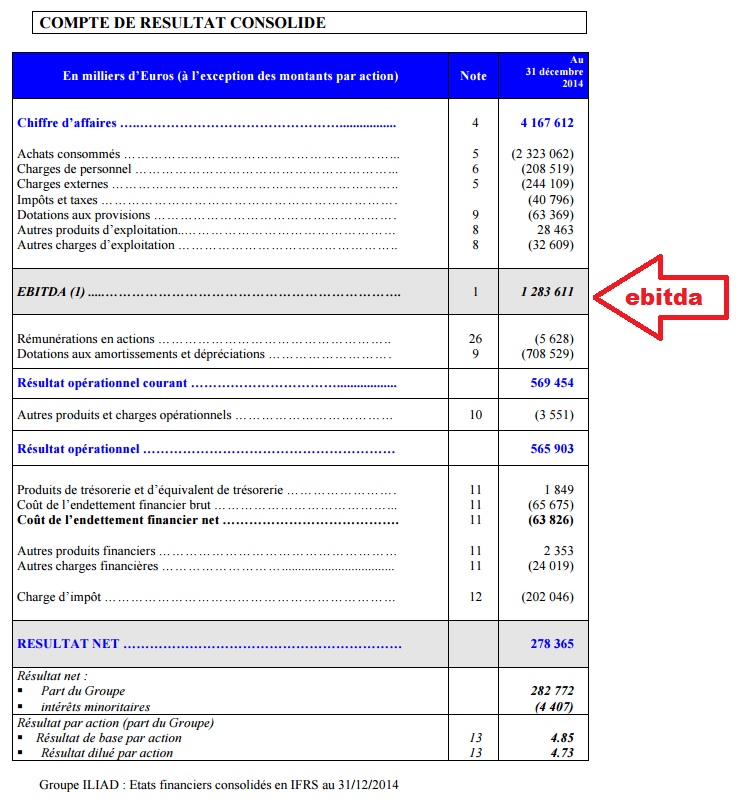

ebitda

La formule signifie earnings before interest, taxes, depreciation and amortization, ce qui se traduit par "marge avant frais financiers, impôts et amortissements".

L'idée est de savoir ce que l'entreprise a gagné AVANT ses amortissements (comme le cash-flow), AVANT de payer ses impôts (qui varient d'un pays à l'autre), AVANT ses provisions et les frais financiers (qui , l'un et l'autre, ne sont pas liés à l'activité).

L'ebitda se calcule à partir du cash flow, ebitda= cash-flow (bénéfice net plus amortissement) + impôts+intérêts+provisions. Il peut aussi se calculer "d'en haut", comme le fait Iliad dans son rapport annuel.

L' ebitda intéresse surtout les marchés. Dans un secteur donné, la comparaison de la rentabilité "pure" des entreprises permet d'identifier celles qui sont promises aux meilleures performances boursières.

.

Notons qu'une harmonisation internationale n'a pas pu être trouvée sur l'utilisation et le sens du mot cash-flow. Il faut donc s'habituer à la co-existence de termes et de concepts différents, dont chacun correspond à un contexte professionnel particulier : ebitda, marge d'autofinancement, cash-flow libre.

Pour s'y retrouver dans la diversité des interprétations, il est donc nécessaire de se référer au contexte.

Comme on l'a vu, il y a deux grandes familles de cash-flow, selon que l'on considère le point de vue de la rentabilité ou celui de la trésorerie. Il est vrai qu'il y a des passerelles entre les deux, puisqu'une trésorerie mal gérée entraînera des frais financiers élevés qui pèseront sur la rentabilité. Cela dit, le point de départ est différent dans l'un ou l'autre cas. Il faut également accepter que des nuances de calcul apparaissent au sein de ces grandes familles.

Prenons l'exemple de la rentabilité: la définition "dépouillée" du cash-flow est Bénéfice plus Amortissement.

Dans cette définition, on ne tient pas compte des provisions. Si le but de l'analyse est de mesurer la "vraie" rentabilité de l'entreprise sur un exercice précis, il faut bien-sûr les regarder de près, car derrière une provision il y a une probabilité ou une anticipation de dépenses.

Il y a en effet les provisions générales pour risques généraux ou les provisions pour un risque réel, mais imprécis dans son montant ou sa date de réalisation. Deux critères sont à considérer, le risque réel de concrétisation du risque et sa récurrence. Le meilleur exemple est celui d'un redressement fiscal, lié à un litige en cours de discussion. L'entreprise est sûre d'être redressée, mais il y a une grande incertitude sur le montant du redressement et sa date.

Le bon sens commande.

Dans le contexte de l'évaluation de la valeur d'une entreprise, il serait absurde de prévoir des provisions pour des risques futurs peu probables. S'il y a vraiment des risques futurs et certains, ceux-ci doivent être considérés comme des coûts et non plus comme des provisions. Il en est de même pour la comparaison de deux entreprises d'un même secteur. Si le but est de déterminer laquelle des deux entreprises est la plus rentable, il ne sert à rien de tenir compte de risques identiques pour l'une et l'autre, puisque l'on raisonne par différence.

De la même manière, on peut être conduit à éliminer des calculs le facteur "intérêts financiers" et le facteur "provisions". Ce qui est calculé est alors une "grosse marge" qui ne tient pas compte de ces deux facteurs. C'est l'ebitda, lequel permet des comparaisons d'entreprises dans l'optique des investissements en bourse.

Pour continuer dans cette optique "bourse", prenons l'exemple de l'actionnaire qui s'interroge sur la capacité de l'entreprise à verser des dividendes à un moment donné. Ce qui l'intéresse alors est le free cash-flow. Le free cash-flow est ce qui reste quand l'entreprise a procédé aux renouvellements indispensables de ses équipements, et quand elle a effectué les remboursement de ses emprunts. Cette part est vraiment disponible pour les actionnaires. Son calcul figure dans la plupart des rapports annuels.

Il y a des exceptions, naturellement: certaines entreprises empruntent pour verser des dividendes! Mais il faut regarder de près pourquoi.

Rien de commun entre Apple et EDF ou Total, par exemple. Apple préfère emprunter plutôt qu'utiliser son immense trésorerie offshore car les intérêts sont moins élevés que l'impôt qu'il faudrait payer au fisc américain en cas de rapatriement de cette trésorerie. EDF ou Total n'ont pas les moyens de payer des dividendes pour l'exercice 2015. Mais il faut garder l'intérêt des investisseurs pour de futurs appels au marché de la part de ces deux entreprises.... à moins qu'il ne s'agisse plutôt de payer les dividendes attendus par l'État...

Cette diversité de points de vue explique la difficulté à codifier cette notion de cash-flow. On comprend la complexité des rapports annuels sur ce point. Ces rapports annuels sont destinés à un large public: les banques prêteuses, les analystes de bourse, les investisseurs futurs, les actionnaires du moment, etc .... Les rapports annuels donnent tous les éléments permettant à chacun de faire ressortir l'agrégat qui l'intéresse.

|

Résumé Dans ce chapitre il est question des marchés financiers, c'est-à-dire de la bourse et du marché des obligations, qui sont les plus importants. Contrairement à une idée répandue, ces marchés ne sont pas déconnectés de l'économie. Ils sont en fait indispensables à l'économie réelle. En effet, ils ne sont pas en "concurrence" avec les banques, mais complémentaires de ces dernières, soumises à de nombreuses limitations quant au volume et au type de risques qu'elles peuvent prendre.

Par ailleurs, on ne peut pas parler de non-régulation. Les marchés boursiers sont en fait étroitement contrôlés au niveau national: l'AMF en France ou la SEC américaine exercent scrupuleusement leur rôle de "gendarmes". En ce qui concerne les autres marchés, on peut parler d'une auto-régulation.

Une réalité s'impose: c'est grâce à la formidable vitalité des marchés américains que des entreprises comme les GAFA (Google, Amazone, Facebook ou Apple), et bien d'autres, ont pu se développer. Ce n'est pas sans raison que discrètement, mais fermement, la BCE essaie de renforcer les marchés financiers en Europe. La titrisation, passerelle entre les banques et les marchés, est déjà en route!

|

Au sens général, les marchés désignent des lieux de rencontre d'acheteurs et de vendeurs. Il y a des marchés de biens, de produits consommables, de matières premières. Certains sont concentrés et localisés, à l’image des marchés de légumes ou du marché des matières premières de Chicago. D’autres sont disséminés, comme les marchés immobiliers, eux-mêmes subdivisés en marchés d’immobilier résidentiel et d’immobilier de bureaux.

Les marchés financiers sont des lieux – plus virtuels que réels– où s’échangent des « biens » financiers. Le plus connu de ces lieux est la bourse, où les biens échangés sont des actions.

|

Depuis quelques années déjà, la Bourse de Paris n’est plus localisée dans le fameux Palais Brongniart. Paradoxalement, elle est plus connue depuis qu’elle est devenue virtuelle, car elle est à présent accessible à tous. Grâce à internet, chacun peut disposer chez soi d’une véritable« fenêtre » sur les bourses du monde entier. Aujourd’hui seules quelques bourses ont gardé une apparence physique. |

C'est le cas de la Bourse de New York, appelée le NYSE (New York Stock Exchange). Mais il faut savoir que le « gros » des échanges s’effectue de manière invisible sur des ordinateurs..

|

Il existe autant de marchés financiers qu’il existe de produits financiers. En dehors de la bourse, le deuxième marché le plus connu est le marché des obligations, ou marché obligataire.

|

Un prêt, dans sa forme classique a le grand inconvénient d'être difficilement transférable d'un prêteur à l'autre. Exprimé sous forme d'un titre, appelé alors obligation, il devient au contraire très souple d'usage, sans pour autant changer le point de vue de l'emprunteur. L'action est une autre forme de titre qui présente des avantages surprenants. |

| La meilleure introduction à la notion de titre consiste à de partir de la notion de prêt. Une notion qui fait pour ainsi dire partie de la vie courante, qu’il s’agisse de prêt immobilier, de prêt d’études ou de prêt pour l’acquisition d’un bien important, voiture ou autre. |

|

Prenons l’exemple d’un prêt direct entre personnes, comme cela existe souvent, un prêt entre amis.

Imaginons un particulier héritant de cinquante mille euros, une somme dont il n’a pas l’emploi immédiat, et qu’il n’hésite pas à prêter à un très vieil ami qui lui en fait la demande. Les deux amis conviennent d’un prêt remboursable en totalité à l’issue d’une période de cinq ans et porteur d’intérêts intermédiaires. Ils s’entendent pour garder une trace écrite de leur accord et rédigent un document ressemblant en tous points à un contrat de prêt. Les choses se passent bien, les intérêts sont payés aux échéances convenues. Mais la troisième année, le prêteur découvre qu’il aurait bien besoin de ses cinquante mille euros car il doit faire face à une dépense imprévue. Impossible, moralement, de demander le remboursement anticipé du prêt à son ami, qui d’ailleurs ne le pourrait pas. Le prêteur n’a d’autre ressource que de s’adresser à son banquier.

C’est précisément pour faire face à ce genre de situation qu’une autre manière de faire les choses a été conçue. Plutôt qu’un contrat de prêt liant le prêteur et l’emprunteur, il aurait été plus simple d’établir un document signé par l’emprunteur et lui seul, précisant son engagement à payer au porteur cinquante mille euros à une date du futur et des intérêts sur cette somme. Quelque chose comme une reconnaissance de dette, mais sans mention de bénéficiaire.

Le prêteur aurait alors tout simplement « acheté » ce papier. L’avantage ? Le papier en question serait devenu immédiatement cessible. En d’autres termes, le prêteur aurait pu le revendre à tout moment, au bout de trois ans dans ce cas, sans aucune formalité. A condition bien-sûr de trouver un acheteur, c’est-à-dire quelqu’un disposé à prêter cinquante mille euros remboursable deux ans plus tard, et produisant l’intérêt fixé à l’origine. Difficile ? Peut-être, sauf si on imagine que les taux d’intérêts ont baissé sur la période écoulée, auquel cas le « placement » sur deux ans au taux d’origine devient avantageux. .

Le papier cessible qu’auraient pu imaginer nos deux amis est l’ancêtre de ce qu’on appelle aujourd’hui - pour les entreprises et les États - une Obligation.

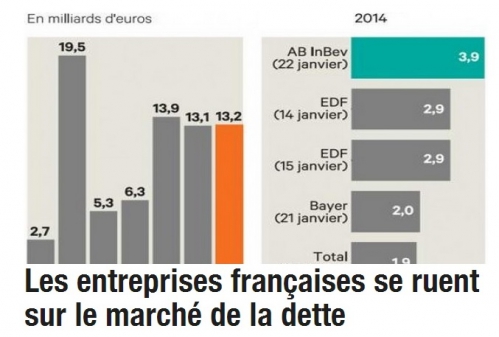

Le succès des obligations est phénoménal: il y a dans le monde énormément d’entreprises et d’États qui ont besoin d’argent. Et il y a en face énormément d’autres entreprises, d’États et d’institutions qui ont de l’argent disponible. Cette demande et cette offre se rencontrent chaque jour sur un « marché » appelé marché obligataire.

Les prêteurs, du fait de leur nombre sont toujours sûrs de pourvoir revendre les obligations achetées, avec, en prime, la possibilité de faire un bénéfice.Cette souplesse considérable explique l’immense succès de cette forme de prêt. Les volumes quotidiens avoisinent les milliers |

de milliards d’Euros! Comme beaucoup d’inventions financières, celle-ci repose sur une observation de bon sens : un prêteur sera d’autant plus disposé à prêter qu’il sait qu’il n’est pas lié à l’emprunteur, et qu’il peut récupérer sa mise à tout moment sans gêner l’emprunteur.

Mais il y a mieux encore !

Ce mieux c’est l’emprunt qui n’est jamais remboursé par l’emprunteur, et que pourtant le prêteur peut néanmoins récupérer à tout moment.

Ce miracle, c’est la bourse ! Voyons cela. Une entreprise qui a besoin d’argent pour financer un investissement – recruter ou acheter des machines – a le choix entre trois solutions : elle peut souscrire un crédit bancaire, émettre des obligations ou aller en bourse. Un crédit bancaire doit être impérativement remboursé. Une émission obligataire aussi …. sauf qu’il y a un moyen de l’éviter !

Par exemple en émettant, le jour du remboursement, de nouvelles obligations pour le même montant que celles qui sont arrivées à échéances. L’argent « frais » ainsi obtenu permet le remboursement des obligations précédentes. L’opération est neutre pour l’entreprise. Un emprunteur bien connu le fait chaque semaine, ou presque ! Cet emprunteur c’est …l’État français.

Pour les actions c’est beaucoup plus simple. Les actions émises ne sont jamais remboursées … par l’entreprise. Sauf cas exceptionnel, lorsqu’une entreprise est dissoute, ce qui n’arrive jamais ou presque, ou, cas très rare aussi, lorsque l’entreprise rembourse pour partie les actionnaires. En fait ce sont les actionnaires qui décident.

Mais comment ceux qui achètent des actions acceptent-ils de n’être jamais remboursés ? La réponse est : ils savent qu’ils ne seront jamais remboursés par l’entreprise, mais ils pourront revendre leurs actions à tout moment sur le marché, c’est-à-dire en bourse. Avec là-aussi, comme pour les obligations l’espoir de gagner plus, mais aussi de perdre.

Voilà tout simplement exposé le principe du marché. Avec en prime, l’explication du mécanisme de la titrisation ! En effet transformer un crédit classique en titre cessible, en jargon, s’appelle titriser ce crédit.

|

Pour bien comprendre l'utilité et le fonctionnement des marchés, partons d'une réalité que chacun connait, l'endettement de la France. La traduction concrète de cet endettement est simple: chaque semaine, un service spécialisé de l'Etat emprunte entre 5 et 10 milliards d'euros. Ces emprunts sont matérialisés par des obligations au porteur.

à qui empruntons-nous ? ceux qui prêtent à la France le font à travers des marchés. Ils pourraient le faire directement, on verra pourquoi ils préfèrent passer par des marchés.

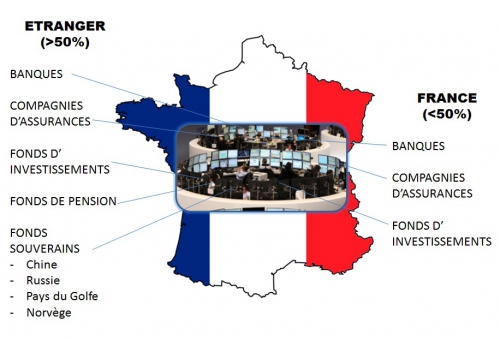

Qui sont ces prêteurs qui achètent les obligations émises par le Trésor français? Toutes les institutions de France et d'ailleurs qui ont durablement ou épisodiquement de l'argent à placer. Institutions privées ou publiques, on les appelle des investisseurs. Ces investisseurs pourraient placer cet argent dans les banques, certaines de ces institutions le font aussi. C'est une affaire de préférence. Beaucoup préfèrent faire des placements en bourse, acheter des obligations, prendre des participations dans des entreprises. Ou simplement confier leur argent à des organismes spécialisés qui feront des placements en leur nom. On trouve ainsi des compagnies d'assurances, des fonds de pension, des Etats souverains détenteurs d'excédents, des fonds de placement, etc ...

LES INVESTISSEURS

Ordre de grandeur L'endettement global de la France est d'environ 2 000 milliards d'euros, ce qui représente à peu près le PIB français. On est loin, très loin des capacités des investisseurs. Des banques d'affaires spécialisées dans la création de support d'investissement sophistiqués estiment à 72 000 milliards d'euros les sommes d'argent disponibles. Ce montant n'inclut pas le volume quotidien qui circule sur le marché des changes ou les volumes échangés sur le marché des matières premières...

Le marché présente des avantages considérables, pour celui qui prête comme pour celui qui emprunte. Le principal avantage est lié au nombre de participants.

1- L'emprunteur est sûr ou presque qu'à tout moment quelqu'un sera intéressé et disposé à lui prêter.

| "L'emprunt français de la semaine dernière a été sur-souscrit." |

|

Ce titre apparaît régulièrement dans la presse. Il signifie tout simplement que ce jour-là,les investisseurs étaient prêts à prêter plus que ce que la France demandait. |

2- Le prêteur est également sûr de trouver quelqu'un disposé à lui reprendre le prêt qu'il a consenti quelque temps auparavant.

| "Le marché de la dette française est liquide." |

|

Ce commentaire exprime le fait que la dette française circule facilement. Les emprunts français sont émis par l'Etat sous forme d'obligations, lesquelles peuvent être achetées puis revendues indéfiniment. Cette caractéristique donne de la souplesse aux investisseurs. |

3- Les marchés n'ont pas de limites. Il faut savoir qu'une banque ne peut pas prêter plus de 12.5 fois ses fonds propres. Cette limite résulte des fameux accords de Bâle. Les marchés permettent à n'importe quel investisseur d'acheter autant d'obligations du trésor français qu'ils le souhaitent. La seule limite est celle qu'eux-mêmes se fixent en fonction de la qualité de l'emprunteur "France". La mesure la plus courante de cette qualité est la fameuse notation de Standard & Poor, Moody ou Ficht.

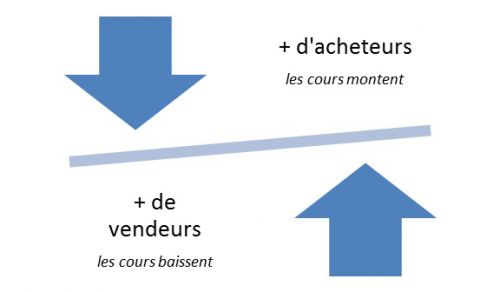

Tous ces marchés ont des points en commun. Tous remplissent une fonction capitale, qui est leur capacité à déterminer un prix..... ou un taux d'intérêt (le "prix" de l'argent).

Il en est ainsi de l'ensemble des marchés. Sur leurs marchés respectifs, le prix du m2 d’un appartement à Lyon, c’est tant. Le cours de l’action Apple, c’est tant. Le pétrole vaut tant. La dette espagnole à cinq ans vaut 4%.

Cette notion de prix est presque philosophique, en ce sens qu’un prix n’a pas d’existence durable et pourtant tout le monde s’y réfère. Un prix est le résultat de la rencontre d’une offre et d’une demande. Il est unique et éphémère. Il résulte d’un accord entre deux subjectivités. « C’est cher mais j’en ai besoin, je l’achète » ou « ce prix ne me convient pas, je ne vends pas, j’attends une offre à un prix supérieur ». Notre vision est faussée car la vie courante offre plutôt une vision de prix fixes. Les objets de tous les jours ont « un » prix. Et les différences de prix d’un même objet d’un endroit à l’autre nous paraissent le fait du marchand et non pas celui de l’acheteur. Et pourtant !

C’est toujours le couple « acheteur-vendeur » qui détermine le prix. Ce qui ne se voit pas pour les produits de masse apparaît clairement lors d’achats plus importants, comme l’immobilier.

|

Le cours des actions en Bourse dépend de ce rapport entre acheteurs et vendeurs. Ce qui est intéressant à analyser est la naissance des courants acheteurs ou vendeurs. La manière dont ils sont crées, le rôle de l'économie, des indicateurs des entreprises, le rôle des outils proprement financiers. Dans le cas des obligations, les choses sont légèrement différentes. L'offre et la demande sont déterminantes pour la fixation du cours mais le taux d'intérêt joue également un rôle, ainsi que le moment où ce cours est fixé. Une obligation c'est pour l'émetteur l' "obligation" de payer des intérêts annuels ou semestriels (les coupons) et le capital emprunté (le principal) à la fin. Les montants dûs par l'émetteur ne varient pas dans le temps. En revanche, le prix de revente d'une obligation avant son terme est différent du prix initial en fonction des paiements déjà reçus par le vendeur et du taux d'intérêt le jour où cette revente a lieu. Les trois facteurs, durée restante, taux d'intérêt et offre-demande se combinent pour déterminer le prix d'une obligation à l'instant t. |

point de vue de l'entreprise.

Prenons l'exemple d'une entreprise qui a besoin de financer un important investissement. Elle recherche des financements "longs", de cinq à dix ans ou plus. On suppose que l'actionnaire n'est pas sollicité pour une augmentation de capital, ce qui serait une manière de résoudre le problème. Deux possibilités s'offrent à elle, le recours à la banque ou le recours au marché financier.

Le recours à la banque c'est le crédit. Dans cette hypothèse, le prêteur c'est la banque. Celle-ci va probablement emprunter elle-même ce qu'elle re-prêtera, mais c'est elle la banque, qui est en risque. Le critère, c'est qui prend le risque. Pour couvrir ce risque, elle va s'entourer de garanties. Un crédit est une construction juridique lourde et complexe.

Le recours au marché offre plusieurs possibilités techniques - disons pour simplifier, actions ou obligations. Celui qui prend le risque, c'est l'investisseur. L'entreprise n'a pas à fournir de garantie, disons formelle, comme une hypothèque sur un bien immobilier ou une caution de tiers. Elle se doit en revanche d'avoir un profil impeccable, de respecter les règles de transparence et d'obtenir une notation. La notation, établie par un organisme spécialisé, renseigne les investisseurs sur la qualité de l'emprunteur, c'est-à-dire son niveau de risque.

Les deux formules ont leurs avantages et leurs inconvénients. Disons que le plus sûr pour l'entreprise est de recourir à l'emprunt obligataire. De cette manière elle préserve sa capacité d'emprunt auprès de sa ou de ses banques. La prudence commande en effet de pouvoir emprunter en cas de coup dur, pour supporter le choc d'un événement imprévu, comme la faillite d'un gros client qui devait d'importants montants.

L'inconvénient majeur est lié aux contraintes de l'emprunt obligataire, comme par exemple la nécessité d'une notation auprès d'une agence spécialisée. Ce processus impose le maximum de transparence des comptes. C'est en effet cette notation qui renseigne l'investisseur sur la qualité du risque qu'il va prendre en achetant des obligations.

point de vue macro-économique

Le système bancaire est insuffisant pour couvrir les besoins de financement de l'économie.

Comme on peut le voir, la contribution des marchés est de 70% aux Etats-Unis. La proportion est inverse en Europe, soit 70% pour les banques et 30% pour les marchés.

limites du système bancaire

L'insuffisance du système bancaire tient à deux éléments:

Sur le plan quantitatif, les banques sont limitées par leurs fonds propres. Pour ne pas mettre en danger les dépôts de la clientèle, elles ne peuvent pas prêter plus qu'un multiple de ces fonds propres.

Sur le plan qualitatif, les banques sont limitées dans la natures des risques qu'elles prennent. Elles ne peuvent pas financer des start-up, par exemple, pour la même raison que précédemment, ne pas mettre en danger les dépôts de la clientèle.

L'importance relative du financement par les marchés aux États-Unis s'explique simplement par le nombre et le dynamisme des entreprises américaines.

le problème

La média et les "politiques" répètent sans cesse que la régulation est nécessaire.... et constatent aussitôt que son application est difficile, car elle fait l'objet de vents contraires.

D'un côté, les crises financières et bancaires ont montré l'urgence et la nécessité de la régulation. Mais de l'autre côté, la régulation doit être mondiale si elle se veut efficace. Or l'accord entre Etats est difficile à réaliser car tous n'ont pas la même conception du degré de régulation.

La règle de base est le contrôle des activités financières qui concernent le grand public. C'est le cas de la banque et dans une certaine mesure de la bourse. Il faut savoir que la régulation nationale dans ces deux domaines existe depuis longtemps.

Pour les banques, la régulation au niveau international résulte des accords de Bâle. Ces accords sont informels en ce sens qu'ils ne relèvent pas de l'autorité des États mais de la volonté des banques.

Les marchés les plus importants, comme la bourse et le marché obligataire sont soumis à des réglementations contraignantes au plan national.

Pour les autres marchés, il y a une forme d'auto-régulation, qui ne relève pas de l'autorité des États. Il y a aussi il est vrai des marchés peu visibles, rassemblés sous le terme de shadow-banking, et que les États voudraient bien contrôler.

la régulation un voeu pieu ?

La régulation mondiale des marchés financiers demandera plus de temps, car il faudrait harmoniser les philosophies divergentes du monde anglo-saxon - notamment américain - et du monde européen.

Les choses se compliquent encore si l'on considère qu'il existe deux types de marchés financiers: les marchés structurés, visibles, et les marchés dits "de gré à gré", qui le sont moins.

Les marchés de gré à gré s'appellent en anglais les OTC, abbréviation de over the counter, une expression imagée dit bien ce dont il s'agit: "par dessus le guichet". Le plus célèbre de ces marchés OTC est celui des CDS, les Credit Default Swaps, dont il est question dans le modules SUBPRIMES et SHADOW BANKING.

La question est vraiment philosophique: réguler oui, mais jusqu'où ? Où est la "juste" frontière entre la protection de l'intérêt commun et la liberté créatrice..... Et surtout, comment créer un accord mondial ?

crise des subprimes: un diagnostic incomplet

Un autre point de vue est le suivant: le besoin de régulation des marchés a été certainement mal engagé.

C'est en effet la crise des subprimes qui a poussé le monde politique a s'emparer du sujet. Cette crise est en effet à l'origine de la crise financière puis de la crise économique qui a lourdement pesé sur l'activité des pays développés.

Une erreur de diagnostic semble toutefois avoir été commise. La crise des subprimes n'est pas due à l'absence de régulation mondiale des marchés, mais à l'attitude du gouvernement américain, plus exactement du Ministère du Logement qui a laissé le flou se maintenir quant à la garantie fédérale couvrant ces crédits subprimes. Le jour où le monde financier a réalisé que le gouvernement ne couvrait plus ces crédits, la panique s'est emparée des détenteurs d'obligations composées à partir de crédits subprimes. Le doute a été plus fort que tout.

Ce dossier des subprimes illustre plusieurs points importants. L'inventivité des banques d'affaires américaines tout d'abord, auxquelles les États-Unis doivent tout de même le formidable dynamisme de leurs entreprises. Mais surtout la non-compréhension des mécanismes réels de la crise par la plupart des décideurs politiques.

En Europe, il est bien possible que la dimension politique du sujet l'ait emporté sur l'approfondissement "technique" des choses. il était important pour les États de montrer qu'ils prenaient les choses en main, et ils l'ont fait en désignant les coupables: les banques. C'est ainsi que le fer de la régulation s'est porté sur les banques en général et sur les assureurs, dont on a en quelque sorte "coupé les ailes".

De nouvelles contraintes de fonds propres ont été imposées à l'ensemble des banques .... au détriment de leurs capacités de crédit. La séparation des activités banque d'affaires et banque de crédit, un thème récurrent et une mesure complexe à appliquer, fait l'objet d'âpres discussions entre le secteur bancaire et le législateurs de chaque côté de l'Atlantique.

Et en Europe, il est intéressant d'observer que la BCE utilise toutes sortes de moyens pour permettre aux banques de maintenir leur capacité de prêter à l'économie, alors que la nouvelle régulation produit l'effet inverse.

A noter que le dossier "SUBPRIMES", qui présente un immense intérêt pédagogique, est exposé en fin de cours car son analyse demande l'assimilation de plusieurs notions intermédiaires.

En parcourant ce premier cours, vous avez pu vous faire une idée de la CLARTÉ du cours ![]() , qui propose un chemin progressif pour découvrir en même temps les trois domaines banque, finance économie.

, qui propose un chemin progressif pour découvrir en même temps les trois domaines banque, finance économie.

Et surtout, sans connaissances préalables!

| |

|

|

|

||