l'€uro

|

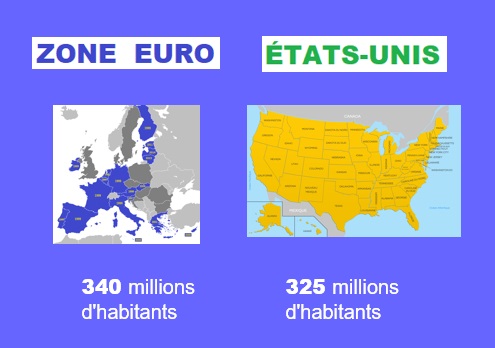

En bref L'euro est une monnaie solide. Sa force s'exprime dans sa présence internationale et dans son rôle protecteur pour notre pays. En quelques années l'euro est ainsi devenu un concurrent sérieux du dollar. Concrètement, cela signifie que les épargnants du monde entier n'hésitent pas à placer leurs avoirs dans notre monnaie. Ils ont confiance dans la capacité de l'euro à garder sa valeur car ils ont confiance dans l'économie européenne. Il faut savoir qu'il y a sensiblement autant d'habitants dans la zone euro et aux États-Unis.

La force de l'euro s'exprime aussi à l'intérieur, dans son rôle protecteur. Pour s'en rendre compte, il est nécessaire de se souvenir de la période qui a précédé. L'instabilité du franc était le résultat d'une inflation importante et d'un déséquilibre importations-exportations. L'inflation a disparu, mais le déséquilibre des comptes extérieurs français s'est accentué, de sorte que le retour au franc signifierait le retour à l'instabilité. Mais pire encore, le retour au franc affaiblirait considérablement la position française face aux grands blocs américains et asiatiques. L'importance des liens commerciaux découlant de la mondialisation est aujourd'hui sans commune mesure avec ce qu'il en était il y a vingt ans seulement. Qu'on le veuille ou pas, les rapports entre les blocs sont plus que jamais des rapports de force économiques et financiers. Se priver de l'euro signifierait un affaiblissement immédiat de la France vis-à-vis de ces blocs. La France n'a pas comme la Suisse, la Norvège ou même le Royaume-Uni (avant le brexit) des avantages comparatifs lui permettant de tirer son épingle du jeu en dehors de l'euro. Ce rôle protecteur de l'euro joue aussi dans un domaine crucial: l'endettement. La France emprunte chaque mois environ 25 milliards d'euros et ne rencontre aucun problème pour trouver des prêteurs. Le retour au franc ferait fuir les nouveaux prêteurs et monter les taux d'intérêt. Sans compter que la dette existante devrait être remboursée en achetant des euros avec un franc dévalué. |

"En sortant de l'euro, la France retrouverait sa souveraineté monétaire".

Qui n'a pas entendu cet argument ? La symbolique de l'État souverain pèse dans les esprits et fausse la lecture des faits. L'idée de revenir au franc et de corriger par la dévaluation les écarts de compétitivité n'est hélas pas réaliste. Déjà, dans les années 80, les dévaluations du franc se faisaient sous la contrainte. De nos jours, les marchés décident de la valeur des monnaies, et les États n'ont plus leur mot à dire, à part peut-être la Chine, mais là aussi, les choses changent.

Sortir de l'euro, c'est sortir de l'Europe, et inversement! L'exemple du brexit montre l'importance des problèmes posés sur le plan économique et financier. Et pourtant les Anglais ne sont pas dans l'euro. Le frexit serait une catastrophe.

Les sujets abordés dans ces articles sont développés ci-après

avant l'euro

L'opinion est sans mémoire. On a l'impression que l'euro, né le 1er janvier 2002, a toujours existé. La longue période d'une trentaine d'années qui a précédé, marquée par des dévaluations répétées et humiliantes, est déjà lointaine dans les esprits.

La France dévaluait souvent sa monnaie et l'opération se faisait dans la douleur.

Le problème de base était le déficit du commerce extérieur. La France importait plus qu'elle n'exportait. La difficulté d'exporter était la conséquence des prix élevés, eux-mêmes conséquences d'une forte inflation intérieure. Concrètement, la dévaluation n'était pas décidée tranquillement, mais imposée par de violentes attaques du franc sur les marchés. Ceux qui avaient des francs les vendaient à tout prix contre des devises plus solides. La Banque de France puisait dans ses réserves de devises pour acheter les francs sur les marchés de manière à freiner la chute du cours, mais en vain. A chaque fois, ce scénario se terminait par une capitulation.

Après la dévaluation, les produits français devenaient momentanément attractifs à l'exportation, mais dans le même temps, les importations étaient plus chères, surtout le pétrole dont le pays avait grand besoin. La hausse des prix des produits importés grignotait peu à peu l'avantage initial de la dévaluation, de sorte qu'une nouvelle dévaluation devenait nécessaire.sur les marchés extérieurs quelques mois ou années après pour corriger le déficit extérieur.

force de l'euro

Le passage à l'euro a complètement changé la donne. Géré de façon remarquable par la Banque Centrale Européenne, la devise européenne a conquis en un temps record, contre tous les pronostics, la place enviée de deuxième monnaie de réserve mondiale, après le dollar.

Cela signifie que ceux qui ont des réserves (pays du Golfe, Chine, entreprises mondiales ) ont suffisamment confiance dans la force et la stabilité de l'euro pour placer dans cette devise une partie importante de leurs avoirs. Ce n'est pas qu'une une affaire de monnaie, mais, à travers la confiance dans la monnaie, la perception de la vraie puissance économique de l'Europe.

Grâce à l'euro, des pays plus ou moins forts isolément sur le plan économique, mais suffisamment complémentaires ont su constituer un ensemble unifié puissant.

Globalement le commerce extérieur des pays de la zone euro est excédentaire, ce qui veut dire que l'Europe n'a aucun problème de ressources en devise autre que l'euro pour honorer ses engagements, au contraire. La bonne santé globale de l'ensemble a même été à l'origine d'une hausse de l'euro par rapport au dollar, même si d'autres facteurs, comme les taux d'intérêts ont joué un rôle.

La France a bien évidemment profité de ce formidable bouclier protecteur. Son déficit extérieur ne pèse pas sur ses comptes, et n'entame pas le crédit extérieur de l'euro car il est compensé par les excédents des autres pays de la zone. Sans l'euro, notre pays aurait été affaibli.

Il faut mettre au crédit de la BCE le succès indiscutable et la crédibilité de l'euro.

un atout commercial

En dehors du tourisme et des problèmes de transfert d'argent au sein de la zone euro, la monnaie n'a pas changé de manière visible la vie de tous les jours des Français.

Pour les entreprises en revanche le changement a été considérable, et en premier lieu pour celles qui commercent avec les pays de la zone euro. Le coût du change a été éliminé, de même que le risque de change. Exporter ou importer vers ou depuis la zone euro est devenu aussi simple que vendre ou acheter sur le territoire national.

Les transactions commerciales en dehors de la zone euro ont également été facilitées par la relative stabilité du taux de change de l'euro vis-à-vis des autres devises. Dit autrement, le risque de change est toujours présent mais dans des proportions fortement diminuées.

Il faut bien voir que l'euro est une composante majeure du marché unique. Si les Etats-Unis ont tant d'entreprises multinationales puissantes, cela tient notamment à la taille de leur marché intérieur. Avant d'exporter, une entreprise américaine peut faire ses preuves à domicile, pourrait-on dire, et acquérir ainsi rapidement la taille critique. Grâce à la richesse ainsi accumulée, il lui est facile de partir ensuite à la conquête des marchés étrangers. C'est exactement ce que permet de plus en plus le marché unique européen.

L'existence-même du marché des changes peut troubler. D'un côté, donc, on peut voyager, effectuer ses règlements avec des euros, dans un environnement de prix stable. Et de l'autre, il y a cet univers de marché, où des acteurs achètent ou vendent des euros comme s'il s'agissait de marchandises banales. Et c'est effectivement comme ça que les choses se passent.

Lorsque quelqu'un particulier ou entreprise reçoit un paiement en devise, en Dollars par exemple ou en Livres, le réflexe immédiat est de convertir ces devises en euros. C'est possible parce qu'il y a en permanence d'autres particuliers ou d'autres entreprises qui ont besoin de devises pour des raisons diverses. Le lieu de rencontre entre ceux qui veulent vendre et ceux qui veulent acheter est ce qu'on appelle le marché des changes.

Le marché des changes est un lieu virtuel, auquel n'accèdent que les banques. En fait le marché des changes est un ensemble d'ordinateurs inter connectés. Un algorithme - un programme en fait, - établit en temps réel le taux qui équilibre l'offre et la demande.

Comme indiqué précédemment, il faut se représenter la variété des besoins qui chaque jour conduisent à des milliers de transactions, lesquelles font évoluer le taux de change. Il n'y a pas UN taux de change, mais un taux de change différent chaque seconde. Pour simplifier, on parle de taux d'ouverture et de taux de fermeture. Le dollar valait X Yen hier à Tokyo avant la fermeture. Ce taux n'est évidemment pas très éloigné u taux d'ouverture du marché des changes à Londres quelques heures plus tard. En fait les cotations sont continues. Avec les décalages horaires, il y a toujours un marché des changes ouvert.

Dans leur principe ces mécanismes sont exactement les mêmes pour tous les marchés, marchés des changes, bourses, marchés des matières premières, etc...

Le pouvoir des marchés s'est substitué progressivement au pouvoir des Etats. Il fut un temps où les échanges extérieurs étaient relativement faibles permettaient aux banques centrales le contrôle facile des taux de change. Pour maintenir la stabilité, ces dernières vendaient ou achetaient des devises étrangères de manière à garantir une relative stabilité de la devise nationale.

Voici un exemple des variations journalières (1er aout 2019), mensuelles et annuelles.

Rares sont de nos jours les pays cherchant à imposer eux-même leur taux de change, car il leur faut pour cela disposer de réserves considérables. Et même ainsi, en cas d'attaque par les marchés, celles-ci peuvent fondre comme neige au soleil.

Robert Mundell, prix Nobel d'Économie, a étudié la problématique de la monnaie unique. Observant la manière dont le dollar s'était imposé comme monnaie des États-Unis, il en a déduit les conditions nécessaires pour le succès d'une monnaie unique et défini les "Zones Monétaires Optimales".

Selon cette théorie, la correction des différences de productivité entre les pays qui ont adopté une monnaie unique repose sur deux conditions essentielles, la mobilité de la main d'oeuvre et surtout la centralisation budgétaire.

La mobilité permet aux habitants des régions (pays) défavorisés de trouver ailleurs un emploi. Le temps que, grâce à la centralisation budgétaire, l'autorité fédérale soit à même d'investir dans ces régions en retard de productivité. Sur ces deux points l'Europe souffre de handicap, la mobilité étant freinée par la barrière des langues et l'Europe n'ayant pas de réel pouvoir budgétaire.

Il faut noter qu'une certaine mobilité s'est néanmoins développée au sein de l'Europe et que l'absence d'un pouvoir budgétaire n'a pas empêché des transferts financiers annuels de centaines de milliards d'euros pour aider de nombreux pays - Espagne, Portugal, Grèce, pays de l'Est - à se moderniser. Ces transferts sont le fait notamment d'institutions européennes, comme la BEI, ces transferts étant souvent mixtes, privés-publics

Le renforcement du pouvoir budgétaire de l'Europe suppose l'unanimité des États membres de la zone euro. Les jeunes États américains ont rapidement accepté le transfert du pouvoir budgétaire à l'État fédéral, dans le cadre de la création du dollar. Il est certain que le processus sera plus difficile en Europe, où la force des traditions est naturellement plus importante. L'Allemagne y est en tous cas très opposée, autant par sa culture propre que par la pratique d'une telle disposition au plan fédéral. Une disposition de la constitution allemande prévoit en effet la péréquation budgétaire entre les États. Son application annuelle est très mal vécue, les États riches (Bavière) reprochant aux États pauvres (Berlin, Basse Saxe) leur mauvaise gestion.

Robert Mundell a d'abord encouragé la création de l'euro, ... qu'il a ensuite fustigé au nom de de ses défauts théoriques de construction... pour finalement reconnaître que sa déconstruction apporterait plus de problèmes qu'elle n'en résoudrait. Il continue de plaider pour la centralisation budgétaire, un objectif que les opinions européennes ne sont pas encore disposées à accepter, car elles restent divisées sur le sujet. De manière étrange, les détracteurs de l'euro mettent en avant cette théorie ... conçue dans les années soixante, alors que son auteur lui-même a changé d'avis!

La théorie de Mundell est néanmoins encore présente dans l'esprit des gouvernants français sur un point précis, la notion de budget européen renforcé. Un point dur hélas dans la culture économique allemande.

La protection que nous apporte l'euro pourrait disparaître du jour au lendemain en cas de retour au franc.

Ce retour est présenté comme la solution d'un problème réel, la différence de productivité entre la France et l'Allemagne. Le retour au franc nous laisserait libres de corriger cette différence par le "jeu" de la dévaluation.

Ce serait la très mauvaise solution d'un vrai problème, une utopie dangereuse par sa simplicité et donc par son attrait possible dans l'opinion.

Il faut imaginer le chaos que provoquerait le scénario de la sortie de l'euro.

Les problèmes du déficit extérieur et de l'endettement français surgiraient alors au premier plan, provoquant une spéculation immédiate et la dévaluation continue du franc sur les marchés, par rapport au dollar, au Yen et ... à l'euro, avec toutes ses conséquences économiques et sociales.

un chaos inéluctable?

Pour le comprendre, il faut partir de la réalité concrète. De nombreux acteurs de l'économie ont chaque jour besoin de se procurer des devises pour payer des importations, pour effectuer des remboursements de crédits accordés par des prêteurs situés hors de France, pour investir à l'étranger, acheter des actions, etc ...

Les emprunteurs sont des entreprises privées ou publiques, et l'État lui-même. Ceux qui prêtent, les créanciers donc, sont des banques, s'il s'agit de crédits, et plus généralement tous ceux qui détiennent hors de France des obligations émises par des emprunteurs français.

Avec l'euro, pas de problème, puisque d'une part une grosse partie du commerce extérieur concerne les pays de la zone euro et pour le reste, les paiements en devises sont faciles à effectuer, sachant que la valeur de l'euro dans le temps est stable et en tout cas prévisible.

Sans l'euro, tout change, car alors ce n'est plus une partie des importations, mais la totalité qui devrait être réglée en devises et malheureusement, la France importe plus qu'elle n'exporte. Et c'est de même l'ensemble de la dette de l'État et du secteur privé placée hors de France qui devrait être remboursée en devises.

Il s'ajouterait à cela un facteur aggravant. Les détenteurs de francs en France, anticipant l'affaiblissement de la monnaie, se dépêcheraient de les échanger contre des devises fortes, et ceux qui reçoivent des paiements en devises ne les convertiraient pas en francs. Sans compter la spéculation des marchés anticipant eux aussi la baisse du franc. Comme on sait, le prix sur un marché résulte autant du rapport entre l'offre et la demande que de l'anticipation de ce rapport.

Pour "tenir" la parité décrétée par la puissance publique après une sortie de l'euro, il faudrait que la Banque de France soit prête à vendre au cours fixé les devises nécessaires pour couvrir tous ces besoins. Les réserves françaises seraient balayées en quelques heures, avec ou sans contrôle des changes.

L'époque où un pays pouvait se "murer" et décréter unilatéralement un taux de change est révolue car les montants en jeu sur le marché sont des multiples de ce qu'ils étaient il y a trente ans.

La dimension du chaos serait en proportion directe de l'importance des liens économiques et financiers que la France a tissés partout du fait de la mondialisation. Des liens d'interdépendance sans comparaison avec ce qu'ils étaient dans les années 1970-1980.

Les problèmes monétaires seraient rapidement transportés au niveau de l'économie. Les prix en francs des importations monteraient au fil de l'érosion du franc, l'inflation exploserait.

L'avantage de prix sur les marchés extérieurs consécutif à la dévaluation du franc serait illusoire pour une raison simple, la part de produits importés dans nos exportations, autrefois négligeable, atteint aujourd'hui 50%.

le problème de la dette

La dette privée en cours, libellée en euros augmenterait au fil des dévaluations. La faillite menacerait les banques car les banques françaises ont des liens étroits avec leurs homologues de la zone euro et par ailleurs toutes ont émis des obligations dans et en dehors de la zone euro.

La dette publique de la France représente l'équivalent du PIB, soit 2000 milliards d'euros. La moitié de cette dette, soit 1000 milliards est portée par des prêteurs étrangers.

Pour rassurer ces prêteurs, et pouvoir obtenir de nouveaux prêts, il faudrait alors que la France s'engage à maintenir ses engagements existants en euro. La conséquence serait du jour au lendemain une augmentation de la dette en cours dans la même proportion que la dévaluation du franc nouvellement créé. La charge d'intérêts deviendrait insoutenable car le taux des nouveaux emprunts monterait en flèche.

Pour les particuliers et les entreprises, le marché des changes serait encadré. Les banques seraient nationalisées. Seuls des taux d'intérêt astronomiques permettraient d'attirer de nouveaux prêteurs, pour rembourser la dette encours

En fait, dans la réalité, la simple évocation de ce scénario-catastrophe dans un contexte d'élections suffirait à provoquer la hausse immédiate des taux d'endettement français et la fuite des capitaux. Les marchés, comme cela a été dit, anticipent.

L'exemple de la Suisse au premier trimestre 2016 montre bien. Ce pays n'a pas voulu suivre le mouvement de baisse de l'euro face au dollar. Mais voyant ses réserves en devises baisser de façon vertigineuse, la Banque Centrale Suisse a été contrainte d'abandonner en quelques jours sa politique de taux de change fixe entre le franc suisse et les autres devises.

la France libre d'imposer sa monnaie aux créanciers extérieurs ?

Les partisans de la sortie de l'euro ne se contentent pas de plaider le retour à la souveraineté monétaire de la France et notamment la liberté de dévaluer. Il est aussi question d'une disposition du droit français autorisant l'État à convertir sa dette dans la monnaie nationale.

L'argument est fallacieux. Il serait suicidaire d'imposer aux prêteurs étrangers une telle disposition, même juridiquement fondée. Le rapport de forces est évidemment du coté des prêteurs. Les chances de trouver de nouveaux prêteurs seraient nulles si la France appliquait cette disposition.

Pour un prêteur étranger, accepter des remboursements en francs serait prendre le risque de voir se dégrader la valeur des futurs remboursements.

Opposer cette disposition aux prêteurs étrangers serait le meilleur moyen de provoquer leur fuite et donc de mettre la France en situation de défaut généralisé vis-à-vis de ses créanciers.

Or la continuité des prêts est essentielle pour la France, du fait qu'une grande partie des nouveaux prêts sert à rembourser ceux qui sont venus à échéance.

Les pays européens hors zone euro représentent des cas particuliers. Le Royaume-Uni, la Norvège ou la Suisse ont par exemple chacun un avantage spécifique qui leur donne une position structurelle forte en matière de changes. La City de Londres, le pétrole et le rôle de coffre-fort mondial signifie pour chacun d'eux, respectivement, un avantage comparatif et une forte demande de la devise nationale, dès lors assurée de ne pas perdre sa valeur.

La perspective du Brexit a entraîné la chute immédiate de la Livre sur le marché des changes. Cette chute est l'expression d'un courant sortant de devises du Royaume Uni. Dit autrement, il y a depuis juin 2016 plus de vendeurs de Livres que d'acheteurs. La raison est l'anticipation des conséquences du Brexit dans l'esprit des opérateurs. Le rôle de la City de Londres risque en effet d'être fortement diminué, ce qui signifie moins d'investissements étrangers vers le Royaume-Uni. Il faut se rappeler que sur les marchés, l'anticipation des événements a le même effet sur les cours que la réalisation de ces événements.

VOIR D'AUTRES EXTRAITS : (clic sur image)

|

|

|

|

| |

MAJ 161119