Les Fonds d'investissement

|

Ce qui suit, extrait du Cours, permet de se faire une idée précise - et sans connaissances préalables - du sujet des fonds, un sujet souvent considéré comme obscur. |

|

En bref

Il faut voir globalement les fonds d'investissements comme des intermédiaires entre les investisseurs - personnes privées ou institutions - et les marchés financiers. Pour les particuliers par exemple, placer son argent dans un fond est plus simple et plus efficace que d'acheter soi-même des actions ou des obligations.

Il y a plusieurs catégories de fonds, selon le montant et la durée minimum de l'investissement, le niveau de risque accepté par l'investisseur et le niveau de régulation. Les plus nombreux sont les mutual funds l'équivalent des Sicav et FCP français. Aux États-Unis comme en France, ces fonds sont régulés par la puissance publique et gérés le plus souvent par les départements spécialisés des banques. Il existe aussi dans cette catégorie des fonds privés, comme ceux des milliardaires Warren Buffet ou Soros.

Les hedge funds prennent des risques plus élevés sur des durées variées et dans des secteurs que délaissent les fonds plus classiques, d'où le nom de gestion alternative. Ils proposent en contrepartie des rémunérations élevées. Les hedge funds sont créés et gérés par des grandes banques d'affaires anglo-saxonnes et des professionnels indépendants.

Les fonds dits de private equity sont une catégorie particulière. Ils investissent dans la durée dans les sociétés dont ils prennent le contrôle et assurent directement le management. Le plus important est le fond Black Rock, connu pour ses opérations d'envergure, comme par exemple la tentative de prise de contrôle de Telecom Italia en novembre 2021.

A noter qu'en France, le mot "fond d'investissement" est peu utilisé, pour des raisons principalement psychologiques et culturelles. On préfère le mot générique pas vraiment transparent d'OPCVM... On parle même d'Assurance-vie, ... pour désigner des fonds assortis d'avantages fiscaux au niveau de la succession.

L'activité des fonds est proche du métier bancaire, mais les investisseurs étant conscients des risques qu'ils prennent, les fonds ne sont pas régulés aussi sévèrement que les banques. Les mutual fonds américains sont par exemple contrôlés par un département de la célébre SEC, la Commission des Opérations sur Titre, l'équivalent de l'AMF - l'Autorité des Marchés Financiers. |

|

A noter qu'au début de 2018, l'un des plus gros et plus anciens hedge funds, Bridgewater, gère des placements d'une valeur d'environ 200 milliards de dollars. Son PDG est l'ancien bras droit de Steve Jobs. Cela pour marquer le changement de stratégie du fonds, désormais soucieux d'investir dans le secteur "geek", selon les propres termes de l'intéressé.

A noter surtout l'importance des fonds et des hedge funds dans l'économie. Ils prennent des risques que ni les banques ni les investisseurs traditionnels, comme les fonds de pension ou les sociétés d'assurances, ne voudraient prendre. On peut dire qu'ils sont à l'origine de la formidable vitalité du secteur des créateurs d'entreprises américaines. Sans les hedge funds, pas de success story comme les facebooks, google, amazone, etc... |

|

La France et l'Europe ont besoin de ce type d'investisseurs puissants et audacieux. Entre le crowd-funding (financement participatif), les business angels et l'entrée en Bourse, c'est le vide ou presque: la BPI, organisme d'État ne peut évidemment pas trop risquer l'argent du contribuable. Ce vide explique l'incapacité des jeunes pousses à grandir vite, faute de capitaux. Il faut dire aussi que les hedge funds ne sont pas tous gagnants: beaucoup perdent et perdent beaucoup, certains disparaissent. L'un des plus gros fonds new-yorkais a ainsi reconnu une perte de 1,4 milliards de dollars en 2017!

Nous n'avons pas (encore) en France et en Europe la culture du risque à cette échelle. C'est pourtant la clé de la création de gafas européennes. |

|

LES FONDS EN GÉNÉRAL pourquoi ils existent |

|

|

LES HEDGE FUNDS ce qu'ils ont de particulier |

|

|

EXEMPLE PRATIQUE comment créer un fond |

|

|

EFFET DE LEVIER comment l'obtenir |

|

| |

POUR ALLER PLUS LOIN |

|

Il y a dans le monde une masse énorme de capitaux disponibles, estimée à 70 000 milliards de dollars.

Qui détient cet argent ? Des États, des fonds de retraites, des fonds souverains, des entreprises (Apple aurait plus de 100 milliards de cash), de très riches particuliers etc...

Il y a en face de ces ressources des besoins immenses: les entreprises, les Etats en déficit, les créateurs d'entreprises.

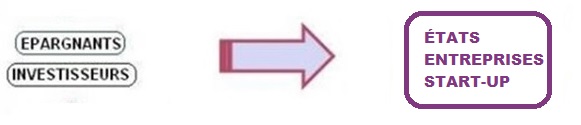

Entre les deux, il y avait pendant longtemps deux intermédiaires possibles:

les banques

et les marchés.

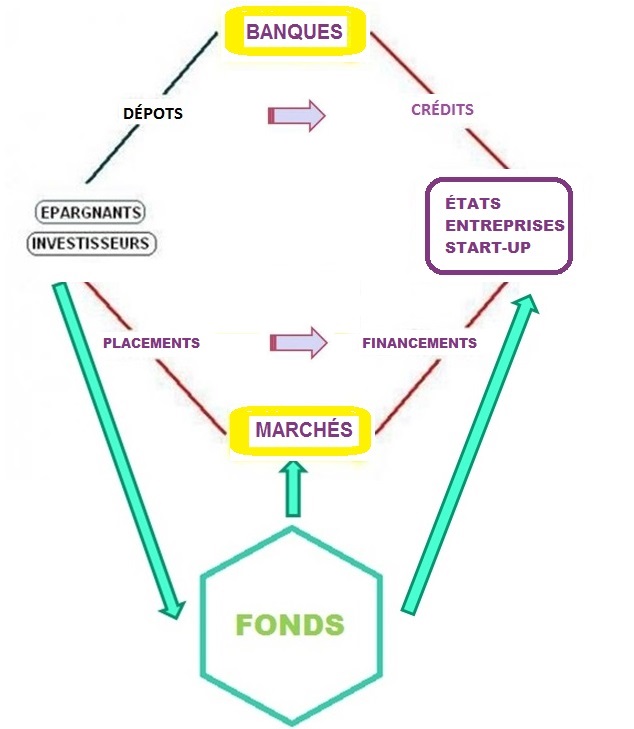

Une troisième catégorie d'intermédiaires est apparue, les fonds.

L'industrie des fonds s'est développée à l'initiative des banques et surtout des banques spécialisées (banques d'affaires, banques d'investissements) pour faciliter la vie des investisseurs et les aider à placer au mieux leurs avoirs, en bourse, sur les marchés ou directement auprès des entreprises.

Les fonds offrent aux investisseurs des produits de placement sur-mesure et simples à utiliser. Les plus courants: les SICAV, les Fonds spécialisés. Les plus sophistiqués des fonds et les plus prestigieux ont été créés par des banques d'affaires new-yorkaises, qu'on appelle globalement Wall Street. Ou par d'anciens gestionnaires de ces banques qui se sont mis à leur compte pour créer des hedge funds.

Selon le degré de risque des placements proposés, les fonds portent des noms différents. Les investissement sur les marchés d'actions et les produits dérivés sont les plus risqués, c'est le domaine privilégié des hedge funds.

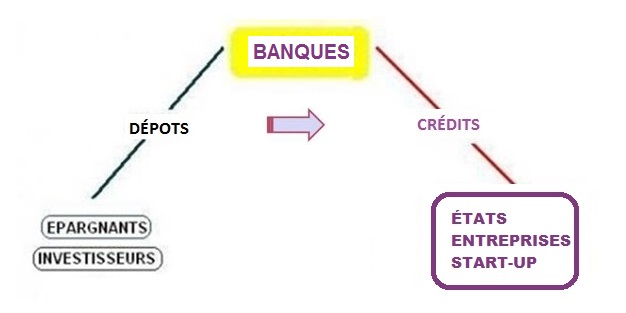

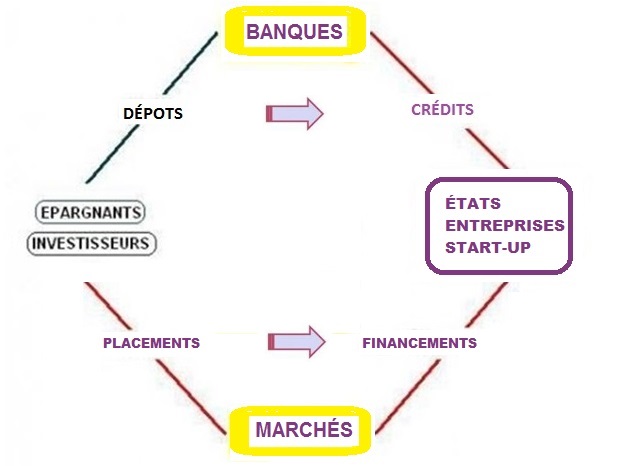

Le schéma ci-dessous résume cette situation:

Ce schéma représente l'ensemble de la finance mondiale!

Les flèches horizontales montrent le sens de l'argent, qui va de ceux qui ont des ressources à ceux qui en ont besoin.

1 - En haut figure le circuit bancaire: les dépôts donnent les crédits

A noter que les marchés représentent ici la bourse ou le marché des obligations.

Les fonds captent l'argent des investisseurs auxquels ils proposent des placements à haut rendement, supérieurs à l'intérêt servi par les banques et aux rendements boursiers. Et surtout, certains d'entre eux utilisent des techniques de couverture pour éviter de perdre lorsque les marchés d'actions se retournent, lorsque les devises baissent subitement, etc..

Concrètement, comment placer de l'argent dans un fond ? Tout simplement en s'adressant à une banque, ou, s'il s'agit de sommes importantes (millions d'Euros), en se tournant directement vers un fonds connu. Par exemple, Carmignac, en France, Black Rock aux Etats-Unis, etc ... Les allemands "fortunés" sont très friands d'investissements immobiliers. Des centaines de fonds spécialisés dans ce domaine prospèrent en Allemagne. |

|

Couverture en anglais se dit hedge ... Les hedge funds couvrent partiellement leurs positions. Paradoxalement, c'est eux qui prennent pour les positions les plus risquées, et qui offrent les rémunérations les plus élevées ...

Pour obtenir ces hauts rendements, ils utilisent toutes les ressources possibles pour analyser à chaque seconde quels sont les meilleurs placements en action, en obligations, sur les marchés en devises, en matières premières, etc... ... ou pour investir directement dans les entreprises qui ne sont pas cotées en bourse.

Les fonds ne sont évidemment pas toujours gagnants, mais les meilleurs obtiennent effectivement des rendements impressionnants. Il ne faut pas s'étonner d'apprendre de temps à autre que tel ou tel d'entre eux a fait des pertes abyssales.

Il existe des dizaines de catégories de fonds, selon les secteurs économiques dans lesquels ils opèrent, selon les marchés sur lesquels ils se spécialisent et selon les techniques d'investissement adoptées.

Certains travaillent dans le long terme, d'autres dans la ... milli-seconde, dans ce qu'on appelle le trading haute fréquence. Certains utilisent l'effet de levier extrême (100 de dette pour 1 de capital investi). Certains se spécialisent par type d'activité, comme l'immobilier, ou l'industrie électronique etc...

Les hedge funds, appelés aussi fonds alternatifs, sont aujourd'hui banalisés. Comme on l'a vu plus haut, hedge en anglais veut dire couverture au sens de la couverture des risques. Hedger une position veut dire qu'en cas d'événement imprévu le risque de perte est limité par un mécanisme de couverture. Le point clé est le degré de risque du fonds. Un fond risqué, dit spéculatif sera rarement en risque total. Donc il y a toujours une couverture pour éviter la catastrophe.

Paradis fiscaux les médias ont beaucoup fantasmé sur les paradis fiscaux et les fraudes massives commises en ces lieux. La réalité est plus prosaïque.

Il y a effectivement dans le monde un certain nombre de pays ou de micro-pays qui se sont fait une spécialité de l'hébergement de sociétés "papier". Ainsi on peut créer en dix minutes une société à Panama ou à Monaco, lui ouvrir un compte en banque, désigner un ou plusieurs administrateurs fictifs.

L'avantage ? - les frais de tenue de l'Assemblée Générale annuelle sont minimes, quelques centaines d'euros. La même société créée en France entraînerait l'obligation d'un véritable Conseil d'Administration et une gestion se chiffrant à plusieurs milliers d'euros annuels. - la fiscalité des bénéfices est faible, mais cet avantage joue peu car les banques qui créent ces fonds les déclarent au fisc de leur pays et les bénéfices "off-shore" sont finalement taxés comme dans le pays d'origine. Seuls subsistent des avantages fiscaux ponctuels pour qui sait utiliser au mieux et légalement les finesses du droit fiscal. |

|

|

Vos proches vous ont confié 100 millions d'euros. Vous leur garantissez une rentabilité ambitieuse de 10 %. |

|

C'est évidemment beaucoup plus que ce que la banque leur offrirait pour un dépôt rémunéré, c'est-à-dire moins de 1 %. en 2016. Ceux qui vous font confiance espèrent naturellement qu'ils ne vont courir qu'un risque limité avec vous. Vous êtes tous d'accord pour ne pas faire de placement en bourse, justement à cause du risque, ou en tout cas pour n'investir qu'une faible partie des fonds en actions. Comment faire alors, comment résoudre ce difficile challenge d'une forte rentabilité, mais avec un risque limité ? C'est l'objet de ce qui suit. |

|

Comme on va s'en rendre compte, la solution du problème est facile à concevoir et simple dans son principe. En revanche, sa mise en oeuvre pratique est plus difficile du fait de contraintes réglementaires et fiscales touchant à ce type d'activité.

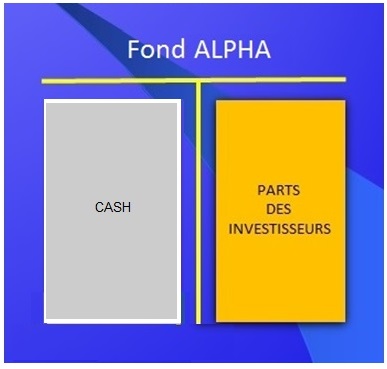

La première démarche consiste à créer une structure juridique permettant de loger les fonds des investisseurs et d'acheter des titres (actions, obligations ou autres). Nous l'appellerons le Fonds Alpha.

L'image comptable de la situation initiale est exprimée ci-après: avant que tout investissement ne soit réalisé, l'intégralité des fonds versés se retrouve dans la "caisse" du fonds.

La recherche des investissements les plus profitables et les moins risqués peut commencer. On se limite à des investissements facilement récupérables pour avoir le maximum de flexibilité et pouvoir modifier les choix en fonction d'opportunités nouvelles.

Un rapide tour d'horizon montre que l'investissement qui satisfait à ces contraintes consiste à acheter de la dette des pays "du Sud", Italie, Espagne ou Portugal. les taux sont proches de 4% pour les longues durées. Il n'y a pas de risque de change puisque l'investissement se fait en euros, et surtout les marchés de la dette sont liquides. On peut donc revendre à tout moment des obligations souveraines émanant de ces pays.

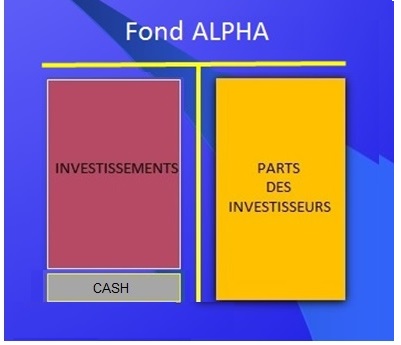

Donc voici la physionomie du fonds après les investissements en dettes souveraines italiennes, espagnoles et portugaises.

Concrètement, il a été demandé à une banque d'acheter pour notre compte des obligations d'Etat des pays concernés. Pour payer, on a utilisé l'argent des investisseurs.

On remarque que la totalité des fonds des investisseurs n'a pas été investie. Par prudence en effet, une partie est conservée en caisse, (le rectangle gris) pour faire face à une dépense imprévue ou à une demande inopinée de retrait partiel.

Toutes les conditions ont été remplies,.... sauf peut-être la plus importante, le rendement de 10%. Pour le moment nous ne pouvons offrir que 4%, et en fait un peu moins puisqu'il faut tenir compte du fait que la réserve ne rapporte rien ou presque. |

|

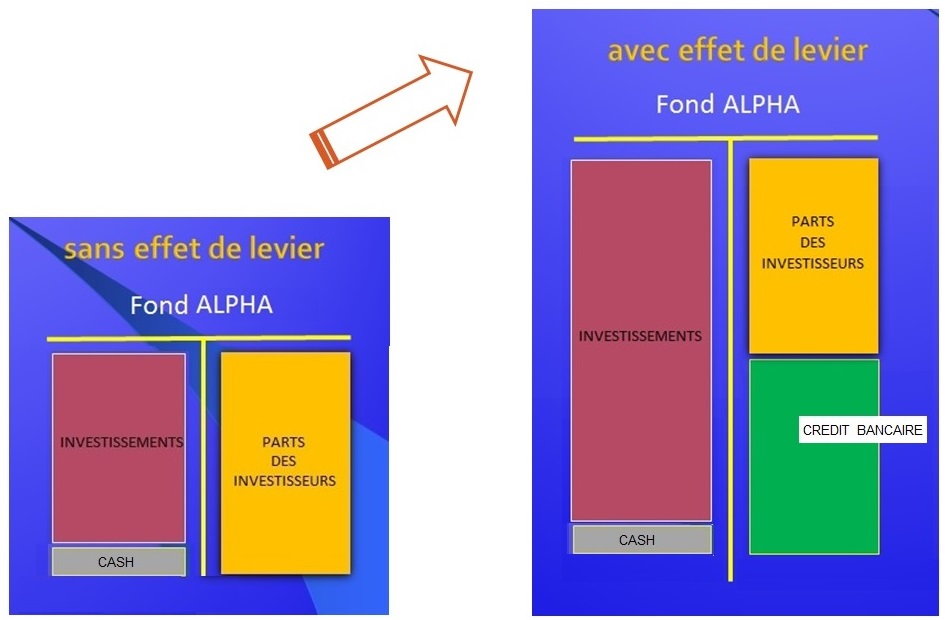

Pour "booster" le rendement, nous allons contracter un crédit bancaire d'un montant égal à celui des sommes investies initialement. Grâce à cet emprunt nous pouvons doubler le montant des obligations souveraines acquises.

Le crédit bancaire a un coût, le taux d'intérêt est de 1%.

Du point de vue des rendements, la situation est la suivante:

- pour une moitié de l'investissement total, le rendement net est de 4%. - pour l'autre moitié, ce rendement net n'est que de 3% car il faut tenir compte des intérêts bancaires.

Rapporté au capital de 100, voici le rendement de notre investissement de 300:

- les premiers 100 rapportent 4 - les 100 suivants rapportent également 4, mais il faut retirer l'intérêt payé à la banque, soit 1. Il reste donc 4 - 1 = 3

Globalement, nous touchons 4 + 3 = 7. Rapporté au capital investi, le rendement du fonds est donc de 7 %.

Grâce au crédit bancaire, nous avons boosté le rendement pour les investisseurs. Cet effet de multiplication est appelé effet de levier. C'est ce qui est visualisé dans le bilan de droite ci-dessus. |

|

En parcourant cet extrait, vous avez pu vous faire une idée de la CLARTÉ des explications sur le sujet particulier des hedge funds.

Pour aller plus loin, il faudrait : Creuser le fonctionnement des banques et des marchés financiers, afin de comprendre leur complémentarité. Voir les principes de construction des bilans car cela permet de détecter d'un coup d'oeil l'activité d'une entreprise ou d'une banque. Comprendre pourquoi les banques sont limitées dans les crédits. Découvrir les passerelles entre les banques et les marchés, et en particulier ce qu'on appelle la titrisation. |

|

||

|

||

MAJ 11/2021