banques grecques

Que s'est-il passé ? Comment en est-on arrivé là ?

Le problème chypriote est intéressant à décortiquer sur un plan pédagogique. Il n'est pas nécessaire d'être un expert en rapports financiers et comptables pour comprendre ce qui s'est passé, et voir au-delà des interprétations médiatiques et politiques qui ont entouré et entourent encore ce dossier

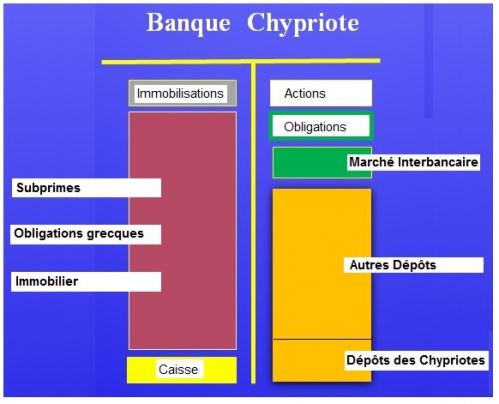

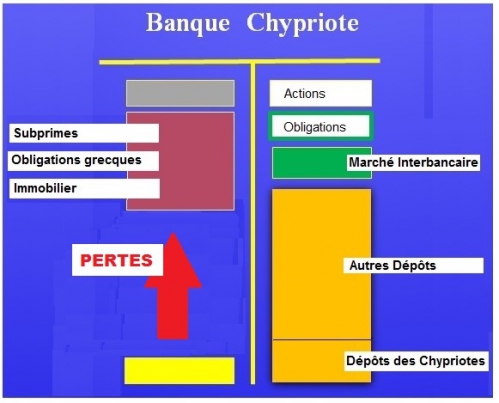

Les banques chypriotes ont enregistré des pertes sur investissements supérieures à leurs fonds propres (en rouge sur les schémas ci-dessous).

Traduction: tout l'argent des actionnaires a été perdu, et au delà. Au delà voulant dire qu'une partie de l'argent des déposants a été perdu aussi.

Ces banques avaient en effet investi massivement dans la dette souveraine grecque, les obligations subprimes et l'immobilier spéculatif, trois domaines à haut risque. La conséquence la plus "visible" a été pour elles l'impossibilité de rembourser les déposants.

Ce n'était donc pas directement le problème de l'Etat chypriote. Mais l'importance des sommes mises en jeu a contraint ce dernier à demander le secours de l'Europe.

trois schémas pour comprendre

Nul besoin d'une expertise comptable pour interpréter la représentation imagée qui suit, sous forme de bilan.

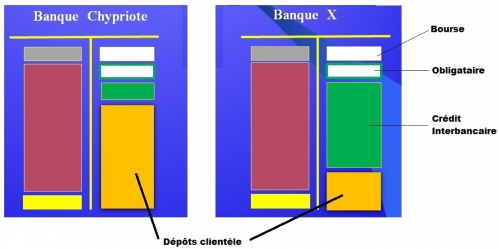

Les banques chypriotes disposaient des ressources "classiques" des banques : capital, emprunt obligataire, marché monétaire et dépôts de la clientèle.

Ces sommes figurent au passif. Ce qu'elles ont de ces ressources figure à l'actif (en rouge brique). Une petite partie subsiste en caisse pour assurer les besoins de retrait des clients.

1- Quand tout allait bien la totalité des ressources, y compris l'argent des déposants a été investi. Des investissements à Chypre et surtout en dehors, car l'économie de l'île ne suffisait pas à absorber les énormes montants déposés, supérieurs au PNB chypriote.

Le schéma ci-dessous fait apparaître l'importance relative de ces dépôts, en comparant le bilan des banques chypriotes avec celui d'une grande banque "classique".

A noter que le crédit interbancaire de la banque chypriote parait faible pour une raison simple: la petite taille du tissu bancaire par rapport au volume de crédits distribués par les banques chypriotes.

d'où venaient ces dépôts, et qu'est-ce qui a en a été fait ?

Ces dépôts venaient de l'étranger - Russie en tête - du fait des conditions fiscales favorables et surtout du fait que les autorités chypriotes étaient peu regardantes sur l'origine des fonds. Les déposants étrangers étaient tout également motivés par les taux d'intérêts élevés qui leur étaient proposés.

L'argent des déposants était en effet utilisé par les banques pour des placements lucratifs; achats de titres de dette grecque, achat d'obligations subprimes et achats de parts dans des programmes immobiliers en Espagne notamment. On sait ce qu'il est advenu de ces crédits à risques...

Ce que l'on voit ici n'était plus qu'un bilan apparent, car la vraie valeur des placements (subprimes, obligations grecques et immobilier) n'était plus qu'une fraction de leur valeur de départ.

2- Après des investissements malheureux cette vraie valeur des placements - l'actif dans le jargon bancaire - est devenue inférieure au passif (fonds propres et dépôts des clients).

La situation réelle de la banque était la suivante:

traitement de la crise

Les banques chypriotes étaient en situation d'insolvabilité. L'argent des déposants avait été perdu.

L'examen du bilan ci-dessus montre que la valeur réelle des placements et des crédits opérés par la banque n'était plus qu'une fraction de la valeur d'origine, du fait des pertes encourues. La banque était alors en situation de faillite car incapable de rembourser ceux qui lui avaient fait confiance.

L'urgence était de protéger les déposants, pour éviter le bank run et la ruine des petits épargants chypriotes.

L'intransigeance des autorités européennes s'explique aisément.

Sauver les banques chypriotes revenait à utiliser l'argent des contribuables européens pour rembourser les déposants et surtout les déposants étrangers.

Un peu difficile à admettre, sachant que:

- le "paradis fiscal" chypriote fait une concurrence déloyale aux banques européennes

- la contribution de la France, entre autres, aurait dû être empruntée sur les marchés financiers

L'Europe avait donc le choix entre deux mauvaises solutions: sacrifier l'argent européen ou celui des déposants. On a finalement imposé aux "riches" déposants, c'est-à-dire aux déposants russes, le sacrifice partiel de leurs dépôts.

les fonds propres

Ce dossier illustre les principes d'équilibre du bilan des banques. On comprend l'importance des fonds propres, objet des discusssions de Bâle 3.

Les fonds propres sont constitués du capital d'origine, majoré des bénéfices non distribués et d'éventuelles augmentations de capital, et diminué des pertes. Les fonds propres évoluent donc en permanence et sont recalculés chaque mois.

Ils constituent le premier matelas de sécurité de la banque. Un airbag, pourrait-on dire, qui protège la banque et ses déposants (l'expression est du patron de la Société Générale). Les fonds propres c'est l'argent des actionnaires, qui sont les premiers à pâtir des pertes.

Lorsque les pertes s'accumulent, les fonds propres passent en dessous du minimum requis, soit actuellement 8% des engagements de la banque selon Bâle 2 (et plus encore avec Bâle 3). La banque est alors contrainte, pour augmenter ses fonds propres, de faire appel à ses actionnaires ou à en trouver de nouveaux.

Lorsque les pertes dépassent les fonds propres, ce qui est le cas des banques chypriotes, la banque est en faillite. Si la banque est importante, la faillite prend une dimension politique et les autorités sont contraintes d'intervenir car plus personne ne veut investir et la faillite peut poser un problème d'ordre public. L'argent public sert alors à rembourser les déposants.

Dans le cas de Chypre, le FMI et les autorités européennes ont choisi de ne pas les rembourser en totalité. Techniquement, la participation imposée aux déposants n'est pas un impôt, même si cela y ressemble. Les déposants deviennent des actionnaires forcés, à hauteur du sacrifice qui leur est demandé.

On a beaucoup parlé du problème des déposants parce que la particularité des banques chypriotes était en effet de se financer massivement à partir des dépôts, à la différence de la plupart des banques européennes, qui se financent plutôt sur les marchés financiers (obligations) et en crédit interbancaire.

On comprend aussi pourquoi la BCE exige de contrôler les banques de la zone euro de manière à pouvoir agir préventivement. Un "petit" pays peut mettre en danger l'ensemble de la zone euro.

Que le dossier chypriote ait été mal géré au plan de la communication est une autre affaire. Il semble qu'un peu de pédagogie aurait pu éviter les emballements populistes, les incitations au rejet de l'Europe ou le déferlement anti-germanique. A quand un ministère de la communication à Bruxelles ?....

autres exemples

Ces cas ne sont pas uniques. Le blocage des marchés monétaires européens et asiatiques de 2008 est consécutif à la crise de méfiance engendrée par les subprimes. En 2014, ces marchés monétaires n'ont d'ailleurs toujours pas retrouvé leur fluidité.

MAJ