l'austérité

|

En bref La réduction durable du chômage repose sur la création de nouveaux emplois dans les entreprises et donc sur l'augmentation de l'investissement. L'action volontariste de l'État sur ce plan consiste en des mesures incitatives comme les allègements de charges ou de fiscalité, destinées à donner des moyens financiers accrus. Cette politique visant directement le renforcement des capacités productives des entreprises s'appelle la politique de l'offre.

L'austérité n'est rien d'autre que la volonté politique de s'y prendre à deux fois avant d'augmenter le déficit et donc la dette. C'est le bon sens. C'est comme dans l'entreprise: s'endetter pour financer un investissement qui à terme produira des revenus supérieurs aux remboursement de la dette est positif. En revanche s'endetter pour financer des dépenses courantes n'est pas souhaitable car cela expose au refus des prêteurs de continuer leurs prêts et surtout crée une charge d'intérêts sans cesse croissante.

Le terme "austérité" vient du monde anglo-saxon. Le mot français est malheureux car il évoque une attitude quasi morale. La "vraie" traduction de l'anglais austerity devrait être: "augmenter les déficits uniquement pour des dépenses productives",... ce qui, il faut en convenir, est un peu long. |

|

POLITIQUE DE L'OFFRE / DEMANDE demande la controverse |

|

|

ENDETTEMENT la France emprunte sur les marchés |

|

|

BCE un formidable coup de pouce aux pays de la zone € |

|

| |

POUR ALLER PLUS LOIN |

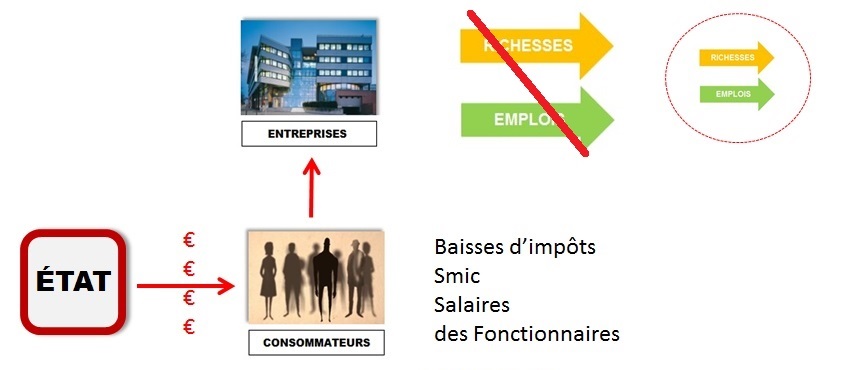

Les entreprises créent des richesses et des emplois.

Les emplois publics sont une solution temporaire, socialement bienvenue en période de chômage intense et leur avantage est dans la rapidité de mise en place. C'est une caractéristique d'importance car la reprise des investissements donc de l'emploi dans les entreprises après une période de récession est un processus lent.

Préserver, encourager, faciliter les investissements des entreprises reste au coeur de la politique à moyen et long terme de l'État. La controverse porte sur la meilleure manière d'atteindre cet objectif.

1- POLITIQUE DE L'OFFRE l'État aide directement les entreprises.

L'aide aux entreprises prend plusieurs formes. . Elle peut se cumuler avec une baisse des charges et de l'impôt appliquée à l'ensemble des entreprises.

On peut s'interroger sur l'efficacité réelle de cette politique qui ne peut être mesurée que dans la durée. Toutes les entreprises ne traduisent pas immédiatement les allègements de charges et de fiscalité en investissements générateurs d'emplois nouveaux. Une partie de l'opinion a pu s'émouvoir des "cadeaux sans contrepartie" et ignorer complètement l'aspect positif des mesures. Il est certain que certaines entreprises ont profité d'un effet d'aubaine, c'est-à-dire qu'elles avaient de toute façon prévu d'investir et qu'elles avaient les moyens de le faire. D'autres entreprises n'ont pas investi ou n'ont pas recruté, immédiatement, ce qui n'exclut pas qu'elles le fassent plus tard. Même dans cette hypothèse, la politique de l'offre s'accompagne d'un élément psychologique d'importance, le regain de confiance général des entreprises, essentiel pour créer un élan. Les expériences récentes des pays européens concernés ont ainsi toutes montré les effets positifs sur l'emploi de la politique de l'offre..

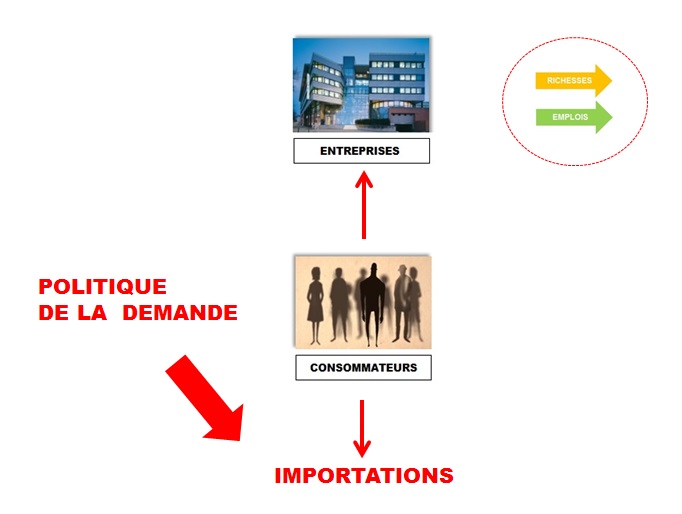

2- POLITIQUE DE LA DEMANDE l'État augmente le pouvoir d'achat des consommateurs

L'aide à l'activité des entreprises peut aussi s'exprimer de manière indirecte. C'est le cas des mesures d'amélioration du pouvoir d'achat des consommateurs, mesures qui se traduisent en demande additionnelle de biens et de services, donc en un supplément d'activité pour les entreprises. Techniquement, cette politique consiste à baisser la fiscalité directe sur les ménages, à relever le salaires des fonctionnaires et à augmenter le smic, sachant que toute hausse du smic induit une hausse générale des bas et moyens salaires. Alternativement ou en complément, l'État peut choisir d'augmenter ses propres achats par le biais des commandes publiques, ciblées sur certains secteurs-clés comme le bâtiment et la construction.

Cette politique, électoralement attractive et facile à mettre en oeuvre, présente l'inconvénient d'une moindre efficacité sur l'emploi que la précédente et entraîne surtout des effets secondaires négatifs.

La politique de la demande est moins efficace que la politique de l'offre car il y a des "fuites": l'aide financière aux "ménages" c'est-à-dire aux consommateurs ne parvient pas en totalité aux entreprises.

En d'autres termes, un euro d'aide ne se traduit pas par un euro de chiffre d'affaires supplémentaire pour les entreprises. Il faut en effet tenir compte de l'épargne et de la préférence des consommateurs pour les produits étrangers..

Une partie de cette aide, plus de 50%, finance des importations de produits de consommation. La raison est soit l'incapacité des entreprises à faire face rapidement à une augmentation de la demande, soit la préférence des consommateurs pour des produits qui ne sont pas ou plus fabriqués en France.

C'est le cas de nombreux produits électroniques, comme les ordinateurs et les téléphones ou l'équipement des foyers, c'est-à-dire la plupart des produits dits "noirs" ou "blancs". Plus généralement, l'ensemble des produits dits "grand public", y compris dans le domaine du textile, est concerné par le phénomène du "low cost" qui s'applique aux produits certes de moindre qualité mais bien moins chers car fabriqués dans des pays à faibles coûts.

La question de l'efficacité de la dépense publique est essentielle en situation d'endettement élevé. Il faut considérer en effet que le budget français est "déjà" en déficit, de sorte que toute dépense supplémentaire est financée par l'emprunt.

Un niveau élevé de dettes n'est pas tenable dans la durée car le paiement des intérêts représente une lourde charge. La situation exceptionnelle des taux négatifs en 2015-2016 ne s'applique qu'aux échéances de courte durée. Outre le risque de taux, le risque de liquidité est également à prendre en compte. Derrière cette expression, il faut entendre le risque de ne plus trouver de prêteurs disposés à financer l'État français, même si aujourd'hui ce risque peut paraître théorique.

Sur le plan historique, la politique de la demande, théorisée par Keynes dans les années 30, est à l'origine du New Deal de Roosevelt, une politique qui a permis le redressement économique des États-Unis après la grande crise. La politique de l'offre quant à elle repose sur les travaux d'économistes comme Say et Ricardo, et le meilleur exemple de son application se situe dans les années 1970 sous la présidence de Reagan. La relance dite keynésienne a encore ses adeptes aujourd'hui du fait de ses effets positifs pour la population. Il est toutefois reconnu que la mondialisation des échanges a considérablement réduit son efficacité économique et, en pratique, les gouvernements occidentaux combinent en fait les deux politiques.

des besoins d'emprunts considérables

Il faut bien voir que les besoins français sont considérables. Le montant des nouveaux emprunts annuels doit être calculé en ajoutant au déficit de l'État - environ 70 milliards - le remboursement des emprunts arrivés à échéance. En clair, la France doit emprunter beaucoup plus que son déficit.

La raison est dans la manière d'emprunter de la France, qui n'est pas celle que chacun connait dans la vie courante. Un emprunt immobilier, par exemple, est remboursé par mensualités constantes incorporant une partie "remboursement du capital" et une partie "intérêts".

La France emprunte traditionnellement par "petits morceaux", sur des durées variables de quelques mois à dix, quinze ou trente ans et rembourse le capital entier en fin de la période. Comme elle n'a pas de ressources pour faire ces remboursements, elle émet de nouveaux emprunts pour rembourser les anciens ... et elle emprunte aussi pour payer les intérêts

une fausse sécurité

Depuis la création de l'euro, la France emprunte facilement, malgré l'augmentation constante de la dette. Ces emprunts, réalisés sous forme d'émissions d'obligations, remportent semaine après semaine un grand succès auprès des investisseurs. La France est un pays riche, l'épargne française l'une des plus élevées au monde. La France est un emprunteur sûr, au point d'ailleurs que les taux ont considérablement baissé.

Dans ce contexte, il est difficile de concevoir que la qualité d'emprunteur de la France puisse s'effondrer un jour, au point que les marchés refusent d'acheter les obligations françaises.

Les apparences peuvent être trompeuses. La dette française pose en effet un problème de sécurité lié à l'incertitude sur le comportement des prêteurs, c'est à dire des marchés, dans l'avenir, un aspect de la réalité rarement évoqué. Il règne à ce sujet une sorte d'indifférence de l'opinion, une indifférence que l'État ne cherche pas à corriger car le thème de la dépendance ou d'une forme de dépendance de la France à l'égard des "marchés" est un thème sensible.

Oui le contexte actuel des emprunts français est rassurant, mais cela ne signifie pas qu'il soit immuable. Les prêteurs ont pour ainsi dire la main sur le robinet des crédits et le pouvoir de fixer les règles du jeu. Comme indiqué plus haut, les emprunts français ont des durées de quelques mois à trente ans et plus, et beaucoup de choses peuvent se passer sur de telles durées.

une grande partie de la dette est placée hors de France

La moitié environ de la dette française est souscrite en dehors de la France. Il y a une grande différence sur ce point avec le Japon, par exemple, dont la dette pourtant proportionnellement plus élevée, est plus sûre que celle de la France, car placée exclusivement auprès de prêteurs japonais, banques, assurances et fonds de pension. En cas de difficultés aigues, on peut concevoir que le patriotisme japonais jouerait son rôle et que la continuité du financement de l'État serait assurée. Il faut ajouter à cela un élément d'importance: l'absence de risque de de change du point de vue des prêteurs.

La facilité de la France à trouver des prêteurs ne tient pas qu'à son statut d'emprunteur de qualité, "solvable" comme on dit. Elle est liée à deux éléments extérieurs fondamentaux : l'euro et la Banque Centrale Européenne. Le premier agit comme un bouclier protecteur qui nous met à l'abri des tempêtes monétaires. Quant au second, il faut bien voir que si les taux sont actuellement très bas et pour certains négatifs, ce n'est pas le résultat d'une amélioration du statut d'emprunteur de la France, mais bien la conséquence directe des mesures de la BCE, comme exposé ci-après.

La BCE a lancé en 2014 une nouvelle politique appelée quantitative easing, une expression traduite officiellement par "assouplissement monétaire". Ce jargon obscur désigne en fait une série de mesures inédites destinées à aider les entreprises, les banques et les États.

Officiellement, c'est-à-dire en vertu des traités européens, la BCE a pour mission le contrôle de l'inflation. Jusqu'à présent, contrôler l'inflation voulait dire empêcher qu'elle ne dépasse la limite de 2% pour la zone euro.

Pour la première fois, le problème n'était pas une inflation trop forte, mais le contraire, ce qu'on appelle la déflation. La déflation peut être très grave pour l'économie: si les prix baissent, les acheteurs n'achètent plus car ils attendent que les prix aient baissé au plus bas. Et donc l'activité économique ralentit, avec tous les problèmes que l'on peut imaginer: les entreprises n'investissent plus, le chômage augmente, le commerce s'arrête.

La BCE était donc dans son mandat lorsqu'elle a décidé de faciliter le crédit. Pour cela elle a mis à disposition des banques des crédits à taux très faible, allant jusqu'à zéro, afin qu'elles-mêmes puissent prêter aux entreprises et aux consommateurs à des taux très faibles.

Pour aider encore plus les banques, elle leur a offert de racheter les obligations souveraines européennes qu'elles détenaient. Le cash obtenu devait leur permettre de prêter encore plus ou de se désendetter.

L'aide aux États est indirecte à travers le rachat des obligations souveraines détenues par les banques. Les traités européens interdisent le financement direct des États par la banque centrale. Il s'agit ici d'opérations sur le marché secondaire des dettes souveraines. La controverse allemande sur l'illégalité des opérations a échoué après l'arrêt de la Cour Constitutionnelle de Karlsruhe.

Les avantages pour les Etats sont multiples:

- taux faibles (taux négatifs pour les courtes durées)

- certitude d'avoir un acheteur pour une partie des obligations émises

- confiance inspirée aux autres acheteurs d'obligations souveraines.

Les caractéristiques astucieuses de l'ensemble du dispositif de la BCE sont expliquées ci-après (onglet BCE).

Plusieurs sujets ont été abordés dans cet extrait. Pour aller plus loin, il faut surtout:

Comprendre l'action de la BCE

Creuser le fonctionnement des marchés

Une deuxième lecture de ce qui précède est alors recommandée: vous serez surpris du résultat.

EXTRAITS UTILES (clic sur image)

|

|

|

|

|

|

|

|

||

MAJ 01/18