la banque

|

LA BANQUE ET LE MARCHÉ INTERBANCAIRE |

|

Ce qui suit est extrait du premier cours, consacré aux banques et au système bancaire. Si vous n'aviez aucune idée de ce qu'est une banque, songez que vous allez franchir un pas important dans la compréhension de cette institution. Plusieurs mots du jargon financier - liquidité, marché interbancaire - vont prendre un sens. |

|

En bref Les banques remplissent trois fonctions de base nécessaires à l'économie: les transferts, les dépôts et le crédit. Le marché interbancaire permet chaque jour aux banques excédentaires de prêter à celles qui sont en déficit de liquidités. En amont des banques, la banque centrale (ici la BCE, Banque Centrale Européenne) veille à l'alimentation correcte du circuit monétaire et régule le volume des crédits distribués par les banques. La banque centrale joue donc un rôle financier et un rôle économique. L'importance du marché interbancaire et de son bon fonctionnement illustre deux points importants: la fragilité du système bancaire et la solidarité forcée des banques entre elles. |

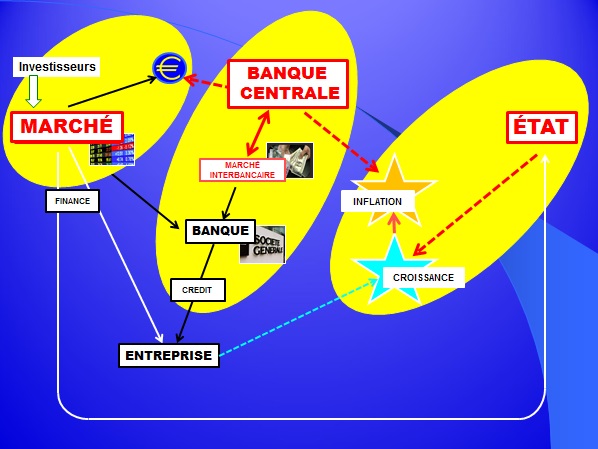

Avant de visiter les coulisses des banques, une "vue d'hélicoptère", pour situer le système bancaire dans le monde financier.

Ce schéma est détaillé dans le premier cours.

Les traits pleins représentent des flux d'argent, les pointillés des influences

(cliquer sur le schéma pour l'agrandir)

|

Ce schéma montre l'interconnexion des "trois mondes", marchés, banques et États.

L'argent circule de l'un à l'autre dans un mouvement permanent. Un mouvement fortement contrôlé dans les banques et beaucoup plus libre sur les marchés. Les États agissent sur cette circulation par la redistribution de l'impôt (qui n'est pas représenté sur ce schéma) et surtout de manière indirecte, par leurs décisions en matière économique.

Ce qu'il faut surtout retenir : les entreprises ont deux sources de financement possibles, les marchés et les banques. Par ailleurs, les États ont eux aussi besoin des marchés. Les banques et les marchés sont en quelque sorte la plomberie de l'économie. |

|

comment ça marche les coulisses des banques |

|

|

l'interbancaire les banques se prêtent entre elles |

|

|

banque centrale quel est son rôle |

|

| |

pour aller plus loin |

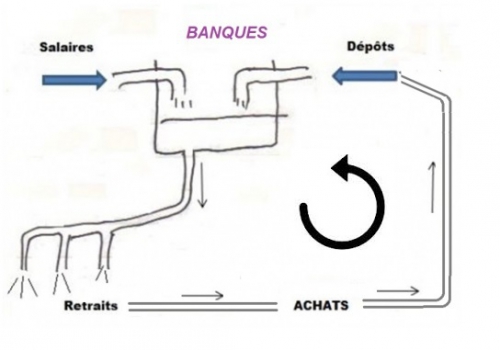

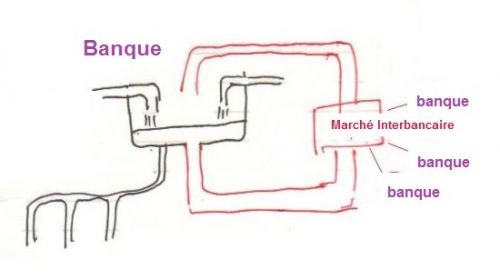

Il faut se représenter le système bancaire comme un ensemble de tuyauteries invisibles reliant entre eux tous les acteurs de l'économie.

Grâce aux banques, l'argent se déplace dans les circuits sous forme électronique et se concrétise à certains endroits en billets.

Dans ce système il y a des points d'entrée et des points de sortie.

Les distributeurs de billets installés par centaines dans le paysage urbain sont des points de sortie d'argent, tout comme les fontaines d'autrefois étaient des points de sortie d'eau.

Pour reprendre l’analogie avec la distribution d’eau, les banques remplissent une double fonction de réservoir et de pompe. Elles stockent et font circuler l’argent nécessaire à l’économie.

L'argent tourne. Comme nous pouvons le constater, chaque utilisation de carte de crédit entraîne tôt ou tard la diminution de notre réserve bancaire. Notre réserve disponible est inscrite dans un compte, lequel est alimenté par un flux d'argent d'origine diverse, le plus souvent un salaire.

Globalement, la banque gère l’ensemble des réserves de ses clients. Loin d’être constante, cette masse d'argent fluctue considérablement d’un jour à l’autre, en fonction des besoins des détenteurs de comptes, besoin de paiements ou besoins de stockage.

|

Dans l'exemple ci-dessus, il y a les flux prévisibles - les salaires sont par exemple payés à date fixe - mais il faut se représenter aussi tous les flux imprévisibles.

Ces flux imprévisibles correspondent aux retraits soudains des particuliers ou des entreprises, à la réception des acomptes sur commandes pour une entreprise, aux rappels d’impôt à payer, à l'utilisation des crédits, etc…

Les banques font face chaque jour à l'imprévisibilité des opérations des clients.

Elles n’ont donc jamais exactement en caisse l’argent disponible correspondant à leurs besoins (billets ou surtout argent électronique). A contrario, elles n’ont jamais l’emploi immédiat des sommes que ceux-ci déposent.

Cette situation de fluctuation permanente des excédents de ressources ou des besoins de ressources est encore amplifiée par le phénomène du crédit. L'argent prêté par la banque à certains clients provient des dépôts et de l'épargne des autres clients. Cet argent disponible permet d'accorder des crédits, mais il est bloqué pour longtemps.

En fin de journée, au moment de faire ses comptes pourrait-on dire, chaque banque se retrouve donc soit avec un excès d’argent disponible, soit au contraire avec un manque.

C’est ici qu’intervient un élément capital, invisible, mais indispensable au bon fonctionnement du monde bancaire.

La complémentarité des besoins d’une banque à l’autre a en effet donné naissance à un système de solidarité et de facilités mutuelles. C’est le marché interbancaire, appelé aussi marché monétaire. dont il est un compartiment .

Concrètement, les banques se prêtent entre elles chaque jour (en fin de journée) des sommes considérables.

Ces prêts sont presque essentiellement des prêts d'une durée de 24 heures. Le J/J dans le jargon des banques. Les taux et les montants sont fixés d'un commun accord par un simple coup de fil.

Ces échanges ne sont pas improvisés et font au contraire l’objet d'une surveillance rigoureuse de la part de la banque centrale, comme on le verra ci-après.

LIBOR peut-être avez-vous déjà entendu ou lu cette expression, dont la traduction est London Inter Bank Offered Rate. En clair: Taux Interbancaire Offert à Londres. Il est fixé chaque jour en calculant la moyenne des taux offerts à une certaine heure par certaines grandes banques (rappelez-vous il y a eu un petit problème judiciaire à ce sujet en 2013...). Le LIBOR pour l'euro s'appelle EURIBOR. On parle aussi de l'EONIA (Euro Over-Night Index Average). La différence? L'EONIA est le taux pour une journée (du jour au lendemain), tandis que l'EURIBOR concerne des durées plus longues. Ce qu'il faut retenir est que ces taux n'ont rien de mathématique ou de réglementaire. Ils sont simplement constatés et servent de référence dans le monde économique.

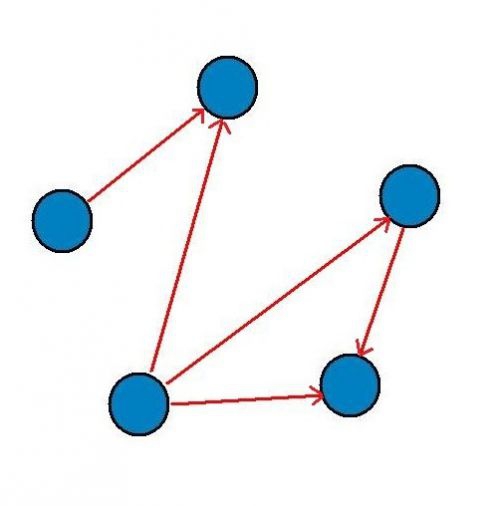

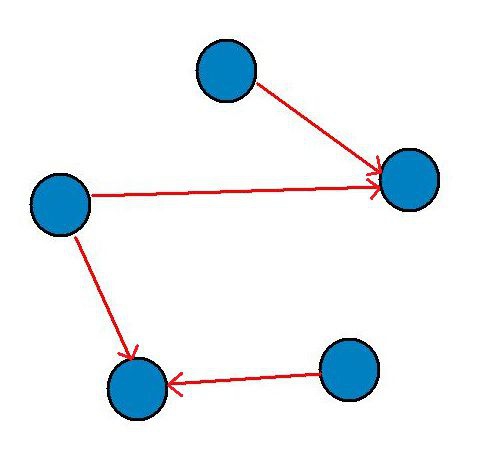

Une banque peut être emprunteuse un jour et prêteuse le lendemain, ce qu’illustrent les schémas ci-dessus.

Au jour J: certaines banques sont prêteuses, d'autres emprunteuses

Au jour j+1: les besoins changent, telle banque hier emprunteuse devient prêteuse

Grâce au marché interbancaire, les banques qui ont des besoins importants savent qu'elles peuvent compter sur d'autres banques pour les couvrir. Il en est de même de celles qui ont des excédents, et qui sont assurées que cet argent disponible ne "dormira" pas, mais au contraire leur rapportera des intérêts.

|

CRISE : imaginez une seconde que pour une raison ou une autre, le marché interbancaire soit bloqué. Des banques parfaitement saines feraient faillite faute de ressources immédiates. Le mécanisme toucherait par ricochet un grand nombre de banques en bonne santé. Impossible ? Pas du tout, nous avons frôlé cette situation en 2008, dans le contexte des subprimes. Et plus proche de nous, c'est le cas de certaines banques du Sud de l'Europe auxquelles les autres banques refusent de prêter car leur santé inquiète. Cette situation est à l'origine de certaines mesures prises par la BCE depuis 2014 et qui se poursuivent en 2018. |

|

Le système décrit est idéal en ce qu’il suppose que les excédents d’une partie des banques couvrent exactement les besoins des autres.

La réalité est un peu différente. Et même très différente si l’on pense au crédit. Le système est alors susceptible d’être déficitaire, si les crédits distribués globalement à un moment donnés dépassent l'ensemble de l’épargne disponible.

|

Une précision technique les banques ont d'autant plus besoin du marché interbancaire qu'elles pratiquent ce que l'on appelle la transformation. Résumé d'une phrase, la transformation désigne le fait que les banques empruntent court et prêtent long. Pourquoi ? Pour profiter de l'écart de taux entre le court terme et le long terme. Cet écart est en leur faveur, sauf situation exceptionnelle d'inversion de la courbe des taux. La contrepartie du risque pris est un supplément de rentabilité puisque leur marge est plus forte. Conséquence: à chaque fin de prêt court terme (une semaine, un mois, trois mois), la banque rembourse le prêt précédent en souscrivant un nouveau prêt court terme de même montant et ainsi de suite jusqu'au remboursement définitif du crédit consenti au client. Cela explique la très grande activité et la très grande importance du bon fonctionnement du marché interbancaire. Vous comprenez incidemment la complexité du job de trésorier de banque ! Deux remarques la France pratique aussi la transformation, pour profiter des taux avantageux des emprunts de courte durée. Par ailleurs, la situation exceptionnelle qui prévaut du fait de la politique de la BCE depuis 2015 change quelque peu le paysage. D'une part en effet les taux sont à un niveau exceptionnellement bas, et d'autre part la BCE met directemet à disposition des banques des crédits de longue durée. |

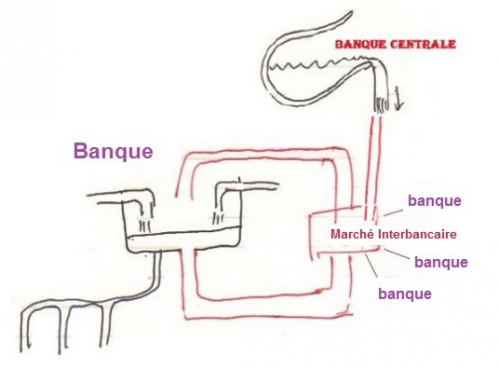

Comme le montre ce schéma, la banque centrale intervient pour faire l’appoint, pourrait-on dire.

En fait, la banque centrale ne se limite pas à ce rôle de contrôleur qui se contente de vérifier la bonne alimentation du système en liquidité.

Elle peut agir aussi de son propre chef et décider soit de "sur-alimenter" les circuits, soit au contraire de retirer une partie des liquidités des circuits bancaires.

Dans le premier cas, le but recherché est de faciliter le crédit. Elle peut alors choisir aussi de baisser les taux d'intérêts, de moduler les taux en fonctions des durées, donc piloter de manière précise la distribution du crédit à l'économie.

Dans le deuxième cas, son objectif est au contraire de limiter les crédits à l'économie, de manière à éviter une surchauffe et à lutter contre l'inflation.

Les banques, comme les entreprises, doivent gérer leur liquidité. Un problème de liquidité survient lorsque un paiement immédiat ne peut pas être effectué faute de ... liquidité. L'entité considérée, banque ou entreprise, peut être en parfaite santé, "riche" même, mais à un moment donné, tous ses avoirs ont été investis dans des postes "longs", qui ne peuvent pas redevenir "liquides" à court terme. Cette situation survient en permanence. Les banques y font face à travers le marché interbancaire. Et les entreprises ? Comme on le verra, c'est le découvert bancaire qui joue le rôle d'amortisseur.

------------

Voilà, vous disposez à présent des outils essentiels pour comprendre dans les grandes lignes à quoi sert la BCE, la Banque Centrale Européenne. Il restera à examiner plus finement comment elle forge ses décisions et comment ces décisions ont un impact sur la machinerie bancaire.... et à "traduire" le jargon qu'elle utilise dans sa communication.

|

Cet extrait qui ne repose sur aucune connaissance préalable particulière est important. N'hésitez pas à le relire. Le problème de la liquidité des banques est au coeur de l'actualité de ces dernières années. Un problème mal compris par beaucoup et qui a souvent conduit à des interprétations erronées. Avoir un problème de liquidité signifie un manque d'argent disponible immédiatement parce qu'il est bloqué ailleurs. Ainsi l'aide des Etats en faveur des banques après la crise des subprimes, par exemple, était parfaitement légitime car il s'agissait de pallier au blocage du marché interbancaire. Ce blocage n'était pas dû aux banques, mais à des causes externes. Il ne faut pas confondre les pertes dues à une mauvaise gestion et un problème de liquidité lié à une cause extérieure ! Ainsi l'État français, loin d'avoir "donné" de l'argent aux banques pour compenser des pertes, leur en a prêté, ... avec intérêts. En fait il était hors de question de ne pas le faire, car sinon c'était la faillite des banques, ce qui est inconcevable.

Pour résumer: cette analyse de bon sens repose sur la compréhension de la solidarité forcée des banques via le marché interbancaire. Il faut comprendre que ce marché interbancaire, poumon des banques, est vital puisque les banques ne peuvent pas prévoir les entrées et les sorties d'argent quotidiennes déclenchées par leurs clients. On peut comprendre aussi pourquoi les banques sont beaucoup plus affectées par la faillite de l'une d'entre elles qu'une entreprise face à la faillite d'un client. Lorsqu'une entreprise fait faillite, elle ne paie pas ses fournisseurs. Certains de ces fournisseurs peuvent être eux-mêmes conduits à la faillite de ce fait, mais il n'y a pas d'effet systémique. C'est-à-dire qu'il n'y a pas de risque que toutes les entreprises d'un pays soient menacées de faillite. Dans le cas des banques, bien moins nombreuses que les entreprises, ce risque existe, d'où son qualificatif de "systémique". |

|

|

|

|

MAJ 20/09/2018