fonds propres

|

Cette notion de fonds propres n'est pas toujours transparente. En première approche, on peut comprendre qu'ils représentent l'argent des actionnaires. Cet argent a été en quelque sorte prêté à l'entreprise. Les fonds propres n'ont pas d'échéance de remboursement, c'est de l'argent "prêté" dans la durée. En fait, pour bien en saisir ce qu'ils sont et ce qu'ils représentent, il faut combiner plusieurs approches, comptable, économique et ... boursière. |

|

En bref Depuis 2015 et la mise en oeuvre par la BCE de sa politique dite de quantitative easing, les épargnants ont été invités à délaisser les placements habituels rémunérés à taux fixe au profit de l'investissement dans les fonds propres des entreprises. Si les taux d'intérêt en forte baisse poussent effectivement à de nouvelles pratiques d'investissement, l'achat d'actions cotées (la bourse) ou non cotées (le private equity) représente un changement d'état d'esprit important.

Les fonds propres, le capital, la valeur en bourse et la valeur de liquidation sont tous différents. La banque qui prête prend des garanties, connait l'horizon de remboursement et touche des intérêts fixés d'avance. L'investissement en fonds propres est risqué, sans rémunération fixée d'avance, et la récupération de l'investissement ne peut se faire que par échange avec un autre investisseur.

Depuis une dizaine d'années, les besoins d'investissement des entreprises dépassent leurs capacités d'autofinancement et les capacités de crédit des banques, lesquelles sont limitées en volume et en risque. |

|

DÉFINITION COMPTABLE l'argent des actionnaires |

|

|

VALEUR BOURSIÈRE ET VALEUR DE LIQUIDATION les différences |

|

|

BALE 3 les fonds propres des banques |

|

| |

POUR ALLER PLUS LOIN |

|

Les fonds propres sont constitués du capital d'origine, diminué des pertes, majoré des bénéfices non distribués et d'éventuelles augmentations de capital. Les fonds propres évoluent dans le temps, en fonction des mouvements sur le capital et surtout des fluctuations des résultats, bénéfices ou pertes.

Dit autrement, les fonds propres, c'est l'argent des actionnaires. Cet argent fluctue, en fonction des performances de l'entreprise. Si l'entreprise (ou la banque) fait faillite pour cause de pertes importantes, les actionnaires risquent de tout perdre. A l'inverse, si l'entreprise fait des bénéfices, les actionnaires peuvent décider de ne pas les retirer, mais de les laisser dans l'entreprise de manière à lui permettre de faire des investissements, ou tout simplement, pour atteindre les niveaux de fonds propres requis par la réglementation (dans le cas des banques).

Une question se pose alors, la localisation des fonds propres. En fait ils ne sont pas localisés dans ce qu'on pourrait appeler une réserve ou un compte spécial. Ils sont disséminés partout dans l'entreprise.

Les fonds propres peuvent être négatifs, si les pertes cumulées dépassent le capital d'origine. Il y a des entreprises qui fonctionnent ainsi. La faillite est alors évitée par des crédits bancaires ou autres. Les banques ne prêtent alors qu'avec une extrême prudence, et avec des garanties solides. Cette configuration est plutôt rare et correspond à des logiques de gestion particulières. |

|

La formule générale est:

FONDS PROPRES = CAPITAL + BÉNÉFICES NON DISTRIBUÉS - PERTES |

|

A noter que CAPITAL désigne le capital d'origine, augmenté des éventuelles augmentations de capital survenues depuis lors. Comme en toutes choses, le calcul peut devenir plus complexe, avec les quasi-fonds propres ou la prise en compte de certaines réserves, mais arrêtons-nous là, pour examiner la philosophie des fonds propres

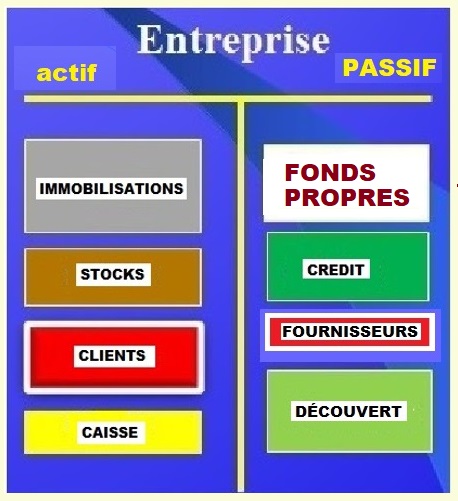

Cette formule de calcul conduit à s'interroger sur la localisation des fonds propres, leur visualisation, pourrait-on dire. La vérité est qu'on ne sait pas où sont les fonds propres. Ils n'apparaissent pas explicitement dans le bilan, mais sont calculés à partir du bilan. On connait leur montant sans savoir leur localisation précise. En fait, les fonds propres sont un peu partout.

Pour comprendre, il faut reprendre le mécanisme de la création d'entreprise, une start-up par exemple. A l'instant t°, les associés versent leurs apports en capital. Après cela, les fonds propres de l'entreprise sont égaux au capital, et ils se trouvent dans la caisse de l'entreprise ou sur son compte en banque. A l'instant t° plus un ou deux jours, les associés décident d'acheter un ordinateur. Les fonds propres n'ont pas changé, puisque le capital d'origine n'a pas changé, mais ils ont été en quelque sorte répartis entre l'ordinateur et les avoirs liquides de la start-up. Et ainsi de suite.

Ainsi les fonds propres ne sont pas matérialisés concrètement, par un compte spécial en banque par exemple. L'argent des fonds propres est disséminé dans l'entreprise. Dans les stocks, dans le crédit clients, dans les machines, etc... Autre manière de voir, les fonds propres représentent ce qui resterait si l'entreprise vendait tout ce qu'elle possède (ses actifs) et payait toutes ses dettes (son passif). Plus facile à dire qu'à faire: le problème est qu'il est rarement possible d'évaluer avec précision ce que valent les stocks, les locaux, les machines. A part l'immobilier, il n'y a pas de références. Pendant longtemps, la méthode retenue a été la valeur comptable, calculée un peu arbitrairement à partir de la valeur d'origine, le prix d'achat. Avantage: tout le monde comprend, on peut faire des comparaisons. Inconvénient: la valeur comptable n'a souvent aucun rapport avec la valeur "réelle", la valeur de marché, (la market value). Résultat: les méthodes évoluent dans le temps et on mélange un peu les deux. La crise des subprimes a montré par exemple les limites de la valeur de marché: que faire quand il n'y a plus de marché? Comme le cash-flow ou le BFR, les fonds propres, malgré leur imprécision, sont néanmoins des indicateurs de gestion. Pour les banques, ils sont suivis avec une grande attention par les banques entre elles et par l'institution qui les contrôle, la BCE. La protection des dépôts de la clientèle est en effet une priorité absolue et le rôle des fonds propres est primordial Si les fonds propres d'une entreprise sont relativement faciles à calculer, il n'en est pas de même pour les banques, pour lesquelles ce calcul est plus délicat. L'importance du sujet des fonds propres est illustrée par un élément de l'actualité de ces dernières années: les accords dits de Bâle 3. Les discussions interminables entre banques du monde entier porte précisément encore et toujours sur le niveau minimum de fonds propres et sur leur méthode de calcul. |

|

Une confusion apparait souvent entre valeur en bourse et valeur comptable. La valeur comptable d'une entreprise est donnée par ses fonds propres. Cette valeur comptable a un grand avantage et ... un grand défaut. L'avantage est de pouvoir suivre l'évolution de l'entreprise et de permettre les comparaisons. Mais surtout, la valeur comptable évolue peu dans le temps, et quand elle évolue, on sait pourquoi, car les raisons sont objectives et clairement identifiées: incorporation des bénéfices ou des pertes, émission de nouvelles actions.

Les fonds propres sont un élément-clé pour l'attribution des crédits. Ils rassurent tous ceux qui prêtent à l'entreprise, banques, fournisseurs et autres créanciers. Ils sont un paramètre important - parmi d'autres - de la qualité de gestion d'une entreprise. Le problème est que les fonds propres sont calculés à partir d'un élément historique qui est le capital initial, qui n'est pas ré-évalué en fonction du temps et de l'inflation. Ils ne tiennent pas compte du potentiel de l'entreprise et ne renseignent donc pas sur la VRAIE valeur de l'entreprise à un moment donné.

Cette "vraie" valeur est donnée par la cotation des actions en bourse. Cette valeur en bourse dépend de facteurs non quantifiables, et principalement de l'anticipation du futur de l'entreprise. On n'est plus dans l'univers comptable, qui est dépassé.

Il est intéressant de comparer la valeur comptable d'une entreprise et sa valeur en bourse. La plupart des valeurs technologiques ont une valeur en bourse qui n'a rien à voir avec leur valeur comptable, qui peut même être négative.

Le cas le plus étonnant est celui de Tesla. L'anticipation de la croissance de cette entreprise repose sur des éléments objectifs, mais les chiffres ont de quoi surprendre: la valeur en bourse de Tesla a été multipliée par 5 entre janvier et septembre 2020! A contrario, les banques françaises souffrent d'une valeur en bourse inférieure à leur valeur comptable, ce qui nuit à leur développement et les rend facilement opéables. . |

|

L'exemple des banques donne un éclairage particulier sur l'utilité des fonds propres.

Les banques font inévitablement des pertes car il y a toujours des emprunteurs en difficulté incapables de rembourser leur crédit. Si la banque perd trop, elle risque de perdre aussi l'argent des clients sur leurs comptes.

Pour l'éviter, il est demandé aux banques d'avoir une réserve suffisante, en clair d'imputer d'abord les pertes sur leurs fonds propres, c'est-à-dire sur l'argent des actionnaires. Cette réserve constitue un matelas de sécurité, une sorte d'airbag pourrait-on dire, destiné à protèger les déposants. Les actionnaires sont donc les premiers à pâtir des pertes.

Lorsque les pertes s'accumulent, les fonds propres passent en dessous du minimum requis. Ce minimum est actuellement de l'ordre de 8% des engagements. En cas de gros problèmes, les fonds propres peuvent passer sous zéro. La banque est alors contrainte, pour augmenter ses fonds propres, de faire appel à ses actionnaires ou à en trouver de nouveaux, sous peine de sanctions, ou ... de réduire son portefeuille de crédits.

Lorsque les pertes dépassent les fonds propres, ce qui a été le cas en 2008 avec des banques américaines (Lehman) et européennes (Dexia), la banque concernée est en faillite. Si la banque est importante, la faillite prend une dimension politique et les autorités sont contraintes d'intervenir car cette faillite peut poser un problème d'ordre public. L'argent public sert alors à rembourser les déposants.

On comprend aussi pourquoi la BCE exige de contrôler les banques de la zone euro de manière à pouvoir agir préventivement. Pour les banques en général, les ratios de fonds propres sont au coeur du contrôle de leur activité par les autorités chargées de leur régulation.

Parallèlement, les banques se sont organisées pour convenir de règles communes, les fameux accords de Bale. Pendant longtemps, le ratio Cooke a été la référence, c'est-à-dire un engagement des banques à maintenir leurs fonds propres à un niveau égal ou supérieur à 8% de leurs crédits.

Bale 3, qui n'est pas encore entré en vigueur va plus loin dans le détail, en partant du principe que tous les risques ne se valent pas et que le ratio de 8% doit être modulé en fonction de la structure du portefeuille de chaque banque. Globalement, les règles discutées montrent l'insuffisance des fonds propres de banques européennes, source d'affrontement entre les Etats-Unis et l'Europe.. |

|

Creuser la notion de bilan un sujet d'apparence austère et difficile, mais qui ne l'est pas. Tout dépend de la manière dont il est abordé. |

|

1- Un bilan, c'est un TABLEAU DE BORD. On peut très bien comprendre le sens des cadrans d'un tableau de bord de voiture sans connaitre les mécanisme qui sont derrière. Par exemple la vitesse, peu importe comment elle est mesurée, mécanique ou électronique, ce qui compte, c'est de savoir à quelle vitesse on roule. Même chose pour le bilan. Il faut savoir qu'il n'y a que 8 cadrans importants. Pour être vraiment à l'aise il faut pratiquer un peu, parce que l'interprétation d'un cadran en particulier dépend des indications des autres cadrans. Mais on se prend vite au jeu de l'interprétation. |

| 2-Le BILAN IMAGÉ utilisé dans le cours permet de comprendre le bilan SANS CHIFFRES. Ce qui compte est la valeur relative des 8 cadrans mentionnés précédemment.

Pour s'en convaincre, INFOFI2000 propose une initiation sous une forme simplifiée: il s'agit de deviner un bilan. Plus précisément, de deviner l'activité d'une entreprise à partir de son bilan. |

(cliquer sur l'image)

|

maj 2021