ti-old

|

Cet extrait du cours montre qu'il est possible de comprendre en quelques minutes l'un des mécanismes les plus mystérieux et les plus utiles de la finance moderne. Si vous n'avez aucune connaissance comptable, lisez en priorité la première partie consacrée au principe. |

|

EN BREF:

Le mécanisme de la titrisation (en anglais: securitization ou securitisation) est d'une grande simplicité. Ce qui demande un peu plus d'explications, c'est pourquoi ce mécanisme est important pour les banques et quelle est sa place dans le monde de la finance et des marchés

Les banques, grâce à la titrisation, peuvent vendre des crédits existants contre un paiement cash. Elles y ont recours pour alléger leur bilan par exemple, ou pour modifier leur politique commerciale en prêtant à de nouvelles catégories d'emprunteurs sans alourdir leur bilan.

Les marchés sont friands de la possibilité d'investir dans des "paquets" de crédits issus de secteurs spécifiques et regroupant des centaines ou des milliers d'emprunteurs différents.

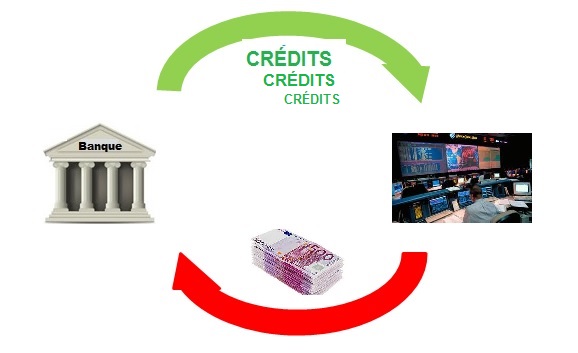

Au plan macro-économique, s'il y avait une chose à retenir, ce serait ceci: la titrisation permet de canaliser l'épargne non-bancaire vers le crédit. Précisons: l'épargne non-bancaire c'est l'argent qui circule dans ce qu'on appelle globalement les marchés, La titrisation permet donc PLUS de crédits en direction des entreprises et des consommateurs. PLUS que ce que les banques peuvent faire car elles sont limitées par de nombreuses barrières de sécurité. Pourquoi plus ? Grâce au cash qui leur est versé, elles peuvent faire de nouveaux crédits,... qu'elles revendent (avec un bénéfice bien-sûr) ... et re-prêtent ... et recommencent.

>

Incidemment, la titrisation existe aux Etats-Unis depuis ... 1934. Cinq ans après la crise qui leur avait fait subir de lourdes pertes, les banques étaient toujours fragilisées et peinaient à prêter aux entreprises. La titrisation des crédits existants leur a alors permis de récupérer du cash et de faire de nouveaux crédits. Sans aucun changement pour les emprunteurs en cours.

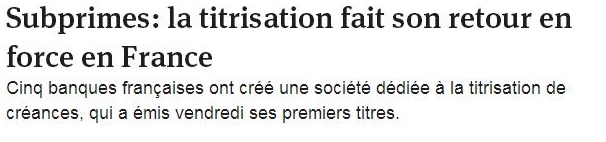

La titrisation est une clé importante pour saisir l'utilité des marchés financiers. Elle permet entre autres de comprendre ce qui s'est vraiment passé dans la crise des subprimes. Et aussi pourquoi la BCE a évoqué son utilisation en septembre 2014.

|

|

principe |

|

|

passerelle entre la banque et le marché |

|

|

calcul du prix d'un crédit |

|

|

outil de politique économique |

|

| |

pour aller plus loin - AUTRES EXTRAITS |

Titriser signifie créer des titres.

Par titres, il faut comprendre ici des obligations, au sens financier. Une obligation, comme une action, est un produit financier que chacun peut acheter. La notion de titre est une notion générale. Sa signification est à la fois juridique (le titre est une créance) et économique. Une obligation offre un rendement fixe, son taux d'intérêt. Une action offre un rendement variable. Cette notion de titre est développée en page d'accueil.

Avant de voir le comment, voyons à travers un exemple concret le pourquoi, c'est-à-dire l'utilité de la titrisation.

Pour cela, imaginons un groupe d'amis ayant ceci de particulier que tous ont consenti un prêt personnel à un tiers. Chacun a donc signé un contrat de prêt avec un emprunteur.

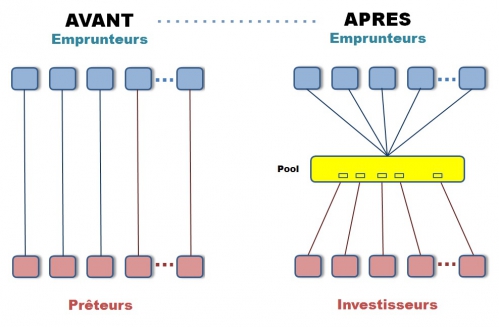

Partant du principe qu'une gestion commune des prêts serait plus efficace qu'une gestion individuelle, ils décident de transférer l'ensemble des prêts dans une société créée pour la circonstance et qui va jouer le rôle d'un pool. En contrepartie de son apport dans ce pool, chacun reçoit un certificat d'un montant correspondant à la valeur du prêt apporté. Ces certificats, appelés titres, sont au porteur.

On voit déjà un premier avantage: avant cette opération, chacun était "lié" à son emprunteur par un contrat de prêt. Après, il n'y a plus de contrat, mais un "titre" donnant droit à remboursement de la part du pool.

C'est alors qu'une discussion s'engage. Certains des participants proposent de se retirer, d'autres sont prêts à racheter les parts disponibles. D'autres, enfin, réfléchissent à une revente possible, mais en dehors du groupe d'amis.

Ils viennent d'inventer la titrisation, c'est à dire la transformation de crédits nominatifs en titres anonymes et donc cessibles.

Les emprunteurs d'origine sont toujours les mêmes, à savoir les bénéficiaires des prêts. Ils ne sont plus endettés vis-à-vis des prêteurs, mais vis-à-vis du pool, ce qui, pour eux est sans conséquence.

Pour les prêteurs d'origine, c'est comme si le pool s'était substitué aux emprunteurs. Pour dire les choses autrement, les prêteurs d'origine détiennent à présent des créances sur le pool.

Pour eux la différence est grande, à double "titre". D'abord ils n'ont plus à se préoccuper de la gestion administrative des prêts (collecte, relance, ...). Mais surtout, ils ont la possibilité de sortir à tout moment de leur engagement. En contrepartie de ce service, naturellement, ils consentent à l’administrateur du pool, l’un d’entre eux ou un tiers, une petite rémunération.

Les prêteurs sont devenus des investisseurs !

Ce n'est pas qu'un changement de vocabulaire. L'investisseur est en effet libre de retrouver sa mise à tout moment et de choisir un autre placement. Le prêteur n'a pas ce choix, il est lié par contrat à l'emprunteur et n'est libéré de cet assujettissement qu'à l'expiration du prêt.

Remarques

1- L'exemple décrit est très proche de la réalité à un détail près. On a bien compris que le "groupe d'amis" représentait les banques prêteuses. Dans la vraie vie, pourrait-on dire, les banques vendent purement et simplement leurs crédits à ce qui a été appelé ici le pool. Rares sont celles qui choisissent d'acquérir les titres correspondants après la cession, comme dans le scénario ci-dessus.

2- Il n'est pas inutile de réfléchir à cette différence entre le statut de prêteur et celui de détenteur d'un titre du même montant. C'est le passage de la banque ( qui personnalise le crédit ) au marché ( qui est anonyme ) et où les titres s'échangent au gré du vouloir de chacun. Rigidité d'un coté, flexibilité de l'autre. Ressources limitées d'un côté (grosso modo, les banques ne peuvent pas prêter plus qu'un multiple de leur capital) et ressources illimitées de l'autre (le marché).

3- Clin d'oeil de l'actualité: vous avez peut-être vu ou entendu l'expression ABS dans les médias. Cet acronyme désigne tout simplement, en jargon financier, les titres dont il a été question ci-dessus, c'est-à-dire les titres issus de crédits, ou plutôt adossés à des crédits. ABS veut dire Assets Based Securities. Securities signifie titres. Based veut dire adossé et Assets désigne les actifs en général, c'est-à-dire quelque chose qui a de la valeur. Dans ce contexte, les "assets" sont des crédits, plus exactement les créances qu'ils représentent . Une créance est un "objet" de valeur pour celui qui la détient. On est ici à mi-chemin entre la notion générale et la notion juridique de créance.

|

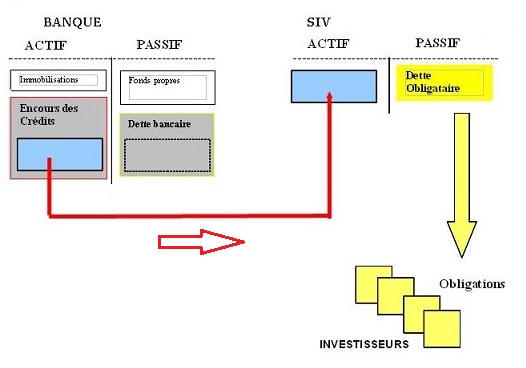

Pour faire le lien avec ce qui suit, voici le schéma de la titrisation pour les banques.

L'actif et le passif sont représentés par des rectangles. Les crédits distribués par la banque s'inscrivent à l'actif du bilan. Les fonds propres quant à eux apparaissent au passif (les bases du langage comptable font l'objet d'un module spécifique du cours). Pour simplifier, disons que les fonds propres représentent le capital. |

Ce qui est important est la visualisation de quelque chose de très abstrait: la vente des créances (les crédits) à l'acheteur lequel, pour payer "vend" à son tour des obligations à des investisseurs.

L'acheteur est une structure intermédiaire, appellée SIV (Special investment vehicle) ou SIC (Special investment company) en jargon anglais. C'est l'équivalent du pool évoqué ci-dessus.

Venons-en à la signification profonde de la titrisation.

Sa raison d'être n'est pas le désir des banques de simplifier leur gestion. Ou de se "débarrasser" des mauvais crédits, comme cela a été hâtivement commenté dans le contexte des subprimes. Une interprétation étrange au demeurant, car on peut se demander qui aurait envie d'acheter des mauvais crédits.

Les motivations des banques pour céder une partie de leurs crédits sont multiples.

- La principale est de réduire leur encours - c'est-à-dire le volume de ces crédits - au regard des contraintes réglementaires imposant un certain niveau de fonds propres par rapport aux crédits accordés. Si les fonds propres baissent, après des pertes par exemple, la banque doit réduire ses engagements pour respecter les ratios imposés. Pour cela elle va vendre une partie de ses crédits à un tiers, une banque ou ... une structure de titrisation. Pour les clients de la banque qui ont bénéficié de ces crédits, rien ne change. La banque continue de percevoir les remboursements, qu'elle reverse ensuite à la structure de titrisation.

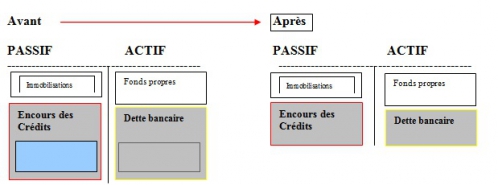

Comme on le voit sur ce schéma, l'encours des crédits "portés" par la banque a baissé, manière de d'améliorer le ratio encours/fonds. Par ailleurs "dette bancaire" peut surprendre. Les banques se prêtent entre elles en permanence. Ceci est expliqué dans le premier cours disponible ci-dessous. - Une autre raison tout aussi importante est le souci de modifier le profil de risque du portefeuille de crédits. Dans ce dernier cas, la banque vend les crédits d'un secteur économique donné et redistribue de nouveaux crédits dans un autre secteur.

- La troisième raison parait contredire la première: en allègeant le bilan des banques, la titrisation leur donne la possibilité de prêter plus. Comment ? Tout simplement en titrisant chaque nouveau crédit, ce qui n'augmente pas leur encours et donc ne modifie pas les équilibres prudentiels. Il n'est donc pas étonnant qu'en Europe on cherche à développer la titrisation, "on" étant les banques et certains gouvernements. Ce qui motive la banque dans le fait de prêter plus est la perspective de gagner plus. En effet, elle perçoit une marge sur chaque crédit vendu à une structure de titrisation.

On verra dans le chapitre consacré au décryptage des calculs financiers comment cette marge est calculée et comment dans le cas des subprimes, elle a pu atteindre des niveaux incroyablement élevés. Pour ceux qui sont à l'aise avec le calcul actuariel, le prix de vente d'un crédit est la valeur présente des paiements futurs. Plus le taux d'actualisation est faible, plus la valeur présente est forte. Il suffit de revendre un crédit à un taux d'intérêt inférieur au taux que connait l'emprunteur pour réaliser une marge importante: plus de 7% de marge par exemple pour un crédit sur 25 ans revendu avec un différentiel d'intérêt de 1%. La banque qui cède un crédit de 100 000 euros dans ces conditions touche 107 000 euros !

La titrisation donne donc aux banques une immense flexibilité dans la gestion de leurs crédits.

Pour les investisseurs aussi la titrisation est un facteur de flexibilité. C'est en effet pour eux la possibilité de choisir avec précision où ils souhaitent investir.

Qui sont ces investisseurs ? Toutes les institutions de France et d'ailleurs qui ont durablement ou épisodiquement de l'argent à placer. Institutions privées ou publiques, ces investisseurs pourraient placer cet argent dans les banques. Beaucoup préfèrent faire des placements en bourse, acheter des obligations, prendre des participations dans des entreprises. Ou simplement confier leur argent à des organismes spécialisés qui feront des placements en leur nom.

On trouve ainsi des compagnies d'assurances, des fonds de pension, des Etats souverains détenteurs d'excédents, des fonds de placement, etc ...

L'ensemble des capacités financières des investisseurs est estimé à 70 000 milliards $ ! Ce chiffre astronomique explique la motivation des banques d'affaires proposant des solutions d'investissement.

Comme on l'a vu, la titrisation va permettre d'offrir de nouveaux "titres" d'investissement sur le marché financier. Ces nouveaux titres sont des obligations mélangeant des crédits d'origines diverses.

Cette diversité joue au niveau des catégories d'emprunteurs. Elle joue aussi au niveau des catégories de biens financés.

C'est précisément ce que veulent les investisseurs: choisir!

Ceux qui ont des affinités avec l'immobilier choisiront des obligations issus de crédits immobiliers. Il en sera ainsi pour ceux qui préfèrent tel ou tel secteur industriel ou tel type de biens (avions, voitures, bâteaux, etc...).

Le choix d'un investissement sur-mesure est dès lors possible ! Et à tous ces investisseurs, il apparaît qu'il est moins risqué de prêter à 100 ou 1000 emprunteurs, plutôt qu'à un seul.

On comprend la ruée des banques d'affaires, en aval de la titrisation. Elles ont exercé tous leurs talents pour diversifier au maximum les choix possibles. Un exemple de cette "ingéniérie financière" est présenté en deuxième partie.

La technique actuarielle est utilisée pour calculer le prix d'un crédit. Mais tout le monde n'a pas l'esprit "matheux" et plus que les formules, il est intéressant de regarder ce qu'on peut appeler l'esprit du calcul, sa philosophie.

Prenons l’exemple d’une banque qui vient d’accorder un crédit à un client. Elle lui a donc versé l’argent correspondant. En contrepartie, elle va recevoir une suite de flux financiers (les mensualités) calculés au taux contractuel.

Le lendemain elle décide de vendre ce crédit à un tiers. Elle ne va pas le faire « gratuitement », mais au contraire s’efforcer de réaliser un gain.

Comment faire, sachant qu’elle ne peut plus changer les conditions accordées au client ?

Celui-ci, d’ailleurs, ignore le plus souvent que la banque a cédé son crédit. Du début à la fin du crédit, il paie donc les mêmes mensualités à la banque d’origine, que celle-ci reverse discrètement à l’organisme qui lui achète le crédit.

En fait, si la banque vendeuse ne peut pas changer les conditions contractuelles, elle va « jouer » avec le prix de vente. …. ce qui revient à changer le taux d’intérêt de l’opération du point de vue de l’acheteur du crédit.

On peut le comprendre intuitivement.

Prenons un crédit sur un an de 100 avec un taux de 10%. L’acheteur l’achète 105, mais va percevoir les mensualités d’origine. Rapportées à 100, la rentabilité était de 10%., mais ces mêmes mensualités rapportées à 105 font baisser la rentabilité à disons 9%.

Dans cette hypothèse, la banque vendeuse a fait un profit immédiat de 5. De son côté, la banque acheteuse a fait une opération financière qui lui rapporte 9%. Elle peut y trouver son … intérêt. En pratique tout ceci est bien évidemment négocié âprement.

A noter que si la banque vendait le crédit 90, elle ferait une perte de 10, et la banque acheteuse ferait une opération lui rapportant 11% ou plus.

Les « vrais chiffres » donnent le vertige dès que les durées sont longues.

Le calcul actuariel montre qu’une obligation de 10 ans au taux facial de 2% vendue au taux de 1% entraîne une plus-value de 9% dans les livres du vendeur. Si le taux de rachat est de 0.25%, cette plus-value double soit 18%.

C’est exactement le mécanisme utilisé par la BCE pour renflouer discrètement les banques de la zone euro et renforcer leurs fonds propres. Une politique appelée quantitative easing (analysée sous l'onglet "taux négatifs" en colonne de droite).

A noter qu’en termes techniques, le prix est la valeur actuelle d’une suite de flux, actualisés avec un taux donné. Il y a donc autant de prix qu’il y a de taux. Il y a quatre paramètres : durée, taux et prix et mensualité. La connaissance de trois d’entre eux permet de connaitre le quatrième.

Pour ceux que cela intéresse, on peut trouver facilement les formules dans excel (fonctions financières) et faire des tableaux de résultats montrant la sensibilité de l’un des paramètres en fonction des trois autres.

La titrisation est un moyen de développer le crédit sans charger les banques.

Il faut bien voir ce point: la titrisation entraîne un changement profond du mode de financement du crédit. Les crédits inscrits au bilan sont habituellement financés pour partie par les dépôts de la clientèle, et pour le reste, massivement, par appel au marché interbancaire.

Ce marché interbancaire est lui-même alimenté par les banques excédentaires en trésorerie et par les banques centrales. Celles-ci assurent "la liquidité du marché" tout en appliquant leur politique monétaire (contrôle de la masse monétaire par les volumes et les taux d'intérêt), comme expliqué dans l'extrait du premier cours accessible ci-dessous la banque.

La titrisation transporte le risque de crédit en dehors de la sphère bancaire. Les crédits titrisés sont financés par les marchés, c'est-à-dire par l'épargne des investisseurs.

Cette possibilité de financer les crédits en dehors des circuits bancaires est particulièrement recherchée lorsque les banques sont à la peine pour faire leur métier, faute de fonds propres suffisants, et aussi parce qu'il y a des risques que les banques ne peuvent pas prendre car elles mettraient en danger les dépôts de leurs clients.

La relance de l'économie européenne impose le développement du crédit aux entreprises. Or les banques ont atteint leurs limites, du fait de l'augmentation des faillites et des dispositions de Bâle III qui pèsent sur leurs fonds propres.

La titrisation est donc un sujet d'actualité. Les choses se feront, mais lentement car le traumatisme des subprimes est encore dans les esprits....

|

pour aller plus loin

Sans avoir peut-être tout compris, vous avez certainement saisi l'essentiel de la titrisation, c'est-à-dire son principe. Ce sujet est abordé deux fois dans le cours. Une première fois pour montrer l'importance de la notion de titre, une notion plutôt intuitive et qui est à la base de la compréhension des marchés. Une deuxième fois, vers la fin du cours, car l'analyse approfondie de la titrisation permet une synthèse des connaissances dans le domaine de la banque et des marchés.

|

|

Avoir en tête la structure des bilans (entreprise et banque) Creuser le fonctionnement des banques et des marchés financiers |

- o - o - o - o - o -

VOIR D'AUTRES EXTRAITS : (clic sur image)

|

|

|

|

|

|

|

|

|

||

MAJ 15/01/2016