titre-b

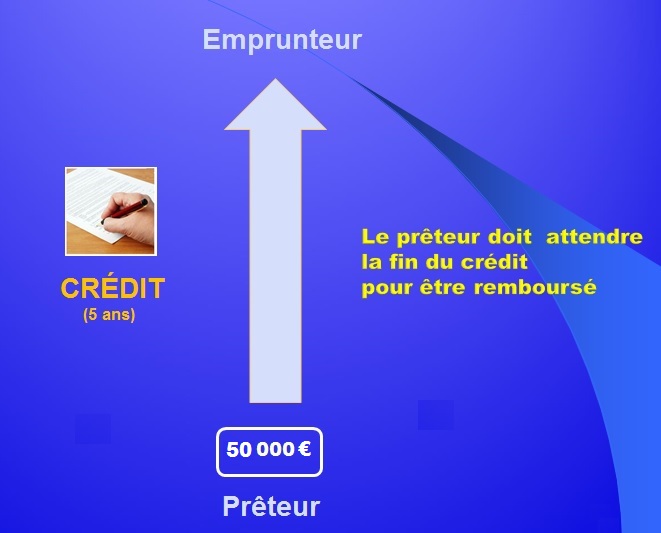

Dans un crédit classique, crédit bancaire ou prêt personnel, le prêteur et l'emprunteur sont liés jusqu'au remboursement complet du crédit.

Cet aspect des choses peut présenter un inconvénient pour le prêteur, dont l'argent est en quelque sorte "bloqué".

Pour l'illustrer cette situation, on peut prendre l'exemple d’un prêt direct entre personnes, comme cela existe souvent, un prêt entre amis.

|

Imaginons un particulier héritant de cinquante mille euros, une somme dont il n’a pas l’emploi immédiat, et qu’il n’hésite pas à prêter à un très vieil ami qui lui en fait la demande. Les deux amis conviennent d’un prêt remboursable en totalité à l’issue d’une période de cinq ans et porteur d’intérêts intermédiaires. Ils s’entendent pour garder une trace écrite de leur accord et rédigent un document ressemblant en tous points à un contrat de prêt. Les choses se passent bien, les intérêts sont payés aux échéances convenues. Mais la troisième année, le prêteur découvre qu’il aurait bien besoin de ses cinquante mille euros car il doit faire face à une dépense imprévue. Impossible, moralement, de demander le remboursement anticipé du prêt à son ami, qui d’ailleurs ne le pourrait pas. Le prêteur n’a d’autre ressource que de s’adresser à son banquier. |

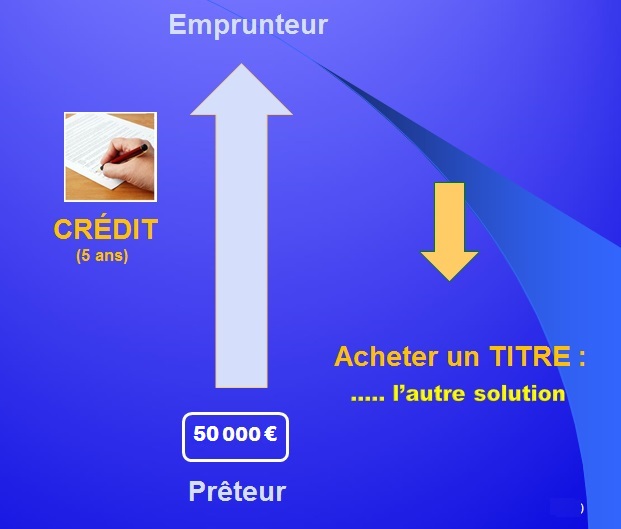

C’est précisément pour faire face à ce genre de situation qu’une autre manière de faire a été conçue, la vente d'un titre.

Plutôt qu’un prêt liant le prêteur et l’emprunteur, il aurait été plus simple d’établir un document signé par l’emprunteur et lui seul, précisant son engagement à payer cinquante mille euros à une date du futur et des intérêts sur cette somme. Quelque chose comme une reconnaissance de dette, mais sans mention de bénéficiaire.

|

|

Le prêteur aurait alors tout simplement « acheté » ce papier, appelé titre.

L’avantage ? Le titre en question serait devenu immédiatement cessible. En d’autres termes, le prêteur aurait pu le revendre à tout moment, au bout de trois ans dans ce cas, sans aucune formalité. A condition bien-sûr de trouver un acheteur, c’est-à-dire quelqu’un disposé à prêter cinquante mille euros remboursable deux ans plus tard, et produisant l’intérêt fixé à l’origine.

Formulé d'une autre façon, il faudrait trouver un investisseur disposant de cette somme et désireux de la placer dans de bonnes conditions.

Difficile ? Peut-être, si un nombre limité de personnes est au courant de l'existence de ce titre à vendre. Très facile au contraire si l'information est publique, car alors le nombre des investisseurs potentiels augmente. Et encore plus facile si les taux d’intérêts ont baissé sur la période écoulée, auquel cas le « placement » sur deux ans au taux d’origine devient attractif pour l'investisseur. Et s'ils sont plusieurs, une surenchère risque de se produire, ce qui ferait monter le prix du titre. ... on voit s'ouvrir ici les portes du "marché".

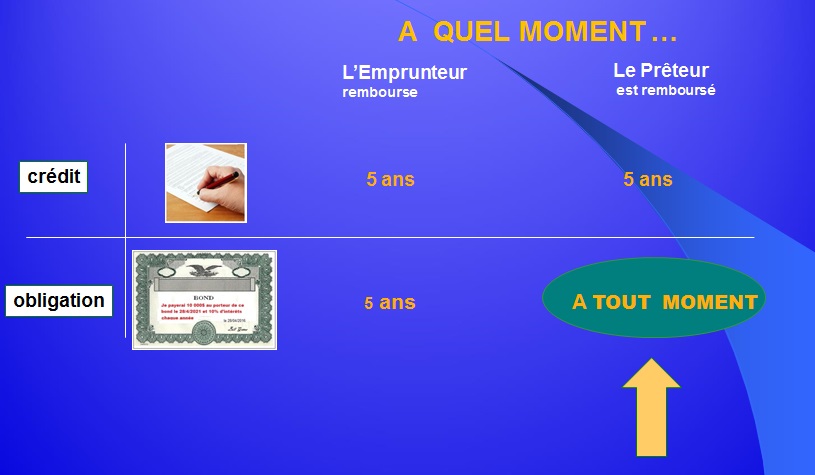

Ce titre cessible qu’auraient pu imaginer les deux amis est l’ancêtre de ce qu’on appelle aujourd’hui - pour les entreprises et les États - une obligation.

Il faut bien voir dans ce mécanisme simple un élément fondamental: celui qui rembourse l'investisseur initial n'est PAS l'emprunteur d'origine, mais un autre investisseur.

Pour l'emprunteur d'origine, rien ne change: il paie les intérêts et le capital aux dates indiquées sur l'obligation.

En revanche, le "prêteur", c'est-à-dire le détenteur du titre, peut quant à lui être remboursé à tout moment.

Le succès des obligations est phénoménal: il y a dans le monde énormément d’entreprises et d’États qui ont besoin d’argent. Et il y a en face énormément d’autres entreprises, d’États et d’institutions qui ont de l’argent disponible.

Cette demande et cette offre se rencontrent chaque jour sur un « marché » appelé marché obligataire.

Les prêteurs, du fait de leur nombre sont toujours sûrs de pourvoir revendre les obligations achetées, avec, en prime, la possibilité de faire un bénéfice.

Cette souplesse considérable explique l’immense succès de cette forme de prêt. Les volumes quotidiens avoisinent les milliers de milliards d’Euros! Comme beaucoup d’inventions financières, celle-ci repose sur une observation de bon sens : un prêteur sera d’autant plus disposé à prêter qu’il sait qu’il n’est pas lié à l’emprunteur, et qu’il peut récupérer sa mise à tout moment sans gêner l’emprunteur.

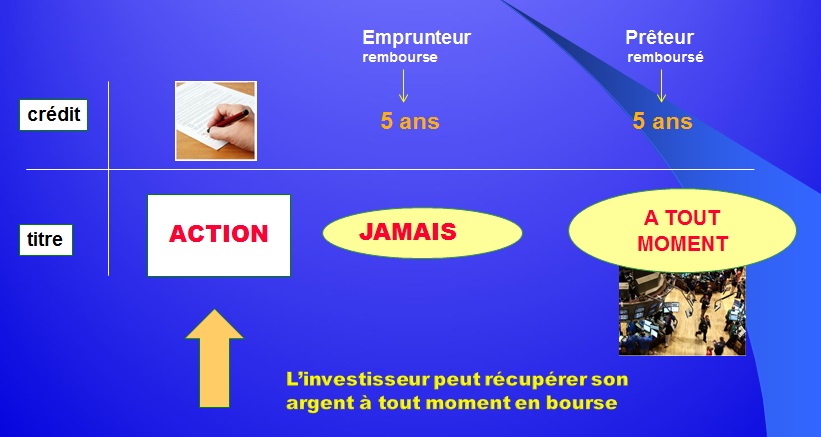

Il y a mieux encore encore que les obligations. Ce mieux c’est l’emprunt qui n’est jamais remboursé par l’emprunteur, et que pourtant le prêteur peut néanmoins récupérer à tout moment.

Ce miracle, c’est la bourse !

Voyons cela. Une entreprise qui a besoin d’argent pour financer un investissement – recruter ou acheter des machines – a le choix entre trois solutions : elle peut souscrire un crédit bancaire, émettre des obligations ou aller en bourse.

Un crédit bancaire doit être impérativement remboursé. Une émission obligataire aussi …. sauf qu’il y a un moyen de l’éviter !

Par exemple en émettant, le jour du remboursement, de nouvelles obligations pour le même montant que celles qui sont arrivées à échéances. L’argent « frais » ainsi obtenu permet le remboursement des obligations précédentes. L’opération est neutre pour l’entreprise. Un emprunteur bien connu le fait chaque semaine, ou presque ! Cet emprunteur c’est …l’État français.

Pour les actions c’est beaucoup plus simple. Les actions émises ne sont jamais remboursées … par l’entreprise. Sauf cas exceptionnel, lorsqu’une entreprise est dissoute, ce qui n’arrive jamais ou presque, ou, cas très rare aussi, lorsque l’entreprise rembourse pour partie les actionnaires. En fait ce sont les actionnaires qui décident.

Mais comment ceux qui achètent des actions acceptent-ils de n’être jamais remboursés ? La réponse est simple: ils savent qu’ils ne seront jamais remboursés par l’entreprise, mais ils pourront revendre leurs actions à tout moment sur le marché, c’est-à-dire en bourse. Avec là-aussi, comme pour les obligations l’espoir de gagner plus, mais aussi de perdre.

C'est un paradoxe qui peut étonner: la spéculation des investisseurs sur les marchés conditionne le bon fonctionnement de leur finalité première qui est de permettre aux entreprises de se financer.

L'importance du marché se mesure par sa taille, c'est-à-dire le nombre d'intervenants, et par l'intensité des échanges. la combinaison de ces caractéristiques définissant ce qu'on appelle sa liquidité.

Les échanges -ventes et achats - "spéculatifs" contribuent à doper les volumes du marché. La volatilité des cours, c'est-à-dire les écarts importants sur une courte durée sont pour beaucoup d'investisseurs des opportunités de gain.

Plus il y a d'intervenants, plus ces intervenants sont actifs et plus le marché est, selon l'expression consacrée, liquide.Un marché liquide est celui qui garantit qu'à tout moment il y aura un acheteur ou un vendeur.

Ce dynamisme profite indirectement aux entreprises qui ont besoin de financement, car toute nouvelle émission d'obligations ou d'actions de la part de l'une d'entre elles aura d'autant plus de chances de trouver "preneur".

Le miracle de la bourse et du marché obligataire est dans la cohabitation de deux mondes ayant des visions opposées de la notion de temps.

L'entreprise est dans le temps long. Elle sait que les ressources obtenues lors de l'émission initiale d'actions ou d'obligations lui sont acquises dans la durée.

Les investisseurs sont dans le temps court, et même très court. Ils peuvent revendre à tout moment, voire même faire plusieurs aller-retours dans une même journée.

Comme on peut s'en douter, l'accès initial à la bourse et le maintien de la cotation au fil du temps imposent naturellement des contraintes sévères pour les entreprises comme la publication trimestrielle de comptes certifiés et le respect des normes comptables

Qu'est-ce qui rend le marché obligataire ou la bourse attractifs, pourquoi y a t-il autant de participants? La raison principale, voire unique, est l'espoir de gain des investisseurs. Pour les actions, c'est l'espoir de voir les cours monter, et / ou l'espoir de toucher des dividendes importants. Rien n'est évidemment sûr, et les risques positifs ou négatifs sont à la hauteur des espoirs. Pour l'acheteur d'obligations, le risque est bien moindre, comme l'est aussi l'espoir de revente avec profit. Risques et gains potentiels sont corrélés.

Revenons au point de vue de l'emprunteur.

La première solution pour lui consiste à vendre des obligations. On parle alors d'émission obligataire. Comme indiqué plus haut, sur le plan financier, il n'y a pas de différence par rapport à un crédit bancaire. L'emprunteur reçoit le montant prévu et il est engagé à rembourser le capital et les intérêts aux échéances fixées. Ce qui a changé, c'est l'enveloppe juridique du crédit, le titre, qui va donner à ce crédit sa facilité à "changer de main".

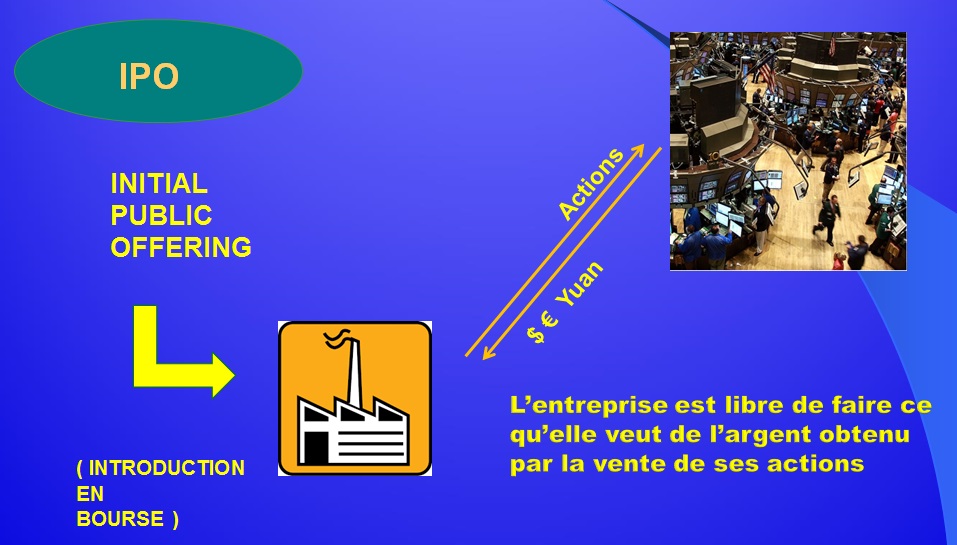

L'autre solution est donc la vente - ou émission - d'actions. La première émission s'appelle une introduction en bourse, dont l'équivalent en anglais est Initial Public Offering. En jargon boursier, on parle simplement d' IPO pour la première fois, et pour les suivantes, de nouvelle émission d'actions ou d'augmentation de capital.

La plus importante IPO jamais réalisée l'a été en septembre 2014 par la société chinoise Ali Baba, l'équivalent d'Amazon. Le succès du premier jour a été tel que le cours a immédiatement augmenté de 38%! Cela signifie que certains souscripteurs ont immédiatement revendu les actions qu'ils venaient d'acquérir!

Cette ruée des investisseurs a donné à Alibaba l'idée de faire une deuxième émission dans la foulée. Finalement, l'opération a rapporté 25 milliards de $, soit quelques 3 millliards de plus que prévu dans l' IPO!

Il faut bien voir aussi que le potentiel de financement du marché (marché obligataire et bourse) est bien supérieur au potentiel de crédit des banques. A cela plusieurs raisons, dont quelques unes sont indiquées ici.

Le potentiel du marché découle d'une donnée simple: l'épargne mondiale, qui se chiffre en dizaines de milliers de milliards de $.

Par contraste, le potentiel des banques est en quelque sorte bridé par les contraintes de sécurité qui pèsent sur elles, et notamment le fait qu'une banque ne peut pas prêter plus qu'un multiple de ses fonds propres (disons pour simplifier son capital augmenté des bénéfices qu'elle n'a pas distribués sous forme de dividendes).

Cette obligation n'a pas force de loi, mais pour des raisons de bon sens, elle s'est imposée aux banques de la planète, comme condition de leur coopération (voir la rubrique "marché interbancaire").

Une autre raison est la spécialisation. Le marché obligataire concerne plutôt les crédits "longs" et très longs, de une à plusieurs années. La bourse finance le capital des entreprises et présente donc de grands risques.

De son côté, la banque se concentre sur les crédits courts et très courts, comme les crédits de trésorerie ou les découverts, lesquels demandent un suivi attentif de sa part. La banque prend des risques limités pour ne pas mettre en danger les dépôts, c'est-à-dire l'argent des clients sur leurs comptes.

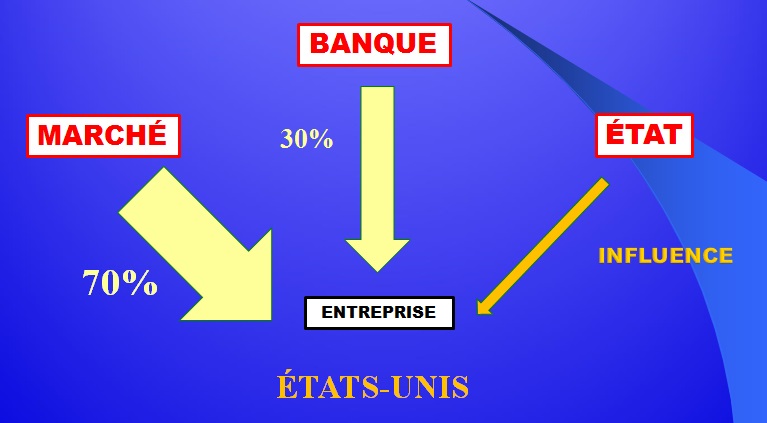

Illustration: aux États-Unis, la répartition des financements - crédit, obligataire, bourse - fait apparaître la pré-éminence du marché.

Les proportions sont inverses en Europe. La raison majeure du déséquilibre? Le financement en capital des entreprises. Ce type de financement, le capital-risque, s'appuie sur une ingéniérie financière de haut niveau, un secteur beaucoup plus développé aux États-Unis qu'en Europe.

Le développement des marchés en Europe s'impose, afin de permettre la création et le développement d'un plus grand nombre d'entreprises. La BCE s'en préoccupe d'ailleurs...