Les rachats d'obligations

|

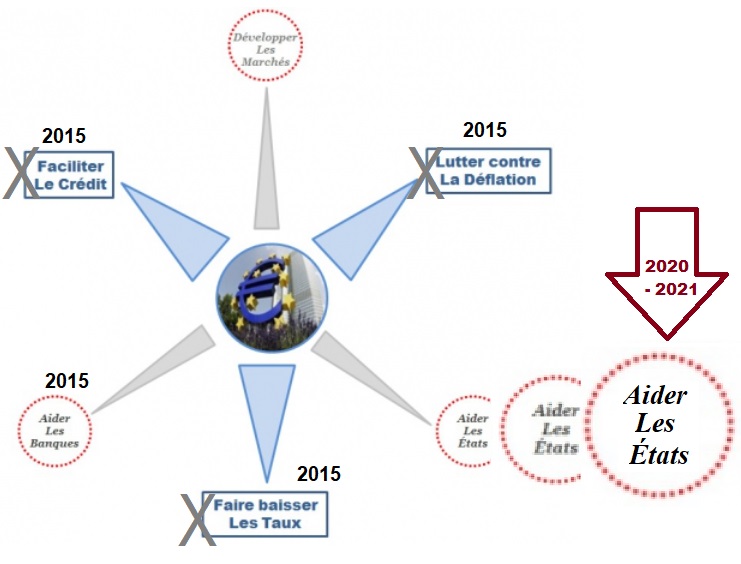

Le contexte de la pandémie a marqué un point haut de la politique dite de quantitative easing menée par la BCE depuis 2015. L'augmentation spectaculaire des rachats d'obligations souveraines en 2020-2021 a mis en lumière l'impact positif de cette politique pour les États, pour les banques aussi, et au-delà pour l'économie européenne. |

|

En bref

Ce qui suit explique le mécanisme des rachats d'obligations aux banques et leurs conséquences, qui vont bien au-delà de leur justification d'origine, la lutte contre le risque de déflation. Ce qu'il faut retenir est que cette technique constitue en fait une manière d'aider les États à se financer, mais sans contrevenir aux règles de fonctionnement de la BCE qui interdisent le financement direct.

Le financement indirect des États est avec les taux négatifs l'élément central - et le plus surprenant - de la politique de la BCE. Pour la première fois en effet, les États ne dépendent plus des marchés pour couvrir leurs déficits. C'est la BCE qui fixe les taux d'intérêt et, pour aider les États, les maintient à un niveau très bas.

Les taux négatifs vont encore plus loin dans cette aide, puisqu'ils constituent une subvention non déguisée. Les taux négatifs ne sont pas une invention du marché, comme cela a souvent été commenté. Ils sont une extension aux obligations souveraines - dans un sens favorable aux États - des pénalités qui frappent certains dépôts des banques auprès de la banque centrale.

La troisième composante du quantitative easing est capitale puisqu'elle concerne l'avenir: c'est le prolongement des maturités des obligations achetées par la BCE. Ces maturités sont ainsi passées de 6 mois (avant 2015) à dix, vingt,... et sans doute plus. La BCE l'a annoncé, elle le fait, mais on ne connait pas les détails.

La conséquence est simple et considérable: un tiers de la dette de la France sera remboursé à un horizon très lointain. Cela signifie que pour les marchés, le risque "Europe" a baissé. Et donc des facilités d'emprunt beaucoup plus grandes lorsque le quantitative easing sera terminé. |

|

|

LE MÉCANISME DES ACHATS |

|

|

L'AIDE AUX ÉTATS ET AUX BANQUES |

|

|

L'AVENIR DU QE - 2 articles de l'auteur |

|

| |

ZOOM: LES TAUX NÉGATIFS |

| |

POUR ALLER PLUS LOIN |

|

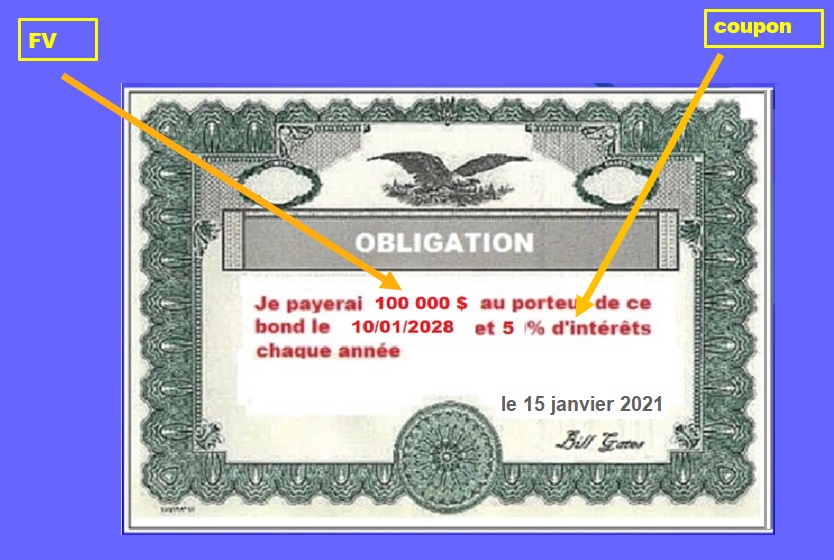

Pourquoi les obligations Pour l'emprunteur, la raison principale du recours à l'émission d'obligations plutôt qu'au crédit bancaire découle des capacités limitées des banques. Le financement par les marchés s'est donc imposé face à l'importance des besoins des États. Pour le prêteur, la différence la plus importante entre un prêt direct et l'achat d'une obligation est sa "liberté" relative: il n'est pas lié à l'emprunteur. La substitution d'un prêteur à un autre est une procédure lourde dans le cas du crédit car celui-ci est individualisé. Une obligation est au contraire anonyme, au porteur. L'acheteur d'une obligation peut la conserver jusqu'à son terme, ou la revendre à son gré, le lendemain même de son achat.

Le taux d'intérêt Le point commun entre un crédit bancaire et une émission d'obligation est son coût pour l'emprunteur, son taux d'intérêt, qui exprime l'appréciation du risque par le prêteur. La mesure de ce risque n'est pas une science exacte puiqu'elle repose en partie sur l'anticipation d'événements futurs, donc incertains. La moyenne de ces mesures s'exprime par le taux d'intérêt du marché, en constante évolution.

remarque: FV (valeur future) est le montant emprunté qui sera remboursé à échéance

Pourquoi revendre une obligation Besoin de liquidités imprévu, perception d'un risque latent chez l'emprunteur, changement de politique d'investissement ou opportunité de réaliser un bénéfice à la revente sont les raisons principales expliquant l'intensité des échanges sur le marché obligataire.

Marché primaire et secondaire Le marché primaire désigne les émissions d'obligations par les emprunteurs et leur achat par ceux que l'on nomme les investisseurs. Il est réservé à un nombre restreint de participants. Le marché secondaire, ouvert à tous, concerne les échanges d'obligations entre les investisseurs.

Prix de rachat d'une obligation C'est le point central: le "prix" d'une obligation n'est pas son montant affiché. Pour le comprendre prenons l'exemple d'une obligation émise à un moment donné pour un montant facial de 100 000 euros, un intérêt annuel de 4% (appelé coupon) et une maturité de cinq années. Quelques semaines après, le prix de cette obligation n'est plus son prix initial car il y a de grandes chances que les taux d'intérêt de l'argent à cinq ans ait changé.

Supposons que le marché se soit détendu et que le taux à cinq ans ne soit plus que de 3%. Le coupon annuel de 4 % fixé à l'origine, soit 4 000 euros ne peut pas être changé. Si le détenteur de l'obligation la revend à son prix d'achat, c'est une aubaine pour l'acheteur qui va bénéficier d'un taux supérieur au taux du marché. Pour s'aligner sur ce taux du marché, le vendeur, qui ne peut pas modifier le coupon nominal, va augmenter le prix de vente, de manière à faire baisser le taux d'intérêt réel pour l'acheteur.

On comprend intuitivement que le "prix" d'une obligation sur le marché secondaire est donc supérieur au prix d'émission si le taux d'intérêt du moment a baissé par rapport au taux d'origine du coupon, ou inférieur si ce taux d'intérêt a monté.

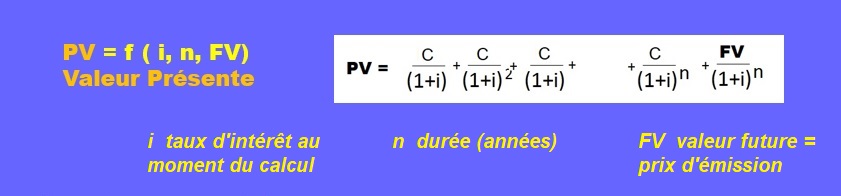

Calcul actuariel Dans cet exemple, 5 ans et un différentiel de taux de 1%, le montant exact du prix de vente de l'obligation serait de 104 580 euros. La formule de calcul est la suivante:

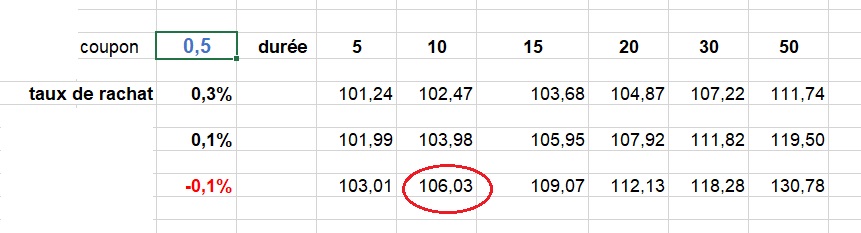

Comme indiqué, Excel permet de faire ce genre de calculs. L'important est de comprendre le pourquoi de la différence entre prix d'émission et prix de marché de l'obligation, et la sensibilité de cette différence en fonction du différentiel des taux et surtout de la durée. Ainsi une obligation sur 10 ans au taux facial de 0,5% et rachetée au taux de -0,1% fera apparaître une plus value de 6%. Et le double sur 20 ans!

|

|

L'aide aux États est plus que jamais au centre de la politique de la BCE, comme l'a montré l'augmentation spectaculaire des rachats d'obligations souveraines. Derrière cette mesure technique, il faut bien voir en effet le financement de fait des États, même si juridiquement, le droit est respecté puisque ce financement n'est pas direct.

Les mesures d'urgence dictées par la pandémie marquent un tournant d'une grande ampleur non seulement du fait des montants concernés, mais parce ce qu'ils concrétisent une avancée dans la marche de l'Europe vers la souveraineté monétaire.

En marge de ces mesures, il faut noter l'écroulement de certaines lois économiques, et non des moindres.

L'inflation par exemple, n'est plus corrélée avec la création monétaire comme on l'a pensé pendant longtemps. On ne sait pas d'ailleurs expliquer son maintien à des niveaux très bas pendant si longtemps.

Toujours à propos de l'inflation, on note l'invalidité de la fameuse loi de Philips, qui reliait inflation et chômage. Contrairement à cette loi, nous avons aujourd'hui la co-existence de la faible inflation et du chômage, le contraire de ce qu'affirmait la loi de Philips.

L'aide aux États est indirecte à travers le rachat des obligations souveraines détenues par les banques et directe à travers les taux négatifs (voir ci-dessous). Les traités européens interdisent le financement direct des États par la banque centrale. Il s'agit ici d'opérations sur le marché secondaire des dettes souveraines. La BCE est donc juridiquement irréprochable. La controverse allemande sur l'illégalité des opérations a échoué après l'arrêt de la Cour Constitutionnelle de Karlsruhe.

|

|

Intermédiaires dans le financement des États, les banques font des plus-values importantes - entre 5 et 20% - sur la cession des obligations qu'elles détiennent et que la BCE propose de racheter, ... à des conditions évidemment incitatives.

Cet aspect de la politique de la BCE n'a pas été explicité et on peut comprendre les raisons de cette discrétion, même si cette forme d'aide sectorielle directe ne pèse pas sur l'intérêt général, au contraire même. Il y a eu des précédents, techniquement moins subtils, comme l'aide de la FED aux institutions touchées par la crise des Savings & Loans, les caisses d'épargne américaines. |

|

Plusieurs raisons permettent de penser que c'est bien le cas, et notamment la hausse continue des fonds propres des banques européennes ces dernières années. On peut noter aussi que la complainte du secteur bancaire à l'égard des taux négatifs a fait long feu.

Dans cette affaire, la BCE maitrise tous les paramètres de création des plus-values par les banques qui lui revendent les obligations achetées aux États sur le marché primaire. |

|

| C'est ainsi qu'elle a suggéré d'une manière ou d'une autre aux États l'allongement progressif de la durée des obligations nouvellement émises. Et aussi les taux d'intérêts, progressivement ramenés à zéro puis négatifs. C'est elle qui décide du taux d'intérêt utilisé pour le rachat aux banques. Ce qui est intéressant à observer est la réaction ou plutôt la non-réaction des marchés. |

|

Interbancaire Bien des années après la crise, le marché interbancaire, lieu d'échange quotidien des liquidités, ne s'est pas complètement rétabli. Ce qui inquiète encore est l’état réel des banques espagnoles, italiennes et … allemandes. La BCE a donc gardé son rôle de contrepartie unique pour ces banques. En clair, c'est elle qui prête directement (ou prend en dépôt) les liquidités quotidiennes des banques, alors que normalement les banques se prêtent cet argent entre elles. Les volumes, énormes, expliquent en partie le gonflement de son bilan. C’est ainsi qu'il faut comprendre les taux de dépôts négatifs, destinés à l'origine à encourager les banques en situation d’excédents à revenir sur le marché interbancaire ou à prêter à l'économie. Les taux négatifs ont ensuite profité directement aux États (voir plus bas) . |

|

Deux articles du Fondateur de Octobre 2021 CAPITAL (clic) Mars 2023 LES ÉCHOS (clic)

La résurgence de l’inflation en 2022 a donné un regain d’actualité au débat sur la poursuite ou non du quantitative easing. Il faut se rappeler en effet que la politique de rachat des obligations souveraines avait été justifiée à l’origine par la nécessité de lutter contre la déflation alors menaçante. Il semblerait logique d’arrêter le dispositif dès lors que l’inflation est de retour et pourrait même dépasser les objectifs communément admis.

Il faut observer à cet égard que ce quantitative easing n’a jamais reçu le soutien des économistes, bien au contraire. Après avoir pointé « l’inondation des marchés en liquidités » et son impact présumé sur le prix des actifs, ces derniers dénoncent à présent la taille excessive du bilan des banques centrales.

Le premier argument est difficile à accepter, sachant que les liquidités en question sont en fait prêtées aux États pour financer leurs déficits, et qu’il faut donc chercher ailleurs les raisons de la hausse des prix des actions et de l’immobilier des grandes villes. Et quant à la taille du bilan des banques centrales, rien n’est dit ce qui devrait en être la limite et en quoi le phénomène, certes troublant, est critiquable.

Un succès incontestable

C’est un fait que les banques centrales ont utilisé des méthodes empiriques qui font balbutier la science économique. Il est pourtant difficile de contester l’efficacité des rachats d’obligations souveraines que chacun a pu observer dans le contexte de la pandémie, sans en comprendre vraiment la technicité.

Et de même à propos des taux négatifs, dont la théorie économique nie l’existence et qui ont contribué à l’allègement des charges d’endettement des États, ou encore la disparition inexpliquée du lien entre création monétaire et inflation. Pour de nombreux économistes, le quantitative easing ne devrait pas exister. Il faut pourtant bien percevoir ce que les États lui doivent, et qui va au-delà des facilités d’emprunt actuelles. La structure de l’endettement souverain en Europe a en effet profondément changé en ce sens qu’environ un tiers de la dette n’est plus exigible qu’à un horizon de plusieurs dizaines d’années, voire plus, du fait de l’engagement de la BCE de renouveler les obligations qu’elle détient.

Le nouveau profil des dettes souveraines

La traduction immédiate de ce nouveau profil de dette est un abaissement sensible de la perception du risque « Europe » de la part des marchés. D’une certaine manière en effet, on peut assimiler aux fonds propres d’une entreprise cette partie de la dette qui a été reprise par la BCE et qu’elle pourrait détenir indéfiniment. La conséquence la plus visible sera des conditions d’emprunt très favorables le jour où les États devront compter à nouveau sur les marchés pour se financer.

Sur tous ces plans nous sommes en terra incognita. Pour la première fois la BCE et les autres banques centrales se sont substituées aux marchés, sans conséquences négatives perceptibles, au contraire, comme le montre la stabilité des taux de change. Cela laisse penser que, si besoin était, rien n’empêcherait la BCE de recourir à nouveau au quantitative easing après l’avoir interrompu.

QE or not QE Il semble que son abandon progressif, le fameux tapering, pourrait bien survenir en premier aux États-Unis et faire tache d’huile ensuite.

Le Président américain a en effet promis des investissements d’une ampleur considérable pour la rénovation des infrastructures du pays, des investissements que seule la banque centrale, la FED, pourrait financer. Obtenir ce financement serait pour lui un avantage politique indiscutable, dans l’optique des élections de mi-mandat notamment. Ses adversaires politiques l’ont bien perçu, qui tentent de mobiliser l’opinion sur les dangers de l’argent facile et la nécessité d’arrêter la politique de quantitative easing. |

|

A l'origine, les taux négatifs ont été conçus pour dissuader les banques de laisser leurs liquidités auprès de la BCE et les inciter au contraire à prêter plus aux entreprises, soit directement sous forme de crédits, soit indirectement en prêtant aux autres banques par le biais du marché interbancaire.

Il est intéressant d'observer comment ce qui était donc conçu initialement comme une pénalité est devenu un taux d'intérêt ... négatif, provoquant l'incompréhension des économistes. Dans leur définition classique en effet, les taux d'intérêts sont assimilés à des prix et résultent de la confrontation d'une offre et d'une demande. Or un prix ne peut pas être négatif.

Le pas en avant, la transformation d'une pénalité en taux d'intérêt, s'est concrétisé par la création d'obligations à taux négatifs. Il est alors apparu que les taux négatifs popuvaient être un outil formidable de subvention des États. Ainsi, non seulement la BCE prête de fait aux États, sans contrevenir à la lettre des accords qui régissent son action, mais de surcroît elle les subventionne!

Rien de tout cela n'est écrit et public, naturellement, mais c'est ce qui peut être déduit des mécanismes connus, la combinaison des taux d'intérêts négatifs sur les obligations souveraines et de leut rachat par la BCE sur le marché secondaire. |

|

La sécurité avant tout ? Il parait absurde de parler d'investisseurs prêts à souscrire des obligations à taux d'intérêt négatifs, c'est-à-dire prêts à payer pour la sécurité de leur investissement. De nombreux commentaires ont été en effet publiés dans ce sens.

Il semble plus raisonnable de penser que les taux négatifs ne sont appliqués qu'aux obligations rachetées par la BCE sur le marché secondaire, c'est-à-dire en priorité aux obligations souveraines. Cette interprétation suppose que les émetteurs privés d'obligations à taux négatif savent que celles-ci seront rachetées par la BCE dès leur émission (indirectement, grâce aux banques intermédiaires). |

VOIR DES EXTRAITS DU COURS ![]()

|

|

|

|

|

||

MAJ 04/2023