Suite ...

|

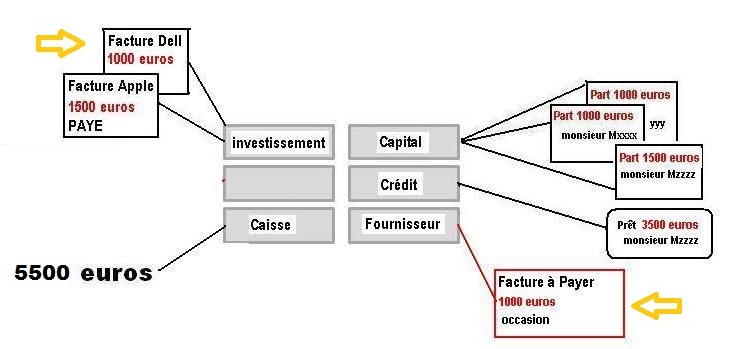

ACHAT D'UN DEUXIÈME ORDINATEUR |

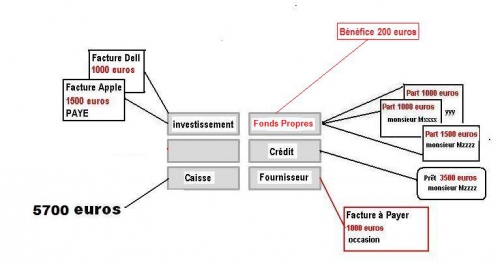

Un deuxième ordinateur a été acheté 1000 euros. Le vendeur a spontanément proposé de payer dans les quinze jours.

Voici le nouveau bilan après cette opération:

Total colonne de gauche: 8000 euros - colonne de droite: 8000 euros

Il n'y a pas eu de paiement, donc pas de changement au niveau de la caisse. En revanche la colonne de droite voit apparaître le crédit du fournisseur de l'ordinateur Dell. Ce n'est pas un emprunt, c'est une forme de crédit. Pour dire les choses autrement, l'entreprise a une dette vis-à-vis du fournisseur.

|

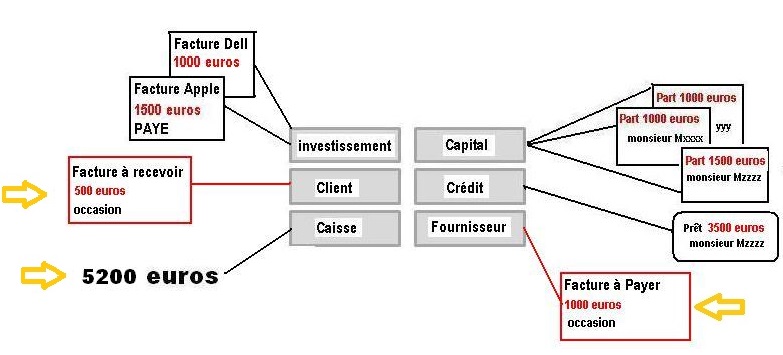

PREMIÈRE VENTE, PAYABLE DANS UN MOIS |

La première vente a été réalisée!

Plus exactement un achat d'ordinateur d'occasion, payé comptant 300 euros, revendu quelques jours après, dans le même état, pour 500 euros. Une facilité de paiement de 30 jours a été accordée à l'acheteur qui ne pouvait pas payer comptant.

Total colonne de gauche: 8200 euros - colonne de droite: 8000 euros

La caisse a baissé de 200 euros, le prix de l'ordinateur d'occasion payé comptant.

En revanche, les autres transactions

- la revente de l'ordinateur d'occasion

- l'achat du Dell

n'ont pas donné lieu à des mouvements de cash, puisque tout s'est fait à crédit.

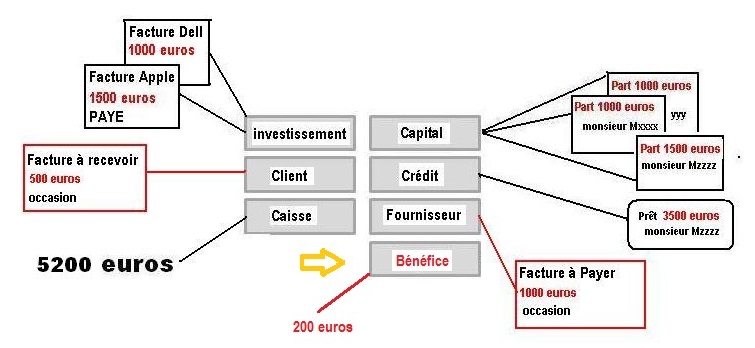

On constate à présent que le total des colonnes n'est plus identique. La différence est de 200 euros. C'est précisément le bénéfice réalisé sur l'opération d'achat-vente de l'ordinateur d'occasion. A qui appartient ce bénéfice ? Aux actionnaires. Donc il figure à droite.

Voici comment le bénéfice est exprimé:

Total colonne de gauche: 8200 euros - colonne de droite: 8200 euros

Remarquons que la Caisse désigne en fait les liquidités, c'est-à-dire le "cash" et surtout les avoirs bancaires courants. On a compris dans l'exemple ci-dessus que ces liquidités n'ont rien à voir avec la rentabilité ou le bénéfice.

|

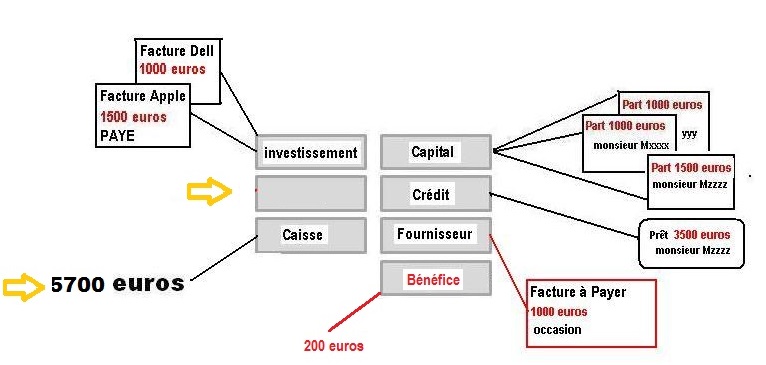

LE CLIENT EST VENU RÉGLER SON ACHAT |

L'acheteur d'ordinateur d'occasion est venu régler son achat, soit 500 euros. En conséquence, le crédit "client" est effacé et la caisse augmente à hauteur de cet encaissement.

Total colonne de gauche: 8200 euros - colonne de droite: 8200 euros

|

Différence entre capital et fonds propres: le bénéfice appartient aux actionnaires, c'est leur entreprise. Ils peuvent le retirer pour eux (ce qu'on appelle un dividende) ou le laisser dans l'entreprise. Ce bénéfice vient alors s'ajouter au capital. L'ensemble capital plus bénéfice constitue les fonds propres. Cette notion de fonds propres sera amplement discutée par la suite dans le contexte de l'entreprise et de la banque.

Pourquoi cette importance ? Les fonds propres rassurent tous ceux qui prêtent à l'entreprise, banques, fournisseurs et autres créanciers. Les fonds propres sont un élément-clé pour l'attribution des crédits. En ce qui concerne les banques elles-mêmes, les ratios de fonds propres sont au coeur du contrôle de leur activité par les autorités chargées de leur régulation. |

|

DISTRIBUER LE BÉNÉFICE OU LE LAISSER DANS LA SOCIÉTÉ ? |

Nos actionnaires ont décidé de ne pas distribuer de dividendes et donc de garder le bénéfice de 200 euros dans l'entreprise.

Total colonne de gauche: 8200 euros - colonne de droite: 8200 euros

Avant l'affectation des bénéfices, le capital était de 3500 euros. Après affectation, ce qu'on appelle dorénavant les fonds propres s'élèvent à

3500 + 200 = 3700 euros