les inventions de la finance

|

La finance est décriée ... en Europe. A tort |

|

EN BREF:

dans dix minutes

|

|

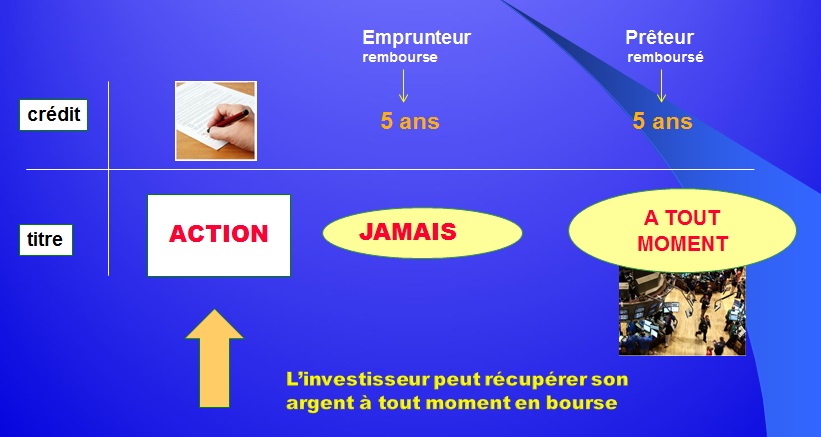

L Pour les actions c’est beaucoup plus simple. Les actions émises ne sont jamais remboursées … par l’entreprise. Sauf cas exceptionnel, lorsqu’une entreprise est dissoute, ce qui n’arrive jamais ou presque, ou, cas très rare aussi, lorsque l’entreprise rembourse pour partie les actionnaires. En fait ce sont les actionnaires qui décident.

La notion de titre est née d'une limitation inhérente au crédit, la difficulté, voire l'impossibilité pour le prêteur de changer d'avis. La notion de titre conduit aux marchés, lesquels permettent aux prêteurs (obligations) ou aux "investisseurs" (actions) de récupérer leur mise à tout moment.

Le paradoxe peut étonner, la spéculation des investisseurs sur les marchés conditionne la finalité de ces derniers: permettre aux entreprises de se financer. Mieux, le financement par la bourse comporte un avantage extraordinaire: l'entreprise n'est pas tenue de rembourser!

Grâce au mécanisme des titres et aux marchés, la synthèse s'opère entre le temps court des investisseurs et le temps long des entreprises, ... ce qui n'est pas rien. Par ailleurs, loin de se faire concurrence, les marchés et des banques sont en fait complémentaires, pour une raison essentielle: la limite des capacités de financement des banques.

Cet aspect des choses permet de mesurer à quel point la vision des médias est éloignée de la réalité. |

Il y a mieux encore encore que les obligations. Ce mieux c’est l’emprunt qui n’est jamais remboursé par l’emprunteur, et que pourtant le prêteur peut néanmoins récupérer à tout moment.

Ce miracle, c’est la bourse !

Voyons cela. Une entreprise qui a besoin d’argent pour financer un investissement – recruter ou acheter des machines – a le choix entre trois solutions : elle peut souscrire un crédit bancaire, émettre des obligations ou aller en bourse.

Un crédit bancaire doit être impérativement remboursé. Une émission obligataire aussi …. sauf qu’il y a un moyen de l’éviter !

Par exemple en émettant, le jour du remboursement, de nouvelles obligations pour le même montant que celles qui sont arrivées à échéances. L’argent « frais » ainsi obtenu permet le remboursement des obligations précédentes. L’opération est neutre pour l’entreprise. Un emprunteur bien connu le fait chaque semaine, ou presque ! Cet emprunteur c’est …l’État français.

Pour les actions c’est beaucoup plus simple. Les actions émises ne sont jamais remboursées … par l’entreprise. Sauf cas exceptionnel, lorsqu’une entreprise est dissoute, ce qui n’arrive jamais ou presque, ou, cas très rare aussi, lorsque l’entreprise rembourse pour partie les actionnaires. En fait ce sont les actionnaires qui décident.

Mais comment ceux qui achètent des actions acceptent-ils de n’être jamais remboursés ? La réponse est simple: ils savent qu’ils ne seront jamais remboursés par l’entreprise, mais ils pourront revendre leurs actions à tout moment sur le marché, c’est-à-dire en bourse. Avec là-aussi, comme pour les obligations l’espoir de gagner plus, mais aussi de perdre.

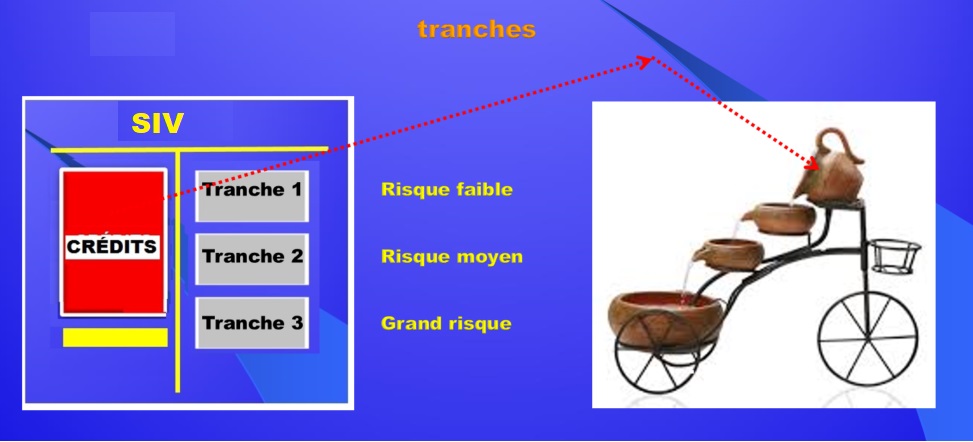

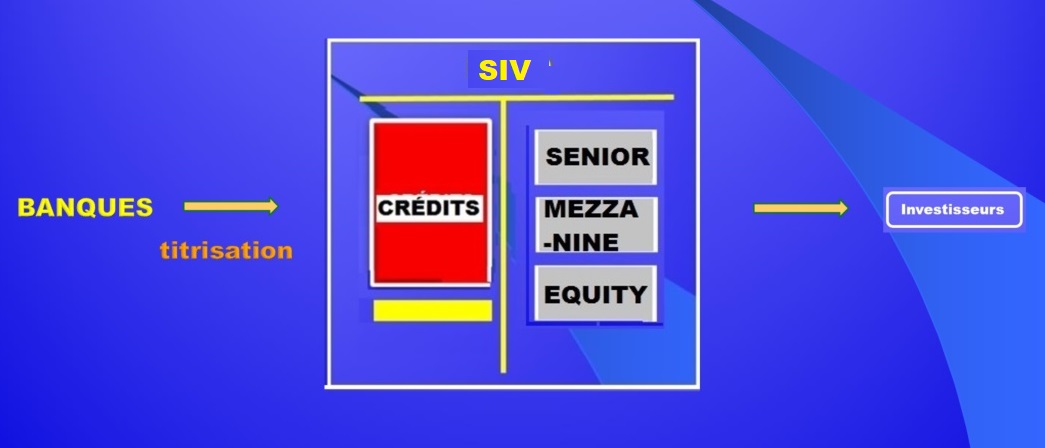

Les banques d'affaires et les fonds ont affiné le dispositif précédent en « jouant » sur le passif des SIC. Le mécanisme des tranches permet de créer des titres d’une qualité supérieure à la qualité moyenne des titres auxquels ils sont adossés.

Le mécanisme des tranches est d'une très grande simplicité dans son principe. Il peut être illustré par le schéma suivant:

RISQUE

La tranche 1 reçoit avant les autres les paiements issus des remboursements des crédits. Donc statistiquement, la probabilité que les défauts de certains crédits puissent la concerner est proche de zéro. La tranche 1 est donc sans risque !

La tranche 2 n'est "servie" qu'après la tranche 1. Il y a donc une petite probabilité qu'elle subisse les conséquences d'un défaut sur les crédits.

La tranche 3 reçoit le "reste". Donc elle est en risque.

Donc à partir d'un risque moyen, on a fabriqué trois tranches de risques différents, dont l'un, celui de la tranche 1 est supérieur au risque moyen du paquet de crédits titrisés.

D'une certaine manière, ce mécanisme simplissime transforme le plomb en or!

RÉMUNÉRATION

Les taux d'intérêts correspondants aux différentes tranches suivent logiquement une hiérarchie inverse.

La tranche 1 est moins rémunérée que la tranche 2. La tranche 3, très risquée, reçoit en revanche le taux d'intérêt le plus élevé.

L'affectation différenciée des intérêts suit une règle simple: le total des intérêts perçus au titre des crédits est égal aux total des intérêts versés sur les 3 tranches .

Dans le jargon des banques d'affaires, ces tranches s'appellent SENIOR, MEZZANINE, EQUITY.

On mesure ici la richesse du dispositif, qui a permis aux banques d'affaires de fabriquer des milliers d'obligations correspondants à des niveaux de risque-rémunération pratiquement sur-mesure!

Pour quelqu'un qui découvre le bilan,

mois.

Ba

.

Il ne faut pas perdre de vue que l

La clarté de ce qui précède vous a convaincu

vous souhaitez aller plus loin ...

![]()

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

||

MAJ 03/2018